键嘉医疗80后老板低价享10万股股权激励,手术机器人再出个IPO?

高瓴、百度是股东,不到4年累计亏损4.58亿。

最近,一款名为“ChatGPT”的人工智能聊天机器人横空出世,引发广泛关注。

智能机器人开始走进千行百业。在医疗领域,手术机器人通常由医生操控台、机械臂手术系统和三维成像系统三部分组成,医生可以离开手术台观察病况,还可以用精密机械而不是人工来完成复杂手术操作。

1985年,美国洛杉矶一名医生用PUMA560(工业机器人)完成机器人辅助定位的神经外科活检手术,首次将机器人技术与医学相结合。1992年,第一台正式手术机器人ROBODOC问世并开始用于临床手术。

手术机器人按照主要应用领域,可以划分为骨科、口腔、神经外科等领域的手术机器人。

近日,专注于手术机器人及相关产品研发、生产和销售的杭州键嘉医疗科技股份有限公司(简称“键嘉医疗”)提交科创板IPO,保荐机构为中信证券。

手术机器人无疑属于技术壁垒高、研发投入高、推广难度高的“三高”赛道。目前键嘉医疗仅有2款产品获批,且还未实现商业化销售,2021年至2022年9月底,公司未统计收入。

高瓴、百度是股东

不到4年累计亏损4.58亿

键嘉医疗成立于2018年12月,主要针对骨科、口腔等手术领域的临床需求,自主研发涵盖关节、脊柱、创伤、种植牙等领域的手术机器人,并持续在运动医学、神经外科等领域布局。

目前,键嘉医疗仅2款产品获得第三类医疗器械注册证,且获批时间短,产品尚处于市场拓展阶段,其余产品均处于申请注册或研发阶段。其中,ARTHROBOT髋关节置换手术机器人于2022年4月获批,键嘉医疗也成为了第一个获得国家药监局批准的国产髋关节置换手术机器人生产企业。

与行业内手术机器人公司类似,键嘉医疗早期部分技术同样是来源于高校研究成果。

基于早期的合作,键嘉医疗与清华大学于2023年1月签署了《技术转让合同书》,就过往技术合作形成的科技成果进行转化,通过专利权益转让的形式购买清华大学享有的9项授权专利及2项专利申请的50%权益,交易对价为2943.5万元。

资本簇拥之下,手术机器人赛道走热。在清华的技术背书下,键嘉医疗也备受资本青睐。成立至今,完成了4轮融资,软银中国资本、高瓴喻恒、百度风投等机构均在公司股东榜之列。其中,高瓴喻恒为第二大股东,持股12.45%;百度风投、软银中国资本分别持股6.68%、3.09%。投后估值约5.52亿美元。

不过,目前键嘉医疗主要处于研发及商业化准备阶段,主要产品尚未实现商业化销售,还处于亏损状态。

2019年、2020年营收分别为10.68万元、29.13万元,2021年、2022年前九月未统计收入;2019年-2022年前9月(下称“报告期”)归母净利润分别为-3228.09万元、-4991.92万元、-9918.21万元、-2.77亿元。近三年多累计亏损4.58亿元。

键嘉医疗表示无法保证未来几年内实现盈利,且需持续研发投入,可能面临财务风险、退市风险。

广科咨询首席策略师沈萌表示,机器人辅助手术在国外已经有不少应用案例,但是在国内一方面是机器人操作的精准度,另一方面是患者对机器人的信任度,都可能是导致机器人手术短期内无法大规模推广的障碍。市场端难以形成商业化收入,就只能靠继续“烧钱”。

对于持续亏损,键嘉医疗称主要有几大原因,如已上市产品尚未实现大规模商业化,未形成明显规模效应;在研产品项目进度持续推进且有产品正在开展临床试验,导致研发费用投入较大。

同时键嘉医疗报告期内对员工实施了股权激励,导致股份支付费用较高,也是其亏损原因之一。

9个月股权激励近2个亿

实控人低价享受股权激励

对员工及管理层实施股权激励,向来是企业获取发展源动力的重要手段之一。

键嘉医疗设立了杭州键加、上海键加和上海键佳作为员工持股平台,并进行了多次股权激励。2021年及2022年1-9月,股份支付费用分别为2486.99万元及1.98亿元,1年9个月,股权支付费用高达2.23亿。

IPO前夕,大手笔股权激励,是否会导致公司亏损缺口?沈萌表示,因为股份激励导致的亏损只是账面数字,对公司的现金流不会有实质影响。

在2022年大笔股份支付费用中,有一半是对实控人的股权激励,金额达到1亿元以上。

《招股书》显示,曾于2018年11月至2020年6月任君实生物商务副总监,出生于1982年的许靖,直接持有22.5%的股份,通过员工持股平台上海键加、上海键佳、杭州键加分别控制键嘉医疗 7.9%、1.8%、7.79%的股份。 许靖合计控制键嘉医疗47.83%的股份,为公司控股股东、实际控制人。

许靖还是持股平台上海键佳普通合伙人、执行事务合伙人,持股比例为94.69%,同时也是上海键加的执行事务合伙人,持股比例为33.9%。

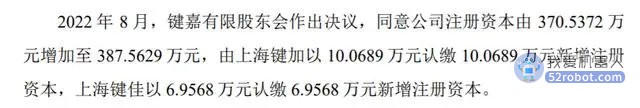

2022年8月是键嘉医疗在申报IPO之前最近一次增资扩股,上海键佳以6.96万元认缴键嘉医疗6.96万元新增注册资本(许靖间接持有3.39万股权益),上海键加以10.07万元认缴键嘉医疗10.07万元新增注册资本,(许靖间接持有6.59万股权益)即增资价格1元/注册资本。以此计算,许靖通过这2个持股平台合计间接持有9.98万股权益。

来源:《招股书》

对比来看,2022年1月,外部资方Tiger GLOBAL和LYFE对键嘉医疗的增资价格约148.97美元/注册资本,按4月10日汇率1美元=6.88人民币计算,148.97美元约合1025元,差距超过1000倍。

IPG首席经济学家柏文喜认为,IPO之前实控人以股权激励的方式低价购入公司股份,产生的股份支付费用由公司来承担,这当中确实存在关联交易与利益输送的成份与嫌疑,因此需要通过董事会或者股东会关于股权激励、关联交易的特别审查方可实施。

同时,键嘉医疗表示,预计未来几年仍将持续发生股份支付费用,公司未盈利状态仍可能持续甚至继续扩大。

现金流缺口扩大

持续高研发投入

手术机器人行业的高投入带来的资金压力不容小觑,键嘉医疗便存在现金流紧缺的风险。

报告期内,公司经营活动产生的现金流量净额分别为-909.1万元、-3924.18万元、-7024万元及-1.16亿元。

键嘉医疗在《招股书》中解释称,如未来一定期间内无法取得盈利或筹措到足够资金以维持营运支出,公司将被迫推迟、削减或取消部分研发项目,影响在研产品的商业化进度,从而对公司业务前景、财务状况及经营业绩造成不利影响。

与此同时,键嘉医疗还将投入大量资金用于产品管线的临床前研究、临床试验及上市申请。报告期内,研发费用分别为2911.48万元、3619.65万元、5555.44万元及5270.78万元。目前,公司部分产品尚处于研究设计、型式检验、临床试验、注册审批等阶段,未来仍将投入大量研发支出,或将持续影响实现盈利的可能,具有短期内无法实现盈利的风险。

来源:《招股书》

本次IPO,键嘉医疗拟募资15.01亿元,投入手术机器人技术研发、研发中心建设、手术机器人及配套器械生产基地建设、营销网络建设及补充流动资金。

值得注意的是,上文提到的股权激励事宜中,报告期内,键嘉医疗计入管理费用的股份支付费用为 496.48万元、1.7亿元,占管理费用比例分别为 17.1%、85.6%;计入研发费用的股份支付费用为1990.52万元、1611.65万元,占研发费用比例分别为35.83%、30.58%。

沈萌认为,虽然将对技术核心人员的股份激励纳入研发、管理费用在会计上不是问题,但作为高度专业化的技术密集型行业,即使这些费用全部投入研发尚不足以形成真正有价值的创新,更何况主要部分还是股份激励,从侧面说明企业的研发和创新能力存疑。

另一方面,键嘉医疗的销售费用也不断走高。报告期内,销售费用分别为59.58万元、163.42万元、735.15万元、3866.07万元。

目前在已上市的机器人公司中,主营骨科手术导航定位机器人的天智航(688277.SH)也未实现盈利。2020年至2022年前九月,净利润分别亏损5447.09万元、7993.32万元、8234.18万元。

相比一级市场的繁荣,二级市场似乎对手术机器人企业没有太多青睐。头顶“手术机器人第一股”的天智航上市即巅峰,6天股价飙升超10倍,市值达600亿元。截至4月10日,天智航总市值75.99亿元,已较上市初最巅峰跌去了近九成。另外,2021年上市的微创机器人(2252.HK)和2022年上市的润迈德(2297.HK)也是大幅破发。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。