全球最大工业机器人消费国,国产厂商错位竞争

中国已经连续九年蝉联全球最大工业机器人消费国,稳居全球第一大工业机器人市场;国产替代趋势下,国产厂商正在加速追赶海外工业机器人品牌。

2023年电影春节档,《流浪地球2》口碑票房双爆。根据猫眼票房专业版的实时数据,截至2月17号,《流浪地球2》的票房达到37.66亿元,进入内地影史票房前十。就连《流浪地球2》官方周边产品授权商众筹项目,原本众筹目标金额仅为10万元,因其观众对电影中机器人的喜爱,将众筹金额疯狂推高至1.2亿元,出于产能的考虑,授权商不得不终止众筹,还呼吁消费者:先冷静一下。

《流浪地球2》中形态各异的工业机器人,其实并不虚幻缥缈,而是根植于当下工业场景和科技发展实际。实际上,中国已经连续九年蝉联全球最大工业机器人消费国,稳居全球第一大工业机器人市场。

双驱动拉高行业景气度

根据高工机器人产业研究所(GGII)最新统计数据显示,2022年中国市场工业机器人销量30.3万台,同比增长15.96%,同比增长约15.96%,全球销量占比超过50%。

一方面,由于国内制造业正在加速从劳动密集型的中低端产业切换到高端制造领域,国内工业机器人行业受益于国内制造业升级带来的长期需求增长。另一方面,随着国内人口红利的褪去,人工成本的快速上涨,出于降本增效的目的,工业机器人正在进入更多产业。

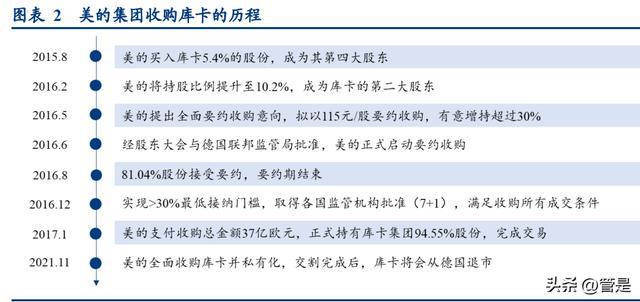

在工业机器人领域,中国是最大消费国,也是最大生产国。工业机器人的发展,不但助力中国制造业升级,同时也为国产工业机器人厂商提供了广阔的市场和发展空间。在人工成本高企、产业具备规模效应的发达国家,对于工业机器人的需求更早、更高。因此,在过去十几年里,欧美国家已经形成了工业机器人产业体系,并拥有成熟的供应商体系。当前海外的工业机器人的头部玩家为:德国库卡(已被美的收购)、瑞士ABB、日本发那科、日本安川,被并称为“四大家族”。

尽管中国已经连续多年蝉联全球最大工业机器人市场,但产业机器人中高端产品与国际先进水平相比还有差距,国际厂商依托以往优势,占据了国内较大市场份额,本土品牌的市场占有率并不高,整体上国产依然处于追赶的状态。

尽管国内厂商是“追赶者”,但是产业下游逐步拓宽的新型应用领域,增量市场空间广阔,不但能让国内厂商与海外巨头错位竞争,也能减轻国内厂商间的同质化低价竞争,加速国产替代。

由于工业机器人高度依附于制造业,从全球工业机器人应用领域来看,汽车和3C两大领域对工业机器人的需求占据了半壁江山。海外工业机器人供应商主要发力高端市场,所以在汽车整车和仓储物流行业占据主导地位。国内厂商则主要集中在技术难度较低的汽车电子、汽车零部件、金属加工等行业。

在这样的行业分工下,新能源成为国内厂商实现国产替代、弯道超车的最好机会。2022年工业机器人的需求增量,就主要来自于新能源汽车、光伏、锂电和半导体等领域。新能源行业的高景气度,成为国内厂商最大的增长动力。

中国汽车工业协会数据显示,2022年1-11月,中国新能源车的渗透率达到25%,2022年,且计划在2035年将其提升至50%。不仅是中国,美国也提出要在2035年渗透率达到50%,欧盟更是激进,预计在2035年提升至100%,停售所有燃油车和混合动力汽车。

要知道,新能源车产业链的自动化程度高于燃油车。提高新能源车渗透率就意味着要对生产线进行大规模的改造和扩张,而这将会带来工业机器人的巨大需求。

国产厂商加快追赶步伐

尽管国产厂商能够借助新兴应用领域,与海外巨头错位竞争,但是在技术实力上,只能迎头赶上,如此才能从中低端市场迈入高端市场。

通过自主研发和外延并购两种形式,国内工业机器人供应商正在完善技术体系,国产工业机器人的加工精度将持续优化,与四大家族的差距逐步缩小。尽管部分精度仍有差距,但在机器人的主要核心部件领域,国内机器人行业龙头埃斯顿、埃夫特等品牌,在伺服系统、机器人控制器方面都实现了全部国产化。

总的来说,在工业机器人行业景气度持续提升的前提下,国内下游制造业升级为国产厂商发展提供广袤市场,新兴应用领域提高国产厂商弯道超车的可能。国内工业机器人厂商在与海外巨头错位竞争的同时,还能发挥自身价格、成本控制、本土化以及全产业链等优势。在国产替代趋势下,国产厂商正在加速追赶海外工业机器人品牌。

GGII对2023年工业机器人行业发展进行了预测(见图1),结合该预测和国内厂商的发展现状,从产品和市场两个层面进行分析。

在产业层面,新能源行业作为下游行业前景最好的行业,不但行业发展持续扩张,对于工业机器人的应用需求也持续高增长态势。对于国产厂商来说,经过十几年的发展,工业机器人产业链逐步显现马太效应,把握住进入新能源行业的时间窗口,有助于企业保持增长态势。

同时,随着外资品牌从供应链、研发到生产的本土化进程进一步加深,国内厂商的本土化优势和成本控制优势将会削弱,仍需提高技术壁垒,持续优化机器人的加工精度,加快追赶海外工业机器人品牌的步伐。

在市场层面,GGII基于2022年各家机器人订单积压的情况以及对各下游行业的需求分析预判,预计2023年中国工业机器人市场增速在20%-25%左右。在增速放缓的大前提下,下游的需求推力中,主要集中在新能源汽车、汽车零部件、锂电池、光伏等领域。除了动力电池,储能电池也被寄予厚望,对工业机器人的需求也随之水涨船高,需求占比有望突破20%。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。