贴着达芬奇猛打价格战“围猎”,手术机器人市场要变天了

2023年,中国手术机器人市场的天终于要变了。

一方面,独霸中国市场十余年的达芬奇手术机器人不再孤军奋战,诸多国产手术机器人批量上市。据不完全统计,2022年我国至少有15款手术机器人获批,其中腔镜手术机器人3款、骨科手术机器人10款、神经外科手术机器人2款。

另一方面,国内手术机器人装机数量与机器人手术数量屡破新高,并保持高速增长。截至目前,微创机器人、天智航、思睿哲、精锋医疗、医达健康、键嘉医疗、华科精准、铸正机器人、和华瑞博等企业推出的手术机器人均已实现商业化装机。

其中,天智航已占据国内骨科手术机器人市场的主要份额,开展了超4万例机器人手术;微创机器人的图迈腔镜手术机器人与鸿鹄骨科手术机器人实现多台中标,并开展了近两千例临床验证和医生培训手术;和华瑞博推出的和华机器人已完成1300余例全膝关节置换术:键嘉医疗的髋关节置换手术机器人已中标6家医院;精锋医疗2022年12月获批的MP1000多孔腔镜手术机器人当月便实现第一笔销售;思睿哲与铸正机器人2022年获批的手术机器人产品也已顺利完成多台装机……

伴随国产手术机器人的获批上市和集体商业化,我国手术机器人市场将发生巨大变革。未来,手术机器人市场将会如何演变?市场格局将发生怎样的变化?各企业将通过哪些战略和举措应对?为回答上述问题,动脉网通过访谈多家手术机器人企业及多位业内专家,形成本文,以飨读者。

从2300万到538万,价格屠夫瞄上手术机器人

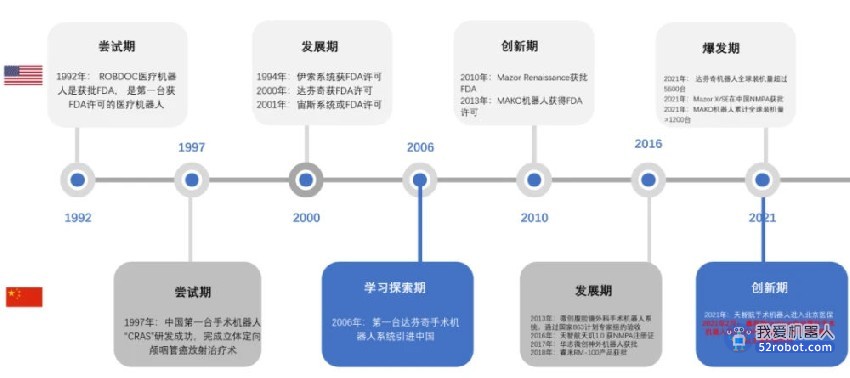

过去十余年,国内手术机器人市场一直被达芬奇手术机器人垄断。也因为此,达芬奇几乎承担了手术机器人的前期市场教育工作。目前,临床上已经形成机器人辅助手术较传统手术具有多方面优势的共识。

同时,基于达芬奇的前期开拓,国内一大批临床医生已对手术机器人概念较为熟悉。这也为国产手术机器人的快速应用奠定了坚实基础。

据动脉网观察,2023年以来,我国手术机器人的装机量及机器人开展手术的数量均保持高速增长。“这是因为随着国内手术机器人厂商的增加,市场教育和宣传推广的覆盖面有所增长,临床医生和患者对手术机器人的认识逐渐加强,临床对于开展微创和精准手术的需求越来越多,从而使手术机器人临床应用的渗透率加速提升。”华科精准表示。

术锐机器人则从医生角度给出了解释:国产手术机器人企业发展迅猛,相关产品得到了越来越多医生的认可。现如今,国产手术机器人已经逐渐得到临床医生的肯定和认可,并在诸多培训中心的支持下,学习、应用机器人手术。

政策的加持也格外重要。今年以来,国家颁布了一系列法规和政策鼓励高端医疗装备创新发展,并加快和简化了创新医疗器械的审查和批准。其中,1月发布的《“机器人+”应用行动实施方案的通知》和3月发布的《大型医用设备配置许可管理目录(2023年)》等政策都对行业发展产生了积极的推动作用。

值得一提的是,4月13日,国家卫健委公布了新版配置大型医疗设备标准征求意见稿,对于配置腹腔镜手术机器人医院的要求从省级领先医院放宽到外科综合实力较强即可,配置门槛大大降低,预计未来将有更多医院能够安装手术机器人。

除了市场持续扩容外,手术机器人的市场格局也发生了明显变化:不再是以往的一枝独秀,而是演变为群雄逐鹿。

复星医药年报显示,2022年,达芬奇手术机器人国内装机量为55台,产品均价约2300万元。相较于2019-2021年的59台、54台、73台装机量,2022年达芬奇的销售增速开始放缓。

与之相对的是,一批国产手术机器人获批上市,且多款国产手术机器人经过量产、宣传推广、医生培训、医院招标等一系列环节后,终于实现商业化装机。

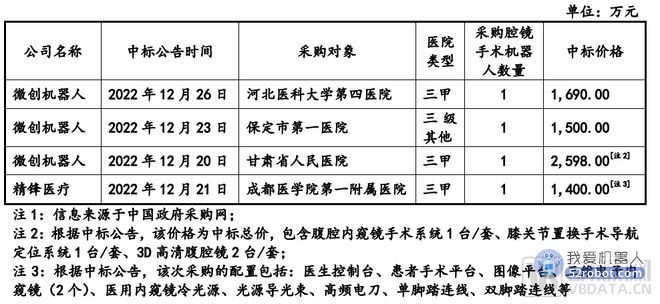

另外,国产品牌还掀起了手术机器人领域的价格战。根据现有中标信息,相较于2300万元一台的达芬奇手术机器人,精锋医疗、微创机器人等国产腔镜手术机器人的价格在1400万-1700万元。

数据来源:思睿哲问询资料

更惊人的是,思睿哲还充当起了腔镜手术机器人领域的“价格屠夫”。思睿哲招股书显示,其腔镜手术机器人SR1000的出厂价格为350万元至900万元,在黑龙江中医药大学附属第一医院的中标价格为538万元,约是达芬奇手术机器人均价的1/4。

随着配置证的放宽、价格战的打响,预计手术机器人将在三甲医院及三四线城市的三级医院实现更多装机,并真正推动优质医疗资源下沉。而国产手术机器人或将在次过程中实现突破性发展。

如今,市场上虽有多款手术机器人获批上市并占据先发优势,但产品处于临床试验或研发阶段的企业也并未太过担心。

唯精医疗表示:“先发具有优势但往往也面临高风险。我们尊重敬畏先发者,但手术机器人的市场格局还远未确定下来,作为后续跟进者我们一方面会加快临床试验进程,尽快取得多科室注册证;另一方面也会以差异化优势,制定长远可持续发展的市场战略,借助战略股东康基医疗的医疗渠道资源,加快推动产品商业化发展进程。”

数智化、小型化、模块化,手术机器人攻坚成本问题

2021年末,我国有3.65万家医院,其中三级医院3275家(三级甲等医院1651家),二级医院10848家,一级医院12649家。

粗略估算,国内腔镜手术机器人安装数量仅300余台,渗透率尚处较低水平,发展前景广阔。而渗透率低,是因为现阶段手术机器人设备价格昂贵,仅少数大型医院有能力采购机器人设备并负担后续的耗材、技术服务费用。

对于限制手术机器人大规模应用的价格(成本)问题,国内企业也进行了针对性创新。而有了明显的成本优势,国内企业才敢打响价格战。

例如,医达健康通过IQQA软件平台与智能手术机器人建立起全面的精准手术解决方案产品组合,实现精准手术所需的智能术前规划、术中导航和术后评估。在战略上,医达健康计划发挥智能手术导航机器人和精准术前规划系统的整体临床解决方案优势,支持“千县工程”的落地实施,辅助医生进行各类胸腹部肿瘤精准微创介入手术。

华科精准则是推出了Q300微型手术机器人。其认为:三甲医院的神经外科固然是较大的市场,但基层医院神经外科的精准定位临床需求也不容忽视。而面向大三甲医院的手术机器人价格昂贵,基层医院的预算往往不能覆盖。对此,华科精准紧贴基层医院的需求,针对性研发出Q300微型手术机器人。

据华科精准介绍,该产品仅为手掌大小,可实现对颅内靶点进行无框架、自动化精准定位,有效辅助神经外科医师开展更安全、更精准的微创手术。同时,Q300微型手术机器人的入院价格与基层医院预算水平匹配,2022年一经上市,便得到大量基层医院和区域经销商的关注。截至目前,该产品已实现数十台销售。

除此外,还有瑞龙诺赋创新推出国内首款分体式模块化手术机器人“海山一”。该产品采取模块化设计,标准模块化台车占地空间更小,且模块化台车更易控制成本,医院可按需配置台车数量,灵活搭配不同器械组合。同时,海山一还具有高兼容性等特点,将明显降低使用成本。

虽然,市场上多数企业选择在不影响产品优质性能的情况下压缩成本,以开拓市场。但也有企业选择另外的路径。

例如,术锐机器人便坚持完全国产自主创新,希望通过优质服务和过硬产品来迎接市场考验。其表示:“国产不等同于低价,国产不等于低质。术锐机器人提供的是具有高性价比的单孔机器人手术平台,我们将和各级医院一起将中国产品、中国技术、中国医术推向世界。”

罗森博特也表示:“坚持从临床需求出发创造产品、解决疾病痛点是我们的‘道’,定价、商业模式及适应症推广等都是建立在此基础之上的‘术’。只要符合临床的认可、符合医保物价的政策、符合市场的预期,我们就有信心实现更好更多的装机。”

从泌尿外科到妇科、普外科、胸外科,手术机器人升级临床价值

此前,一台手术机器人一般仅用于一个科室,且能够开展的术式较为有限,极大地限制了手术机器人的价值。

如今,国产品牌“内卷”差异化,促使手术机器人加速创新。其中,扩充产品适应症是手术机器人创新的一个重要方向。

目前,诸多企业在研发创新可用于多科室、多术式的手术机器人。例如,精锋医疗的MP1000多孔腔镜手术机器人于2022年12月获批后,其继续拓展MP1000在普通外科及胸外科中的应用,并已完成在泌尿外科、妇科、普外科及胸外科的注册临床试验入组。

术锐机器人自主研发的单孔腔镜手术机器人则已可应用于泌尿外科、妇科、普外科、胸外科、心外科等多个临床领域。据介绍,术锐单孔腔镜手术机器人采用“对偶连续体机构”这一革新性设计,目前已完成全球首项单孔蛇形臂手术机器人泌尿外科随机对照多中心注册临床试验,并在妇科、普外科、胸外科等多个领域开展创新术式十余项。

康基医疗战略投资企业唯精医疗推出的首款腹腔镜手术机器人覆盖了泌尿外科领域的全部术式,包含前列腺癌根治术、肾切除术、肾部分切除术、肾上腺切除术、输尿管整形术等高难度术式。

不仅是腔镜手术机器人,骨科手术机器人也在加速创新,拓展适应症。如罗森博特研发的新一代智能化骨科手术机器人系统,具有骨折复位功能,填补了机器人辅助骨盆骨折闭合复位的空白,并实现了从骨折闭合复位到微创固定全手术流程的智能化手术操作。

歌锐科技在全球范围内率先提出骨科脊柱内镜微创全手术机器人概念,并首创了“牛顿”主从式骨科内镜微创全手术机器人平台。据悉,该产品是骨科领域全球首个“力反馈主从控制式+高精度影像引导”骨科内镜微创全手术机器人平台。2023年5月下旬,“牛顿”完成了全球首次5G远程骨科内镜手术机器人科研手术,突破了多种新术式。

值得一提的是,本次手术“牛顿”在商用5G的条件下完成了影像采集处理、远程手术规划、远程自动导引、远程建立手术通道,以及远程直接主从式操控机械臂、工作套管、内镜、手术钳、电凝等手术器械的复合多轴运动,完成了手术目标的全部核心手术步骤。

诺亦腾持续开拓HoloSight创伤骨科手术机器人的使用范围,使其完成从骨盆骨折微创复位内固定术式、股骨各类微创复位内固定术式、胫骨各类微创复位内固定术式,到其他长骨微创复位内固定术式的拓展。

另外,元华智能推出了国内首台髋膝一体的锟铻全骨科手术机器人;和华瑞博发布了髋膝一体、兼具股骨和胫骨截骨功能的和华关节手术机器人;佗道医疗打造出由其全自研的佗手骨科手术机器人与移动式C形臂X射线机组合的超融合脊柱手术整体解决方案……

多科室及多术式的拓展,将大幅提升手术机器人的可用性。以往,若开展普外科、胸外科、泌尿外科等科室的机器人手术,则需医院分别引进对应适应症的手术机器人,不仅占地面积大,还有极高的采购成本。而多适应症的手术机器人,仅需一台,即可完成不同科室的多种术式。这不仅降低医院的采购和运营成本,还增加了单台手术机器人的适用人群,有望提升机器人手术数量。

西门子退出,血管介入机器人该往哪走?

5月10日,西门子医疗宣布其血管介入手术机器人停止心脏病领域业务,未来将专注在神经介入手术。其表示:相信经此调整,西门子医疗将更加明确地将介入手术机器人未来发展推向一个正确的方向。

事实上,早在2017年,国内手术机器人企业万思医疗就已前瞻性地布局神经介入手术。目前,其产品VAS HERO已于2023年3月获批,成为国内首个获NMPA批准的血管介入手术机器人。

据介绍,万思医疗的创始团队从最初就非常明确:先从神经介入手术切入。

首先,脑血管具有迂曲、脆弱等特点,手术难度大、风险高,迫切需要机器人的智能化、精准化操作来提升安全性和效果;

其次,脑血管介入手术时间更长、辐射伤害更大,一台神经介入手术的时间是冠脉介入手术的两倍以上,医生对机器人辅助手术的需求更加强烈;

最后,医生培训周期更长、职业寿命短,新医生学习难度更大,而通过机器人模拟训练舱,可以更快培养医生。

基于上述考虑,万思医疗认为神经介入手术具有更迫切、更亟待解决的临床痛点,决定从神经介入入手,并在以首都医科大学附属北京天坛医院为主的临床专家团队的指导下,确定了血管介入手术的第一款机器人应该从造影术入手的研发方向。

万思医疗表示:“血管介入手术,造影是基础。以神经介入手术为例,在我国每年50万例左右神经介入手术中,60%的病例需要先行脑血管造影术,再择期完成置入性手术,而即使是明确的置入性手术中也有很大比例需要在造影之后开始耗材的置入治疗。而这一类流程相近、病例较多的手术非常适合让机器来替代人工辅助完成。”

并且,相比于只能推送支架的机器人,实施造影术的机器人涵盖了导管、导丝的递送、旋捻等血管介入手术中的全部基本操作,为治疗机器人的拓展打下了基础。

基于五年前的前瞻性判断,万思医疗成功获批了可实施全流程、全脑动脉造影术的血管介入手术机器人。未来,万思医疗计划以神经介入为始,逐步搭建泛血管介入手术生态,并将集成5G、手术室多器械融合、图像融合等创新手段,最终将血管介入领域的临床需求转化为机器人精准治疗平台。

尽管西门子更早布局血管介入手术机器人,但未能突破简单主从装置的局限,仍需要依赖术者的临床经验。随着科技的发展和政策的支持,医疗机器人临床应用变得更加普及,血管介入手术机器人赛道百花齐放,更多性能卓越的血管介入手术机器人被持续研发推出。

血管介入手术机器人领域,我国还有润迈德医疗、爱博医疗机器人、奥朋医疗、唯迈医疗、梅奥心磁、睿心医疗、微亚医疗、汇禾医疗等企业布局。虽然西门子医疗将血管介入机器人的应用方向重点转移至神经介入,但国内血管介入机器人企业却仍然坚持自己的道路。

润迈德医疗表示:“目前看来,我们依然会继续泛血管方向。因为血管介入手术存在流程复杂、操作不标准、并发症多、耗时长、辐射高诸多问题。”血管介入手术有较高的技术门槛,对医生的经验具有依赖性。血管介入手术需要医生在术前明确介入血管的入路、完成相应血管造影,确认病变部位、性质以及病变程度,还需要医生结合血管二维图像以及自身解剖学知识,构筑出血管的三维模型,才能最终依据手感和经验进行手术操作。国内外创新企业在不断发展技术,迭代产品,并根据临床场景研发、优化产品。预计随着时间的推移,颠覆性的血管介入手术机器人终将出现。

润迈德医疗基于临床需求创新研发出的航母级平台产品血管介入手术机器人FlashBot 在实现传统介入手术机器人PCI操作的同时,具备多种专业化诊断与治疗能力。目前,FlashBot已取得阶段性重要进展,其数字功能学诊断模块核心产品caFFR系统已在FFR赛道拔得头筹;caIMR系统则作为全球首个非介入IMR测量产品于今年4月获批并实现商业化落地。caFFR系统与caIMR系统的有机结合,能够显著提高心肌缺血的宏观和微观功能学诊断水平,提供精准的术前诊断。”

同时,FlashBot在提供术前精准诊断外,其术中标准化操作可以减少手术并发症,提高患者临床获益;FlashBot可满足医生开展远程手术,降低交叉感染风险;FlashBot依托远程操作+5G技术,可缓解目前我国医疗资源匮乏的问题;FlashBot还可以有效的减少操作者和患者的X射线暴露,减少身体损伤。

相比于海外产品,润迈德医疗的血管介入手术机器人FlashBot还关注到了占据整台介入手术时间70%-80%的血管造影和诊断这一环节,其FlashBot集成了介入多功能导管、手术导航、心电监护、造影注射系统和功能学诊断评估,能够实现自动化造影、诊断、介入、评估全流程,并且能够规范操控多种型号的导管、导丝,辅助开展PCI、神经介入、外周介入、主动脉介入等多种术式,更符合临床需求。

除了心血管介入手术机器人、神经介入手术机器人、泛血管介入手术机器人,国内还有企业布局研发了用于其他术式的血管介入手术机器人。

例如,汇禾医疗布局的心脏介入手术机器人主要针对心脏瓣膜反流手术,尤其是三尖瓣和二尖瓣反流患者。该手术机器人可使用汇禾医疗研发的K-CLIP经导管三尖瓣环成型系统等创新器械完成手术。同时,该手术机器人通过智能化和自动化赋能术者,使远程手术得以可能。

奥朋医疗则将血管介入手术机器人拓展应用于结构性心脏病。其推出的血管腔内介入手术机器人ALLVAS目前已成功开展全球首例机器人辅助的主动脉覆膜支架介入、外周血管支架介入手术、经导管主动脉瓣置换术等手术。

目前,血管介入手术机器人大多还处于研发或临床试验阶段,尚未大规模应用。哪种发展路径的血管介入手术机器人更受市场欢迎还有待验证。唯一可以确认的是,血管介入手术机器人领域,国内企业走在了全球前列。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。