节卡、越疆、遨博冲击IPO,协作机器人打响价格战

在全球智能化浪潮的推动之下,机器人领域似乎又有了升温的迹象,除了刚向港交所递交招股书的优必选以外,协作机器人赛道也迎来第一波“上市潮”。

据36氪报道,出货量排名前三的遨博计划于今年三季度在科创板上市,目前已确定上市辅导机构为华泰联合证券。

此前,遨博的同行节卡和越疆均已启动IPO进程:2022年12月节卡同国泰君安证券签署上市辅导协议,2023年1月越疆同中金公司签署上市辅导协议。

节卡、越疆和遨博被称为“协作机器人三杰”,无论是在发展、融资或上市的节奏上,三者都比较相近。据不完全统计,2020年以来,协作机器人领域融资金额过亿元的投融资事件数达21起,其中,节卡、越疆、遨博、艾利特、珞石等企业更是在1年内完成两轮甚至三轮融资。

当前协作机器人行业的发展如何?“三杰”为何争相想要上市?国内厂商们还有哪些难关待闯?

1、CR8市场份额超80%

1996年之前,世界上还没有协作机器人概念。

1996年这一年,协作机器人概念才第一次被J.Edward Colgate和Michael Peshkin教授提出。在随后的12年时间里,协作机器人更多是以概念的形式存在于人的大脑之中。

一直到2008年,丹麦优傲机器人(Universal Robots)推出首款协作机器人UR5,标志着全球范围内出现真正意义上的协作机器人。

相比传统工业机器人,协作机器人更加安全、灵活和柔性,不仅能满足企业柔性化的生产需求,还解决了传统工业机器人投资规模大、投资回报期长、灵活度有限等问题。

就拿3C电子行业来说,在前期生产装配环节中,因3C电子产品品种多、组装步骤繁琐,生产环境普遍是非结构化的,传统工业机器人灵活性不足且二次部署成本过高,无法满足快速换产的需求。

而协作机器人具有编程简单、快速部署等优势,可根据需求轻松切换产线,提高生产效率。

2010年,全球协作机器人产业开始进入发展轨道,传统工业机器人巨头以及众多创业型企业纷纷涌入。

而我国协作机器人产业直到2015年才正式起步,节卡(2014年7月成立)、遨博(2015年1月成立)、越疆(2015年7月成立)也相继入局。随着新进企业的涌入,下游需求的持续释放,国内协作机器人行业热度持续上升,诸多资本也开始关注这个赛道。

据高工机器人产业研究所(GGII)不完全统计,2015-2021年,国内协作机器人行业共发生58起融资事件,其中,2021年,行业内共有13起融资事件(节卡、遨博各2起,越疆1起,轮次均在B轮之后),融资总额达50.28亿元,创历史新高。

值得一提的是,已入局协作机器人领域的资方包括红杉资本、高瓴创投、经纬中国、金沙江创投、顺为资本、中金资本、联想创投等,这些知名机构的大手笔投资也在一定程度上提振了业内的信心,毕竟这个赛道的投资回报周期还相对较长,资本的助力必不可少。

从全球首款协作机器人推出的2008年至今,协作机器人行业虽说已发展了十余年,但在亿欧分析师刘旻昊看来,目前国内协作机器人行业发展还存有较大的增长空间。

刘旻昊向「子弹财经」表示,协作机器人在3C电子、汽车及金属制造等工业领域的应用相对较广。但协作机器人厂商们对于服务、医疗等很多其他行业的场景拓展依旧处于起步期。

“所以,如果从未来场景全打通的视角来看,协作机器人行业现在只能算中早期发展阶段。”刘旻昊分析。

需要指出的是,尽管中国协作机器人行业发展偏中早期,但其市场集中度却并不低。

通过计算行业集中度指标可以发现,2019年到2020年,国内协作机器人行业CR4(即前四名)和CR8(即前八名)的市场份额均有所上升。2020年到2021年,CR4市场份额略有下滑,由65%降至63%,CR8市场份额则从83%小幅上涨至84%。

“也就说,目前仅8家企业就占据着整个国内协作机器人市场的80%以上的份额,行业正在走向集中化。”刘旻昊说。

2、国内厂商冲刺IPO的背后

而就在上述市场格局下,国内的一些协作机器人企业纷纷启动了上市进程。

去年12月,节卡机器人同国泰君安证券签署上市辅导协议;今年1月,越疆科技与中金公司签署上市辅导协议;另据36氪报道,遨博计划于今年三季度在科创板上市,目前已确定上市辅导机构为华泰联合证券。

那么,节卡、越疆、遨博等协作机器人企业纷纷启动IPO进程的原因是什么?「子弹财经」认为,原因主要有二:首先,它可能跟厂商们急需补充现金流有关。

长期关注协作机器人行业的张兵向「子弹财经」表示,协作机器人前期的研发成本投入较高,尤其是非标场景,需要更多的研发投入。“企业的一个相对成熟的协作机器人算法工程师年薪至少需要50万元/年。”他说。

此外,公开信息显示,2019年节卡遇到了资金紧张的情况,当时其协作机器人产品需要大量的研发费用。

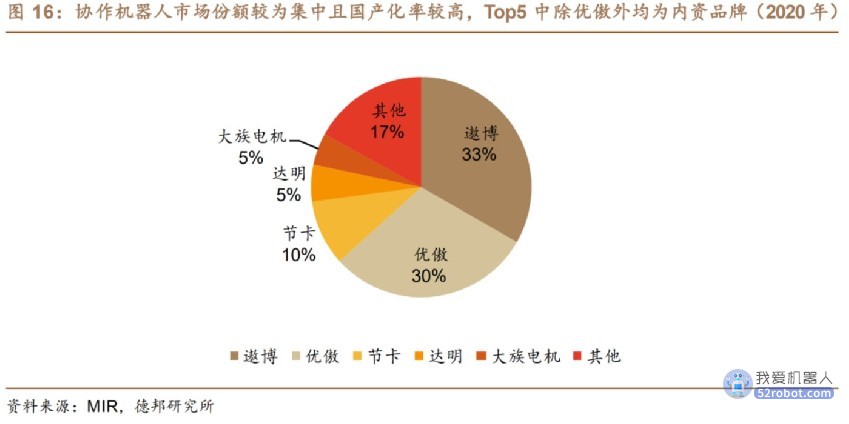

另据德邦证券数据显示,在市占率上,2020年除了外资品牌优傲以外,遨博、节卡分列国产品牌的第一和第二,共占据43%的市场。

(图 / 德邦证券(国内协作机器人2020年市场格局))

据36氪此前的报道称,遨博智能2021年营收达3.5亿元,其中在工业场景的整体出货量达到8000台,主要分布在汽车电子。而作为行业龙头的外资品牌优傲机器人,发展至今全球总装机量为5万余台,2021年总营收为3.11亿美元。

由此可见,国产品牌市占率第一的遨博,无论在营收还是装机量上,当前与外资品牌还存在一定差距,而冲击IPO无疑可以为企业研发、品牌提升、扩大市场等方面带来益处。

此外,据张兵透露,目前各协作机器人企业仍处于冲规模抢占市场份额的关键时期。为了争抢市占率,协作机器人厂商们采取了价格战的方式,即以低价的手段展开竞争。

今年2月,大族机器人CEO王光能曾对外表示,协作机器人发展火热的背后,也暗藏了隐忧,同质化、价格战成为许多机器人厂家挥之不去的困扰。“本质上来说,这是因为企业没有掌握核心关键技术,缺少技术护城河。”

于多数协作机器人厂商而言,价格战的弊要大于利,它极有可能会拉低公司的毛利率,进而导致现金流承压。

在这种情况下,协作机器人厂商们进入二级市场融资是其补充运营资金的有效方式之一。

“三杰”今年想冲击IPO的第二个原因,可能跟企业的部分老股东需要退出有关。

企查查数据显示,无论是节卡还是越疆,抑或是遨博,其首笔融资均发生在8年前,从他们获得第一笔融资的2015年至今已超过7年。

而我们知道,一级市场的基金投资周期通常是5+2,即“5年投资,2年退出”。所以,节卡、越疆、遨博等协作机器人厂商纷纷启动上市进程,不排除是他们老股东寻求退出而引起的这种可能性。

从客观层面来说,企业上市有利于扩大经营、创新技术、提升品牌知名度等,而协作机器人三杰若能成功IPO,对于整个行业而言都有利好的一面。

但与此同时我们也要清楚地认识到,在节卡、越疆、遨博等协作机器人厂商集体冲刺IPO的背后,仍有一些问题无法被忽视。

3、诸多难关待闯

相比起有60多年发展历史的传统工业机器人而言,协作机器人无疑是刚入场的“新兵”,目前的市场渗透率不高,这也导致其不易拓展新场景。

刘旻昊告诉「子弹财经」,一个新场景的拓展,更多需要政策、社会宏观、法律法规等共同推动。比如协作机器人要应用于食品饮料领域的制作场景,其卫生是否满足要求,被允许用到什么环节等,目前相关的法律法规似乎都是一片空白。

又比如协作机器人要应用在医疗领域的手术场景,给医生递刀,帮医生进行简单地消毒与缝合等,作为新的医疗器械,要到达什么样的级别,一级、二级还是三级,相关标准需要政府来推动。

“如果没有相关政策、社会宏观、法律法规等推动,厂商即使做出了协作机器人,最终也可能无法应用到新场景中。”刘旻昊说。

而且,协作机器人厂商即便完成了对新场景的拓展,但由于缺少可以大规模应用的场景,导致难以支撑足够庞大的市场规模。

以工业领域为例,协作机器人由于追求安全、协作导致负载、速度、精度均有所降低,而这恰恰是机器人所擅长的领域,人们使用机器人的期望也在于此,这样的协作机器人就只能应用于一些对负载、速度和精度要求相对较低的制造业流水线上,作为当前传统工业机器人的补充,很难单独做大。

再比如服务领域,近年来也有企业推出用于炒菜、送餐、制奶茶、冲咖啡等场景的协作机器人,但一是能替代人工的应用场景有限,二是协作机器人的成本过高,使用并不划算,导致难以大规模推广。

也因此,协作机器人企业只能在各种不同的细分市场间疲于奔命,为不同的场景设计不同的解决方案。

而这样会导致两大发展难点:其一,应用场景少,协作机器人成本居高难下;其二,细分市场散乱,在多是长尾客户的情况下,推广成本较高且见效缓慢。

与很多新兴行业一样,随着愈来愈多的玩家入局,产品同质化问题也一直困扰着整个协作机器人行业。

据「子弹财经」了解,绝大多数公司所“研发”的协作机器人仍然是以优傲所研发的产品为主要模仿对象。

具体来看,一是技术同质化。协作机器人的技术壁垒对比传统的工业机器人并不高,各家在技术上没有显著的差异。“机器人算法、力控等技术还是比较欠缺的,亟待发展。”刘旻昊表示。

二是场景同质化。据刘旻昊介绍,协作机器人厂商们对于3C电子、汽车制造及金属材料等领域较为看重,但各家对于商业、医疗等领域场景的打通依然较难。

“大家匹配的场景和解决方案都差不多,对于一些创新场景大家都是束手无策的。”他说。

而协作机器人厂商们的产品之所以同质化,有可能跟试错成本高昂有关,导致很多企业创新实验的精神不够足。

更要紧的是,同质化竞争带来的最大影响是市场秩序混乱,降低价格成为企业制胜的“唯一招式”,而“价格战”无疑更不利于企业和行业的长期发展。

另值得注意,如何降本成为横亘在协作机器人厂商面前的一道难关。

众所周知,协作机器人由于自身特性,需要把力控技术、安全性能做得很好,随之升高的就是硬件成本,但协作机器人对标的客户又主要是中小企业,他们对价格往往更加敏感,高昂的价格足以让其望而却步。

于是,协作机器人难以规模化落地应用,这又反过来导致成本难以降低,最终形成恶性循环。

最后,协作机器人厂商需要对行业客户的真正需求做到深入思考和把握。毕竟,企业想要寻找适合于协作机器人的应用场景,还需从其安全、灵活、易用、协作、可感知等特点入手,越对这些特点有需求的场景就越适合协作机器人。

诚然,协作机器人企业面临的挑战并不少,但在刘旻昊看来,行业留给新入局者的机会依旧很大。

因为商业、医疗等领域的场景应用还都是空白,每个细分领域都能成为行业增长引擎。“甚至,协作机器人在工业领域的渗透还有相当大的空间。”

不过,刘旻昊同时也指出,后来者进入协作机器人行业也充满风险。新入局者不仅要直面来自既有协作机器人企业的竞争,还要应对来自传统工业机器人厂商的挑战。“这就非常考验新进玩家的资源能力了。”

4、结语

近年来,新进玩家的不断涌入,下游需求的持续释放,使得国内协作机器人行业热度持续上升,并吸引到红杉、高瓴、经纬等众多明星资本大举投资。

如今,随着节卡、越疆和遨博等企业相继冲击IPO,未来或将迎来一批上市公司。

但新场景拓展不易,同质化日益加剧以及成本难以降低等问题,意味着协作机器人厂商们还有很长的一段路要走,而冲刺IPO仅仅是一个开头。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。