海康威视拆分海康机器人IPO在即 工业机器人行业开启“增量博弈”

移动机器人与机器视觉设备是制造业的“臂膀与眼睛”,但中国市场却常年为海外巨头日本基恩士、美国康耐视两家占据半壁江山。不过,随着国产机器人的崛起,近年中国机器人厂商开始以后来居上的产品力及性价比,以迅雷不及掩耳之势拿下中国制造业母机市场。

其中,海康威视内部孵化的海康机器人,便是这波国产化浪潮中的代表之一。

今年3月初,海康威视分拆海康机器人于创业板IPO的计划获得深交所受理。根据IPO招股书,公司计划募集60亿元,用于杭州滨江及桐庐基地建设,以及新一代机器视觉,移动机器人的开发项目投入。

而颇有意思的是,3月20日,与海康威视并称安防双龙头的“友商”大华股份也公告,旗下机器人设备制造公司华睿科技也将进行增资扩股,引入包括浙江龙盛(600352.SH)、国轩高科(002074.SZ)、零跑汽车董事长朱江明在内的8位投资人,增资金额为2.6亿元。

同时,早在2021年,大华股份便曾透露将分拆华睿科技上市的计划。不过截至目前华睿科技仍处于辅导阶段,大华方面也暂未更新分拆上市信息。

后发先至

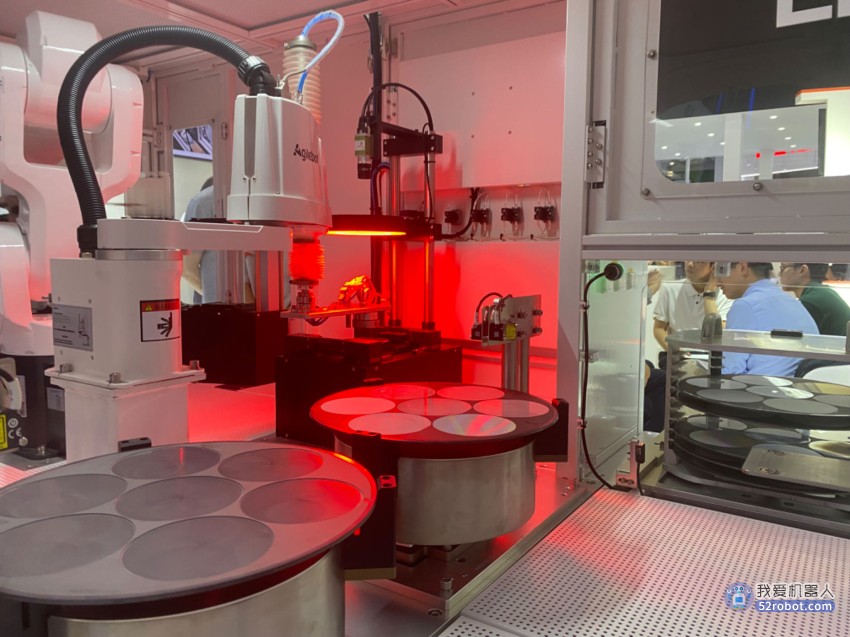

招股书显示,海康机器人由海康威视2016年自内部创业激励计划孵化而来,主要从事工业机器人产业中的机器视觉与移动机器人部分,其中机器视觉制造业智能化过程中正扮演越来越重的角色,并广泛应用于3C消费电子,汽车半导体,光伏和物流分拣等领域。

海康机器人2019-2021年营业收入分别为9.28亿、15.03亿、27.4亿,收入年化复合增长率达到70%以上,2022年前三季度收入27.85亿元;前述同期的归属母公司股东利润分别为4548万、6509万、4.82亿和4.28亿元。

分产品类别来看,海康机器人基于母公司在图像识别领域的优势,基于机器视觉延伸触角。报告期机器视觉业务持续占六成左右,移动机器人则在三成左右,结构则以移动机器人业务占比逐渐提升为主。此外,公司尚有部分无人机业务占比较低,而根据招股信息,海康威视有意将海康机器人的无人机板块拆出,海康机器人未来则将聚焦机器视觉与移动机器人两块。

一位机器人咨询机构人士告诉记者,随着近年机器人行业的发展与切分,目前行业主要将机器人按设备基座移动与否,细分为“工业机器人”与“移动机器人”两类。而不管哪大类机器人都存在一些精密制造方面的应用场景,其中部分会涉及机器视觉。

他还告诉记者,由于汽车电气化、3C电子产品、光伏等半导体制造业需求在近年稳步提高,机器视觉在伺服电器、减速器和控制器传统“三大件”为主的工业机器人配件格局中也占到了越来越高的比重。

事实上,海康机器人并不是视觉或移动机器人领域在国内的先行者,如在机器视觉领域,大恒图像、凌云光等公司分别早在1991年、2002年即已成立,相对的后起之秀奥比中光成立时间也比海康机器人早三年。

然而,凭借海康体系的渠道与资金优势,海康机器人却能在数年中迅速崛起,并快速占领市场。

根据招股书援引的高工机器人数据,2019 年、2020 年及 2021 年,中国机器视觉市场规模分别为 80.06 亿元、94.12亿元、138.16 亿元;移动机器人市场的市场规模为 40.13 亿元、52.10 亿元、78.12亿元。据此计算,海康机器人的市场占有率,机器视觉为 6.16%、10.12%、12.46%;移动机器人为 8.30%、8.55%、11.76%。

记者也通过一些调研发现,海康机器人在数个研究报告中都在机器视觉市占数据上排名全国第一,几乎短短几年便将基恩士、康耐视两家海外龙头挤入次席,更将凌云光、大恒图像两家老牌“友商”市占率压制。

对此,前述咨询行业人士告诉记者,近年国产机器人品牌快速获得市场份额,一方面是由于国内企业固然存在成本优势,一方面也是由于原本行业的定价水准就偏高。

增量博弈

事实上,有部分媒体报道称,海康机器人早年为快速获得市场份额,曾依托自己低成本的技术积淀、渠道和融资能力优势在行业进行降价推广。同时,作为安防行业的“老二”,大华股份旗下的华睿科技也在海康方面掀起价格战后采取跟进策略,两者行业内掀起一轮降价风波。

不过,公司在招股书报告期内的产品价格波动并不剧烈。报告期各期,公司机器视觉产品的均价分别为 1549.69 元/台、1452.16 元/台、1441.33 元/台和 1472.22 元/台,整体保持稳定,价格的小幅波动主要系产品结构变化导致。公司移动机器人产品的均价分别为78948.07 元/台、66020.09 元/台、73793.05 元/台和 72099.31 元/台,存在一定波动,整体呈下降趋势。

对此,海康机器人证券部人士在接受21世纪报道采访时表示,2020 年,公司移动机器人均价较前后两年略低,主要原因系当年公司为了更好地应对市场竞争,提高竞争力,对潜伏系列进行了适当降价并加大了经济型产品的推广力度,拉低了整体均价。

该人士还表示,上述行为公司不是率先变化的,而是顺应市场竞争变化所采取的正常经营行为。

“大华与海康不论在技术、产品还是运营层面都非常相似,因为圈子小人员往来也很多,所以两家公司层面的竞争在所难免。”前述咨询人士向记者表示。

另一方面,行业的降价潮确实与行业的整体毛利相关。根据招股信息,行业龙头基恩士、康耐视2021年的销售毛利率在82.26%和73.26%,相比之下海康机器人的机器视觉同期毛利率在46.16%,国内同类企业凌云光、奥比中光同期毛利率则为33.38%和47.58%。

不过,前述咨询人士也告诉记者,由于机器人行业的“非标准化”属性较强,而部分拥有技术特长的企业仍会在一些细分应用场景中占有一席之地,因此行业格局不会呈现“赢家通吃”的局面。

根据高工机器人的预期,2021 年中国机器视觉市场规模 138.16 亿元,至 2025 年我国机器视觉市场规模将达到 349 亿元,复合增长率达到26%,全球规模则有望在2025年达到1200亿。

部分长三角机器人企业相关人士也曾告诉记者,由于中国作为全球制造业中心的地位,中国有更多的场景训练机器人企业的技术能力,因此排除对海外厂家的高端假象,国内机器人企业事实上产品力在全球范围都很强。

“在国内,将继续区域下沉工作,设立更多的分公司和办事处,从而更好地服务客户;同时也将不断拓展海外营销网络,覆盖更多的国家和地区。未来随着公司新技术的完善提升、多元化产品的持续发布和生产规模的不断扩张,将开拓更多的客户与应用市场。”海康机器人证券部人士在接受采访时表示。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。