核工业机器人及智能装备供应商,景业智能:深耕乏燃料后处理市场

1. 核工业机器人及智能装备领域领先企业,技术及产品优势明显

1.1 专注于核工业领域,产品持续迭代升级,营收快速增长

公司成立于 2015 年,成立以来即专注于高放射性与酸蚀热室环境下的核工业系列机器人及智能装备的研制和开发,主要产品包括核工业系列机器人、核工业智能装备、非核专用智能装备等,2022H1 收入占比分别为 41.3%、47%、0.2%。

产品应用领域覆盖核燃料循环全产业链和先进制造业,应用于核工业、新能源电池、医药大健康、国防军工、职业教育等领域。

公司目前已成为核工业机器人及智能装备领域的重要供应商之一,是中核集团合格供应商,与中核集团、航天科技集团和航天科工集团等大型央企下属单位以及南都电源、东阳光集团等知名公司建立了良好稳定的业务合作关系。

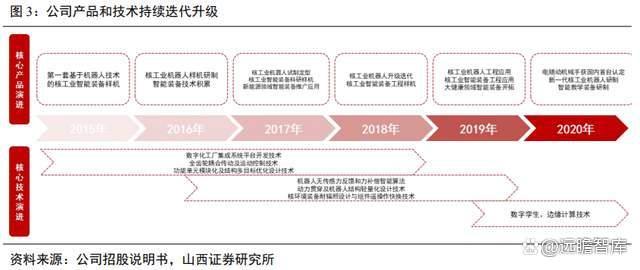

公司自成立以来即持续进行产品升级迭代,产品与技术不断演进。

核工业智能装备方面,公司 2015 年成立以后,即开始尝试将机器人技术引入核工业领域,并研制了第一套核工业智能装备样机。

2017 年起与 中核集团相关单位合作,先后承接了放射性物料转运装备、箱室智能装备、核化工智能化系统等科研样机项目,2018 年与相关单位继续深入合作,进一步承接核工业智能装备的工程样机项目。

2019 年起,公司开始获得核工业智能装备的工程订单,相应产品开始进入工程设备供货阶段;核工业机器人方面,2016 年公司成功研制了电随动机械手和耐辐照坐标式机器人样机,2017 年完成核工业机器人试制定型,2019 年研发定型分析用取样机器人,耐辐照坐标式机器人和分析用取样机器人在 2019 年和 2020 年实现销售;非核智能装备方面,2016 年起公司进行了针对新能源电池领域的智能生产线和智能单机设备相关技术的研发,并承接了部分新能源电池领域智能装备业务。

2017 年起,公司逐步打开了新能源电池领域市场,相应智能装备得到推广应用。

2019 年起,在原有非核智能装备技术基础上,公司针对医药大健康领域市场需求并开始获得医药大健康领域智能装备订单。同时公司还在持续进行产品及技术革新,2020 年起公司开始进行基于数字孪生、边缘计算等数字化技术,研制新一代核工业机器人及智能装备和智能教学装备。

公司核工业产品经过长期迭代和大量性能测试后,在技术、质量、性能指标等方面获得客户和专家的认可,与下游客户保持了稳定的关系,随着产品的逐步出货以及持续升级迭代,公司的营业收入和净利润实现快速增长。

2019 年-2022Q3,公司分别实现营业收入 1.01 亿元、2.06 亿元、3.49 亿元、2.24 亿元,2019-2021 年分别同比增长 26.1%、105.1%、69%,复合增速 86.1%,收入保持高速增长态势;2019 年-2022Q3,归属于母公司股东的净利润分别为 0.27 亿元、0.53 亿元、0.76 亿元、0.5 亿元,2019-2021 年分别同比增长 35.5%、 98.8%、44%,2019-2021 年复合增速 69.2%。

1.2 技术与产品优势奠定公司竞争优势

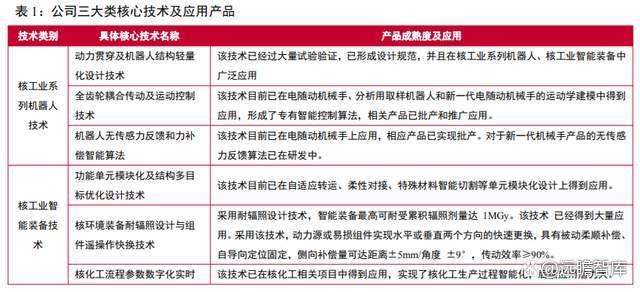

1.2.1 三大自主可控核工业领域技术,核工业产品技术水平国内领先

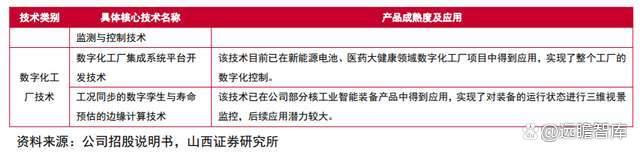

公司构建了具有复合专业背景的技术研发团队、丰富项目及产品交付经验的运营团队,骨干人员毕业于浙江大学、清华大学、同济大学、中国科学院等国内知名院校,从事机器人、机械自动化、智能控制、精细化工、软件开发等多个学科领域和专业方向,研制出自身独有的核工业机器人及智能装备产品,且形成了核工业系列机器人技术、核工业智能装备技术和数字化工厂三大类自主可控优势,获得了 31 项对应的发明专利,具有明显竞争优势。

核工业领域耕耘多年,产品技术水平国内领先。

多年在核工业领域的耕耘,公司积累了大量核工业智能制造的基础数据,并基于此形成了产品及设计的企业标准,形成了自有的适合放射性环境的机械结构设计手册与规范,自主研发了独特的核工业机器人本体结构,独特的结构设计使得公司的机器人和智能装备产品实现了耐辐照、耐酸性、易维护的目的,自主研发了无传感力反馈等核心算法,提高了运行的稳定性 和精确性,核工业产品技术水平国内领先,电随动机械手技术达到国际先进水平。

1.2.2 电随动机械手、分析用取样机器人等产品优势明显

公司的电随动机械手、分析用取样机器人等具有明显的产品优势。

公司是国内核工业领域唯一可批量供货电随动机械手的厂商,主要性能指标与三款国外知名厂家(法国 A 公司、俄罗斯 B 公司、德国 C 公司)的同类产品相当,且优于国内两款产品。

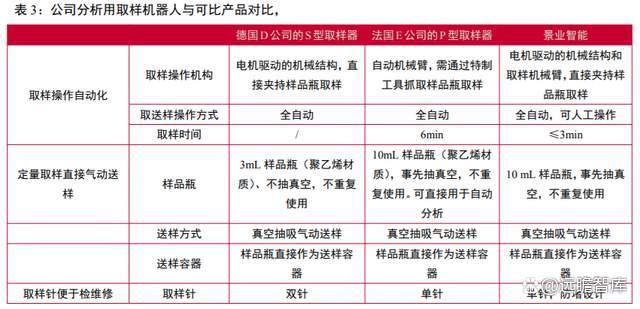

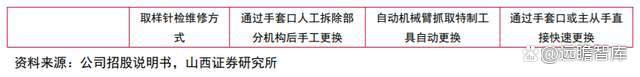

而且客户中核集团单位二也出具用户使用报告,表明公司核工业遥操作电随动机械手技术先进,部分性能指标超过国外同类产品,可以完全替代进口产品;目前国内尚无其他可生产分析用取样机器人的公司,公司生产的分析用取样机器人改变了以往国内核工业生产对放射性 料液普遍采用人工取样的方式,产品的主要功能和性能指标与两款国外知名厂家(德国 D 公司、法国 E 公司)的同类产品相当,技术达到了国际同类水平。

公司的耐辐照坐标机器人、核工业智能装备产品和非核产品均为高度非标定制化产品,产品之间差异较大,尚无法就其技术指标与同行业产品对比,但相关产品均获得了客户的好评。

公司从公开信息中统计 了 2018 到 2021 年 8 月 30 日之间中核集团核工业机器人和智能装备主要供应商的中标情况,公司占比最大,目前看处于比较领先的位置。

非核业务方面,公司将形成的核心技术应用于对智能装备要求较高的新能源电池、医药大健康产品、职业教育等领域,既解决了核工业领域和非核领域智能化开发的波峰波谷问题,又赋能了相关行业装备智能化需求,产品获得相关客户的好评。

1.2.3 中核集团合格供应商,客户关系稳定

公司 2015 年成立后即紧抓核工业智能装备发展起步的重要窗口机遇,参与了核工业各类智能装备及机器人的预研项目,为后期设备定型及工程供货打下基础,具有一定的行业先入优势。

随着自身研发能力的不断提高以及产品的逐步交付,公司行业知名度不断提升,可靠的产品质量、可控的交货进度及创新的设计理念使得公司在业内具有较好的品牌信誉和口碑。

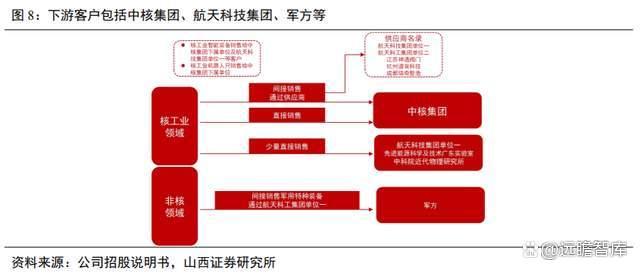

公司与中核集团下属单位、航天科技集团下属单位等多家客户建立了深度合作,自 2015 年起与航天科技集团单位一合作,自 2016 年起开始与中核集团下属各单位合作,目前是中核集团下属单位的重要供应商之一。

目前公司的客户主要包括中核集团、航天科技集团下属单位、航天科工集团下属单位、军方等,行业特征决定了客户与供应商的合作关系比较稳定。此外,公司还计划未来进入核电站建设领域,积极开拓与中国广核集团有限公司、国家电力投资集团有限公司等单位的业务合作关系。

2. 做细做精做专做强核工业,深耕乏燃料后处理市场,拓展其他收入

核工业是国家战略性高科技产业,贸易摩擦背景加大了国内核工业设备自主创新国产化的迫切性,未来核工业的战略地位以及转型升级的需要推动核工业领域智能化需求的增加。而且随着我国“双碳”目标的公布,我国核电建设将进入快速发展期,由此带来其上下游的乏燃料后处理及核燃料循环产业、核电站反应堆退役处理领域、核电数字化等相关建设投资的同步发展。未来公司的核工业机器人、智能装备和数字化产品将有很大的发展前景。

2.1 乏燃料后处理是公司核工业产品的重要应用领域,市场空间广阔

核燃料循环产业是整个核工业产业链的一环,包括铀矿开采、冶炼、转化纯化、同位素分离、燃料元件制造、乏燃料后处理、放射性废物处理处置、核电站反应堆等多个环节,目前公司产品应用领域已逐步覆盖核燃料循环全产业链。

其中,乏燃料后处理环节是公司核工业产品的主要应用领域之一,2019-2021 年,公司在乏燃料后处理领域的产品收入占当期营业收入的比例分别为 40.20%、43.52%和 33.20%。在手订单中,乏燃料后处理领域的订单金额占总订单金额的比例为 68.83%。

乏燃料指在反应堆内使用过的核燃料,从堆中卸出且不再在该反应堆中使用的核燃料组件中的核燃料,乏燃料处理是整个核燃料循环产业中的关键环节。

从核电站卸出后,核电站发电产生的乏燃料一般会先在核电站的贮存水池(堆内)存放 5-10 年,然后运送至后处理贮存或进行乏燃料分解处理。后处理主要有两种方式,一种是“开式核燃料循环”,即直接将乏燃料冷却、包装后作为废物送入深地质层处置或长期贮存。另一种是“闭式循环处理”,即将乏燃料送入后处理厂,将铀和钚等有用物质进行分离、回收再利用。

国内采用闭式循环模式处理乏燃料。

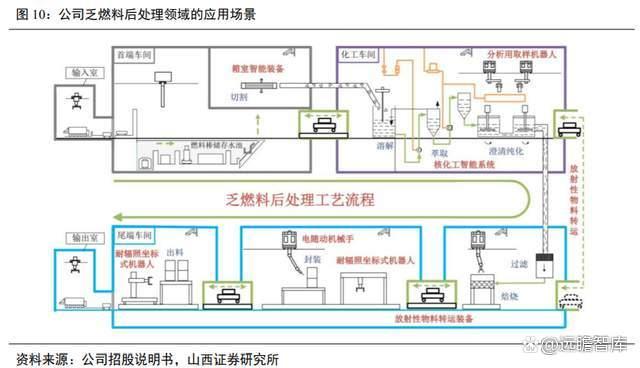

乏燃料后处理工序的主要车间包括首端车间、化工车间与尾端车间。首端车间主要用于乏燃料组件的切割、溶解、过滤和调料;化工车间主要用于铀、钚与放射性裂片产物的分离和纯化;尾端车间主要用于生产铀和钚的氧化物。化工车间的放射性物料取样分样及检测由机械手等核工业系列机器人实现;首端车间、尾端车间等生产工序中的放射性物料转运由转运装置等核工业智能装备实现。

国内乏燃料产生量与后处理能力之间严重不匹配。

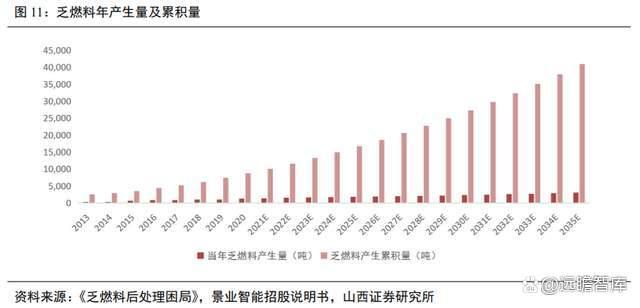

《乏燃料后处理困局》中统计数据表明 2020 年核电 站累积的乏燃料为 8718 吨。

公司公布的投资者关系记录表显示,2035 年前我国每年可望建设 6-8 台左右的新机组,随着核电建设未来步入快车道,我国乏燃料规模也将不断增长。

根据中国核能行业协会数据,截至 2022 年 6 月 30 日,我国在运核电机组共 54 台(不含台湾地区),在建核电机组 23 台,在运装机容量为 55805.74MWe(额定装机容量)。

国内在运的核电站大多采用第三代核电技术(压水堆),百万千瓦压水堆核电站每年产生的乏燃料为 25~30 吨,而目前国内正在研制第四代核电技术(高温气冷堆)乏燃料产生量相当于等装机规模压水堆乏燃料 10 倍以上,我们保守全部以压水堆技术来估算乏燃料产生量。

预计 2022 年将产生乏燃料 1395~1674 吨,根据《bp Energy Outlook:2020 edition》的相关数据分析,中国核电的年均 增速为 5.4%至 6.0%,按 5.4%的增速对乏燃料产出做保守估算,预计到 2035 年最少将产生乏燃料 2764 吨,而以中值估算的话,这一数字是 3040 吨。

但目前国内目前乏燃料后处理能力匮乏,乏燃料处理能力仅为 50 吨/年,我国首个 200 吨/年的乏燃料后处理厂正在建设中,该厂建成投产后,我国合计 250 吨/年的乏燃料后处理能力与未来乏燃料后处理需求存在较大差距,仍需建设多座乏燃料后处理厂。

假设乏燃料的产量与乏燃料后处理厂建设完成后的处理能力达到平衡,则到 2035 年国内应该具备年处 理 2760 吨乏燃料能力。按照中法两国商谈中的 800 吨/年后处理厂的处理能力,假设一个后处理厂的处理能力为 800 吨/年,则估算我国需要建设 3—4 个后处理厂。

根据公司招股说明书引用资料,中法合作的 800 吨/年后处理厂投资规模约为 1500 亿元,由此推测 2035 年前我国乏燃料后处理厂建设投资总规模将达 4500~6000 亿元。根据《The Cost of Reprocessing in China》,一座乏燃料后处理厂的设备投资占总投资比例约为 39.84%。

根据德勤《从中国制造到中国智造—中国智能制造与应用企业调查》,结合“我国核工业机器 人及智能装备目前也处于起步阶段”,公司选取 20%作为乏燃料后处理厂设备投资中现有智能装备投资的占 比进行测算,保守测算我国乏燃料后处理厂在 2035 年前的智能装备投资规模将达 358.4~478 亿元,平均数 为 418 亿元。

但另一方面,随着中核集团“数字中核”战略的逐步推进以及核工业装备领域智能化水平的提升,核工业智能装备在总设备投资中的比例将继续提升。

参考前瞻产业研究院《2018 年中国智能制造行业市场规模及发展前景分析》描述的“我国智能装备市场规模 2011 年至 2018 年的复合增长率 23.11%”,按 23.11%增长率计算,未来 5~8 年核工业装备智能化比例有望达到 56.56%。

由此估算,我国乏燃料后处理厂的设备投资规模将达 1013 亿元至 1351 亿元,平均数为 1182 亿元。

根据上述测算,2021 年至 2035 年中国乏燃料后处理领域智能装备投资额预计为 418 亿元至 1182 亿元,按直线法简单均摊,每年投资额约 28 亿 元至 79 亿元。

乏燃料后处理/再循环是中国核燃料循环中最薄弱的环节。

《能源技术革命创新行动计划(2016-2030 年)》把“乏燃料后处理与高放废物安全处理处置技术创新”作为重点任务之一,乏燃料后处理各生产环节属于高辐照高酸性高毒性的特殊环境,人工操作效率非常低,因此,核工业对智能装备取代人工的需求较其他工业制造业更为迫切,而且据公司投资者关系记录表,乏燃料后处理厂国内完全有能力实现自主供货。

目前中核集团下属企业尚无与公司直接竞争的企业,因此未来公司核工业机器人及智能装备的发展前景良好。

核燃料循环产业的其他领域公开数据较少,没有相对可靠的市场容量测算数据,但从核电站快速发展带来对乏燃料闭式循环处理的要求来看,必然带动核燃料循环中各产业环节需求同步大幅度提升,作为核工业领域的重要供应商,公司业绩有望快速增长。

2.2 不断拓展其它核相关领域,积极拓展先进制造产业领域

除了深耕核燃料循环产业外,公司正积极进入核设施退役处理产业、核技术应用产业、核辐射防护产业等核相关领域。

公司在研的核工业退役机器人等产品可应用于核电站反应堆退役处理领域,随着大量早期民用核电反应堆陆续结束运行,全球核工业预计将在未来 15-20 年内迎来历史上第一轮退役高潮。

到 2030 年,全球核电反应堆退役市场规模预计将超过 1,000 亿美元。巨大的退役市场和放射性废物处理处置市场将进一步推动核工业机器人及智能装备行业的持续增长。公司在手订单,还包括核技术应用领域的智能装备。

核技术应用是指同位素与辐射技术应用于医学与健康、农业、环保等国计民生领域,是近年来快速发展起来的战略新兴产业之一。

根据《中国核工业报》报道,核技术应用在发达国家已形成庞大的产业链。美国核技术应用产业的年产值占国民经济总产值的比例约为 4%-5%,与美国、欧洲、日本等发达国家和地区相比,中国核技术应用产业仍有较大的发展空间。

此外,公司正在规划进入核电数字化领域。随着我国核电发电量规模的不断扩大,为保障核电的安全性和稳定性,核电数字化已提上建设日程,未来市场主体将会逐步加大核电数字化的投入。

除核工业环境应用之外,公司的产品还应用于新能源电池及医药大健康领域。未来公司将进一步利用核领域高端装备的技术和研发优势,开发非核领域的高端智能装备,进一步拓展新能源电池、医药大健康行业,服务行业领军企业,同时顺应国家职业教育改革发展趋势,根据智能制造相关“1+X”产学合作的需要,研制高端智能教学装备。

3. 盈利预测和估值分析

3.1 盈利预测

目前我国核工业有关领域正处于快速发展期,各项目需投入大量的核工业机器人及智能装备,公司长期以来一直为中核集团合格供应商,具有批量化高品质产品的交付能力,而且目前中核集团内部单位中不存在以核工业机器人及智能装备研发及生产为主营业务的单位,公司具有明显竞争优势。

此外,公司也在利用现有的研发积累和技术优势,向其他核工业领域以及非核领域拓展。

我们认为未来随着核工业的发展以及核工业相关智能装备的需求增加,公司的经营规模以及营业收入也会随之扩大。

我们以核工业系列机器人、核工业智能装备、非核专用智能装备三个业务板块来对公司进行盈利预测。

核工业机器人方面,产品性能已经达到了国外同类产品水平,尤其是电随动机械手、分析用取样机器人等具有明显的产品优势,目前国内尚无可批量供应的厂商。

公司核工业机器人目前全部销售给中核集团下属单位公司产品已达到国外同类产品水平。截至招股说明书签署日(2022/4/25),核工业系列机器人在执行的订单金额合计为 2.09 亿元,公司电随动机械手在执行的订单金额合计为 1.41 亿元,预计 2022 年公司交付的核工业系列机器人大多为电随动机械手。

此外结合公司披露的投资者关系记录表,“公司订单的交付周期,大部分是一年到一年半”,预计核工业系列机器人 2022-2024 年分别实现营业收入 0.95 亿元、1.59 亿元、2.29 亿元。

核工业智能装备方面,上海中核浦原有限公司承担着中核集团设备板块建设的职能,2020 年底中核浦原投资入股公司之后,公司开始承担中核集团设备板块智能装备企业功能。

未来随着国内核工业领域智能化的快速推进,预计公司核工业智能装备营业收入将持续增长,预计 2022-2024 年分别实现营业收入 3.04 亿元、3.62 亿元、4.16 亿元非核专用智能装备及其他,预计 2022-2024 年实现营业收入 1.07 亿元、1.68 亿元、2.27 亿元。

根据上述假设,我们预计公司 2022-2024 年分别实现营业收入 5.05 亿元、6.88 亿元、8.72 亿元,同比增长 44.7%、36.4%、26.8%;分别实现净利润 1.20 亿元、1.73 亿元、2.35 亿元,对应 EPS 分别为 1.45 元、2.10 元、2.85 元。

3.2 可比上市公司估值分析

选取机器人、先导智能、亿嘉和作为国内可比上市公司,以 2022 年 11 月 22 日收盘价 77.09 元计算,2022-2024 年 PE 分别为 53.1X、36.7X、27.1X,考虑到核工业领域政策支持及智能化趋势下公司市场空间将有效提升,作为核工业领域机器人和智能装备的领先供应商,未来公司业绩有望持续提升。

4. 风险提示

业务集中于核工业领域及该领域产业政策变化的风险;核工业领域智能化程度不及预期;研发失败及技术更新迭代风险。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。