人形机器人真的很烧钱!折戟A股后优必选转战港股前路仍未卜?

尽管ChatGPT现象级走红,但机器人制造行业亏损的通病仍未能根治。伴随着研发投入的持续提升,在A股市场折戟的优必选,又将目光瞄向港交所

机器人作为数字经济时代最具标志性的工具之一,不但深刻改变了生产及人类生活方式,也令行业的爆发期加速到来。

据弗若斯特沙利文数据统计,以销售收入计,中国智能服务机器人产品及解决方案市场由2017年的118亿元人民币(下同)增加至2021年的467亿元,此期间的复合年增长率为41%。

然而,爆发期的高光并不能让机器人制造企业安枕无忧。据弗若斯特沙利文报告预测,自2021年至2026年,中国智能服务机器人产品及解决方案市场规模将达1558亿元,但复合年增长率则会降至27.2%。

业内人士对此表示,行业增长率的放缓会令同行企业的优劣之分越来越明显。加之马太效应的影响,以技术为引导的高科技产业更是不堪重负。究其原因,研发投入高企背后,企业若不能在资本市场获得加持,则很有可能持续深陷亏损泥潭而不能自拔。或基于此,2021年于A股募资折戟的深圳优必选科技有限公司(以下简称优必选),又将目光投向了港股市场。

据港交所披露易显示,优必选于2023年1月31日向港交所递交招股书,拟在主板上市。该公司成立于2012年,是一家集人工智能和人形机器人研发、平台软件开发运用及产品销售为一体的全球性高科技创新企业。其主营业务是向各行各业提供机器人产品和解决方案。

从收入构成来看,优必选to B业务占比较高。其中,教育智能机器人、物流智能机器人产品及解决方案占收入比例约80%。业绩方面,报告期内,公司持续亏损,毛利率也有所下滑。

针对前述情况,《投资时报》研究员电邮沟通提纲至优必选相关部门,截至发稿尚未收到回复。

不到三年亏损近24亿元

据弗若斯特沙利文数据显示,若按2021年收入计算,优必选为中国第一大教育智能机器人产品及解决方案供应商。

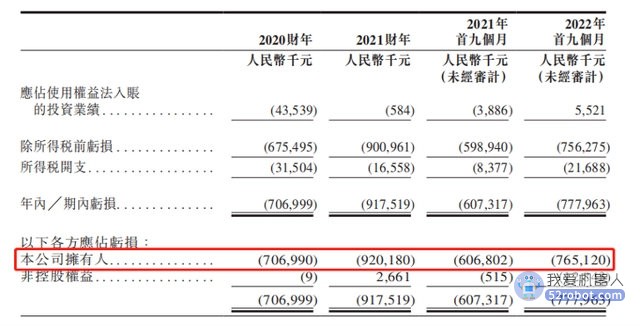

然而,《投资时报》研究员注意到,也正是在2021年,优必选的股东应占亏损金额接近10亿元。据招股资料显示,自2020年至2022年首9月(下称报告期),公司归属股东应占亏损由7.07亿元扩增至7.65亿元,而2021年则亏损9.20亿元。也就是说,在不到三年的时间里,优必选亏损近24亿元。

《投资时报》研究员注意到,毛利率下滑是引发优必选持续亏损的重要原因。据招股书显示,报告期内,优必选的毛利率分别为44.7%、31.3%及30.7%。从产品细分来看,公司物流智能机器人产品及解决方案、其他行业定制智能机器人产品及解决方案、消费级机器人及其他智能硬件设备毛利率均呈现下滑状态。

有分析指出,正常情况下,机器人产品的毛利率应该在50%以上,才有利于企业的良性发展。但在价格战影响下,相关产品毛利率已经普遍降到20%—30%左右。这将令行业内价格竞争会越来越激烈,因为各家都需要用更高的营销成本和更低廉的价格去抢占越来越少的市场。这也是机器人制造商难以摆脱亏损的关键所在。

优必选主要财务指标:

数据来源:公司招股书

经营性现金流入不敷出

当然,研发投入与收入的占比持续提升,也是优必选难以回避的问题。

据招股书显示,报告期内,该公司研发投入与同期收入占比由2020年的57.97%升至2022年前9月的61.44%。除此之外,叠加销售及营销等费用的增加,公司于报告期各期经营活动产生的现金流净额均为负值。

2022年前9个月,优必选经营性现金流净额为-2.89亿元。公司对此表示,报告期内主要依赖银行贷款提供业务运营资金。而截至2022年9月底,该公司负债总额已达15.8亿元。

一位业内人士向《投资时报》研究员表示,若现金流量不足以补偿现有债务时,企业的信誉、销售额均会出现下降。伴随着成本的攀升,企业亏损可能会逐步扩大。如果这一情况在短期内得不到缓解,当企业的债务期限结构与融资方式不匹配,就会出现投资比例失衡、生产结构不合理,进而使得企业财务结构不断恶化,最终可能资金链断裂。

更为严峻的是,在如此内卷的行业之中,如果不能跑赢同业竞争对手,则很可能就面临着被迅速淘汰的窘境。

通过梳理机器人主体制造商企业同期财务指标,《投资时报》研究员注意到,优必选较之机器人本体制造企业的盈利差距不小。以2021年为例,优必选不仅仍处于亏损状态,且毛利率也处于同业中靠后位置。

2021年优必选与机器人本体制造企业财务指标对比(亿元)

数据来源:企业财报及招股书

由A股转战港股背后

事实上,优必选的上市之路也一波三折。2019年4月,优必选与中金公司签订上市辅导协议。2020年11月,公司又增加聘请民生证券作为联合辅导机构参与其上市辅导工作。

2021年1月,因发展战略调整原因,优必选与中金公司签署了上市辅导终止协议。同年2月,其在深圳证监局进行辅导备案,由民生证券为其进行单独辅导工作,但最后仍未能达成上市愿望。

与此同时,因近年来行业竞争日益加剧,令资本对未能盈利企业持更加谨慎态度,致使2022上半年移动机器人企业融资难度明显增大。有业内人士推测,这或许也是优必选转战港股市场的另一重要原因。

不过,近几年来,港股市场的大门也不再那么容易被扣响,因不合规被否的企业不胜枚举。特别是在盈利方面,港交所于2021年5月宣布拟对主板上市企业条件进行了调整。据港交所官网显示,从2022年1月1日起将申请人主板盈利规定调高60%。新规要求主板上市申请人在三个会计年度的股东应占盈利必须符合:最近一个财务年度不低于3500万港元;前两个财务年度不低于4500万港元(即三年累计盈利不低于8000万港元)。

据了解,盈利规定是港交主板上市的三大财务资格测试之一,是厘定上市申请企业是否适合在主板上市时所用的稳健定性及定量评估的其中一环。

如今来看,想要跨过这个门槛,对于近三年里持续亏损的优必选而言,难度可想而知。尽港交所有计划修改主板上市规则,为尚未达到利润和交易记录要求的先进科技企业融资提供便利。但截至目前,新规仍尚未出台。这也为优必选的赴港上市之路又增添了几分不确定性。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。