脱离母公司的“襁褓” 海康机器人还能“单飞”吗?

这些年,机器人已成为国内市场的一个大风口,市场不断掀起一浪高过一浪的投资、上市热潮。

近日,又有一家机器人公司冲击资本市场,这就是国内安防龙头海康威视旗下的杭州海康机器人股份有限公司(以下简称海康机器)。海康机器今年初已正式递表深交所创业板,拟在创业板募资 60 亿元。这是海康威视旗下第二家分拆上市的子公司,此前其分拆、聚焦智能家居的萤石网络已在科创板上市。

海康机器自 2016 年成立以来,便专注于机器视觉与移动机器人领域,是较早同时布局机器视觉与移动机器人业务的国内企业,如今海康机器背靠 " 安防茅 " 走上风口,吸睛多,看点多,前景好,先发优势明显,近年来业绩出现较快的增长。2021 年、2022 年前三季度海康机器的营收分别是 2019 年的近 3 倍、3 倍,2021 年、2022 年前三季度的净利润分别是 2019 年的 10 倍、近 10 倍。

然而,小财米儿发现,看似风光的背后海康机器在经营管理上也面临一些不可忽视的红线和挑战,暴露了不少隐忧——应收账款、存货、资产负债率 " 三高 " 明显,报告期内多年经营活动现金流量净额为负,流动比率、速动比率远低于同行业可比公司。而随着行业竞争的加剧,其产品价格、毛利率均持续下行,另外海康机器还曾有 " 啃老 " 的情况,独立自主性不强,关联交易明显,等等,这些问题将成为阻碍海康机器成功 IPO 的重要因素。

产品单价、毛利率持续下滑

国际贸易摩擦带来的关键原材料供应风险

报告期内,海康机器营收、利润大幅增加,分别实现营收 9.4 亿元、15.2 亿元、27.7 亿元和 28.1 亿元,同期净利润分别为 4548 万元、6510 万元、4.8 亿元和 4.3 亿元,然而 2022 年 1 — 9 月,其营收仅增长 2.15%,而归母净利则出现上市以来首次下滑。小财米儿认为,其营收增速、净利润双双下降,主要原因是近年来单价、毛利率持续下滑所引发的。

小财米儿发现,随着行业竞争的不断加剧,海康机器主营业务产品的销售价格呈现逐年走低之势。报告期内,其来自机器视觉与移动机器人业务的收入合计占主营业务收入的比例分别为 89.05%、92.93%、96.36% 和 98.07%,系主营业务的主要构成部分。招股书显示,从 2019 至 2021 年,海康机器的移动机器人平均单价由 7.9 万元 / 台降至 7.4 万 / 台,机器视觉产品平均单价则由 1,550 万 / 台降至 1,441 万 / 台。

平均单价下滑也导致毛利率下降。报告期内,海康机器机器视觉业务板块毛利率分别为 49.3%、41.5%、46.2% 和 49.37%,移动机器人业务板块毛利率分别为 49.5%、42.9%、38.6% 和 34.63%,两个主营业务毛利率均呈现逐年加速下滑趋势,其中移动机器人业务 2022 年前三季度比 2019 年下跌了近 15 个点。

2020 年 8 月前,海康机器委托关联方海康科技进行生产,主要根据销售订单需求向海康科技下达采购需求,并向其采购成品,因此不适用产能、产量概念。2020 年 8 月公司产线切换后,由自有产线完成组装生产。

值得注意的是,海康机器生产模式切换后,开始直接向境内外供应商进行大规模生产采购。招股书披露,2021 年度和 2022 年 1 — 9 月,公司穿透后向境外供应商采购的原材料金额占原材料采购总额的比重分别高达 36.70% 和 43.05%,主要为向部分境外厂商采购的集成电路和机电物料。近年来,国际贸易摩擦带来的关键原材料供应风险凸显。

存货和应收账款持续攀升

经营现金流多年为负

小财米儿发现,在营收不断增长、赊销政策越来越宽松而又未进行外部股权融资的背景下,海康威视存货、应收账款、资产负债率持续居高不下。近三年来,海康机器存货账面价值激增了 6 倍以上,报告期内分别为 2.6 亿元、8.3 亿元、12.1 亿元和 17.3 亿元,占流动资产的比例分别为 25%、46%、54% 和 46%,存货周转率低于同行业可比公司。

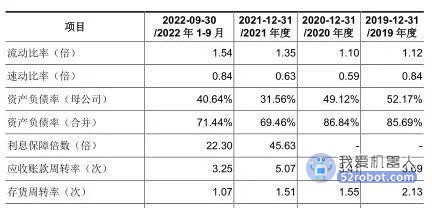

报告期内,海康机器应收账款账面余额分别为 4.78 亿元、4.46 亿元、6.81 亿元和 11.08 亿元,资产负债率分别高达 85.69%、86.84%、69.46%、71.44%,而截至 2022 年三季度末,应收账款增加一倍多,其负债率高达 71.44%,明显高于同行可比公司的均值,而应收账款周转率却低于同行业可比公司。小财米儿发现,海康机器的短期偿债风险也不容忽视。报告期各期,海康机器流动比率均低于 1.6 倍,速动比率则低于 1 倍,两者均低于安全值范围。

由于应收账款和存货的持续高企,使海康机器经营活动现金流处于持续 " 失血 " 的状态。报告期内,其经营活动现金流量净额分别为 -13,827.09 万元、10,280.55 万元、-32,516.58 万元和 -39,801.85 万元,除 2020 年度以外,其余各期公司经营活动现金流量净额均为负,累计流出金额高达 7.58 亿元。

报告期内,海康机器的业绩的确亮眼,营收及净利润均实现大增,然而在这一份亮丽业绩的背后,却是持续负的现金流量净额、持续高企的资产负债率、存货以及不断攀升的短期偿债风险,反差明显,这也令不少投资者对其经营业绩的含金量表示质疑。这是否是以高应收账款、高存货率、高负债率来换取一时的营收净利润的增长,达到粉饰财务业绩、推进上市的目的?值得怀疑。

关联交易频现

产能利用率并不高

关联交易、虚拟交易等问题历来是监管层 IPO 审核的重点名目,这不仅涉及到企业业绩的可信性、发展的持续性,同时也是利益交易、权益勾结的红线区。虽然背靠着安防龙头海康威视这棵 " 大树 ",但海康机器有一个 " 黑点 ",那就是早期和母公司有过多的关联交易," 受益太多 ",格外显眼,其经营的独立性问题或成为冲击 IPO 道路上的一条重要路障。

报告期内,海康机器向关联方采购金额分别为 5.3 亿元、10 亿元、2.5 亿元和 2 亿元,占各期采购总额比例分别为 83%、66%、12% 和 10%。其向关联方销售金额分别为 1 亿元、1.2 亿元、1.4 亿元和 1.1 亿元,占各期营业收入比例分别为 11%、8%、5%、4%,其中在 2021、2020 年向前五名客户的销售金额占营业收入的比重高达 15.85%、22.16%,客户集中度也较高。

报告期内,海康机器向前五名客户的销售金额及占营业收入的比重如下:

令人感叹的是,截至 2022 年末,海康机器仍在应用海康威视中后端业务系统,涉及生产、研发、财务、人事、办公等方面的管理,而海康威视作为技术提供方负责相关系统的运行及维护,并向海康机器收取费用,可见他们之间 " 独而不立 "" 休戚相关 "。

小财米儿发现,海康机器还与母公司海康威视签订借款合同,将暂时闲置资金归由海康威视统一管理,其间存在大额资金拆借。2019 年— 2021 年,海康威视向海康机器累计资金拆出及收回金额分别为 16.5 亿元、19.2 亿元和 40 亿元,利息收入分别为 2062 万元、859 万元及 42 万元。

目前来看,海康机器将上市融资作为解决现金量不足、摆脱流动性压力的主要手段。此次 IPO,海康机器拟募资金额高达 60 亿元,其中约有 50.7 亿元用于产能扩张及研发投入、9.3 亿元用于补充流动资金。然而值得注意的是,海康机器现有产能利用率并不高。招股书显示,2020 年、2021 年,海康机器机器视觉、移动机器人产能利用率分别为 84.39%、88.24%,两者均未达到满产水平,募投项目成功后其产能将翻倍,如此大规模地扩增产能如何消化掉?新增市场在哪里?新增产能的消化措施又在哪里?可以看出,在两大核心业务产能均未能充分饱和的情况下,海康机器融资扩产的必要性似乎并不强,IPO 更为直接的目的或在于解决 " 资金慌 " 吧。

小财米儿观察絮语:

脱离母公司的 " 襁褓 " 之后,海康机器 " 单飞 " 之路还能继续保持此前的高昂之势吗?放眼中外,当前机器人市场竞争热度方兴未艾,红海已近。近年来,随着工业自动化和智能制造的发展浪潮和中国的需求与市场规模不断扩大,不仅使得原本行业全球领先的竞争对手例如基恩士、康耐视、AUTOSTORE 等在产品性能与价格上对海康机器产品销售形成竞争压力,也吸引了国内一大批上市公司及新兴厂商进入相关领域,例如奥普特、凌云光、极智嘉、海柔创新等。因此,海康机器未来将会面临更加激烈的竞争环境。

从海康机器不断走低的售价、毛利率、紧张的现金流以及产能难于饱和、经营独立性欠缺等情况来看,海康机器较强的盈利能力未来恐难持续,海康机器 IPO 之路并不好走。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。