疯狂圈钱后,手术机器人行业迎来“冷静期”?

近日,全球会计师事务所BDO一项调查发现,医疗设备制造商正在将更多的投资资金投入到开发可穿戴技术上,同时不再强调机器人技术。据BDO报道,在COVID-19大流行期间,用于家庭监测健康指标(从血压和心电图读数到葡萄糖和氧饱和度水平)的可穿戴设备的普及势头强劲,患者已经开始喜欢这种便利。

而对于机器人项目,调查中希望退出该项目的公司数量有所增加,可能反映了手术机器人想要成功商业化所面的的困难,BDO合伙人Doug Gustin表示“手术机器人需要更高和更长的成本投入和时间投入”,而一些公司可能需要为一些投资者提供更快的投资回报途径。

01

手术机器人过热

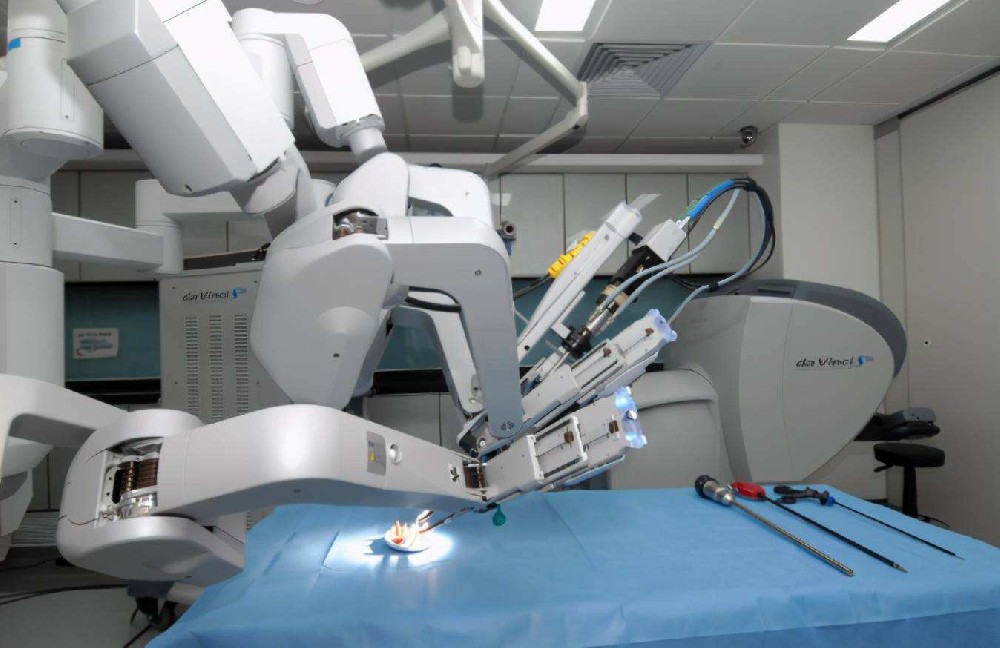

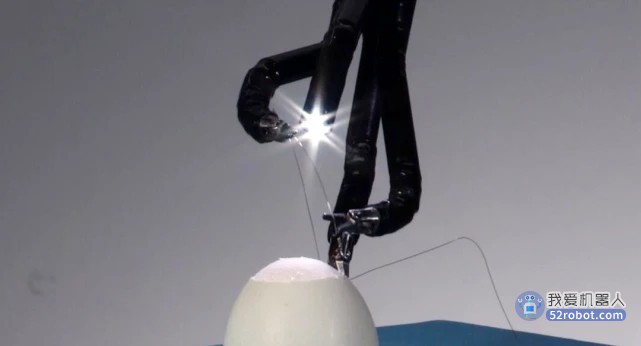

手术机器人是医疗机器人的一种细分领域,可通过清晰的成像系统和灵活的机械臂,以微创的手术形式,协助医生实施复杂的外科手术,通常由床旁机械臂系统、外科医生控制台和可视化系统等组成,可分为腹腔镜手术机器人、骨科手术机器人、神经外科手术机器人、血管介入手术机器人等不同类型。

其主要用于以微创的手段来消除手术造成的大面积创伤对患者的不利影响,进而达到减少患者痛苦和加快术后恢复速度等目的,同时还可以降低常规手术中因医生手部震颤等造成的不可控的手术风险。

相比传统手术,手术机器人能精准复现医生手术操作,具有灵活精准、抗疲劳辐射、视野大且清晰、过滤震颤、创口小恢复快、出血少并发症少、直觉自然、易于学习等优势,从发展历史来看,手术机器人兴起于20世纪八九十年代,经过三十年左右的发展,目前已广泛应用于普外科、泌尿外科、心血管外科、胸心外科、妇科、骨科、神经外科等多个临床领域,每年执行约150万例手术。

现阶段手术机器人仍处于以辅助医生手术为主要功能的半自动阶段,从应用领域来看,腔镜是发展最早也最为成熟的赛道,占比60%以上,达芬奇是该领域市场主导者;骨科为第二大领域,占比15%以上,以美敦力等骨科巨头主;其他类别包括泛血管手术机器人、经自然腔道手术机器人、经皮穿刺手术机器人等,市场应用占比较小。

从国内来看,手术机器人备受重视,国家近年来不断出台多项政策,鼓励行业发展与创新,包括《关于面向医疗领域征集机器人典型应用场景的函》《关于推动公立医院高质量发展的意见》《医疗装备产业发展规划(2021-2025年)》(征求意见稿)等产业政策为行业的发展提供了明确、广阔的市场前景。

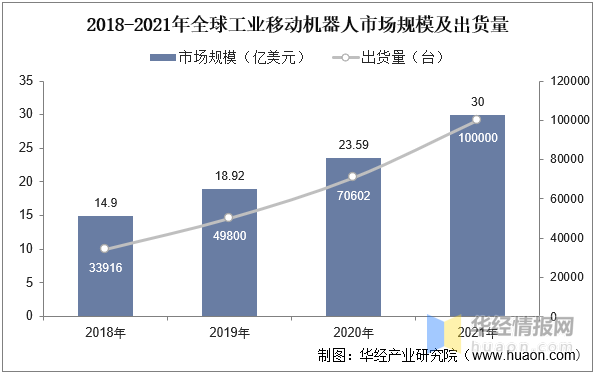

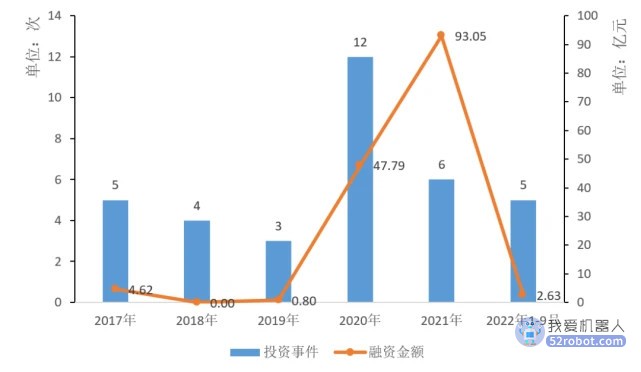

随着政策不断支持和医疗科技不断发展,近几年国内手术机器人行业投融资加快,2017-2021年,中国手术机器人医疗设备领域融资次数趋势较为稳定,总融资次数35起,共计227.1亿元。入局机构不乏礼来亚洲基金、经纬创投、启明创投、招商局资本、朗玛峰创投、君联资本、鼎晖资本等明星机构。而且越来越多的产业资本、PE/VC机构重金布局,二级市场也迎来多家IPO企业。但到了2022年,1-9月共发生5起融资事件,同比下降16.7%。

2017-2022年1-9月手术机器人医疗设备领域融资情况,数据来源:医械数据云

从融资轮次来看,2022年1-9月手术机器人医疗设备械企融资轮次次数天使轮、A轮(含Pre-A轮等)和C轮(含Pre-C轮等)均为1次。

2022年1-9月生命信息与支持医疗设备投融资情况,数据来源:医械数据云

据不完全统计,2021年几乎每个月,都有手术机器人公司宣布完成融资,过亿元融资事件超过10起。根据易凯资本的一份报告,骨科手术机器人是最热的细分领域。自2016年以来,海外投资额增长超300%,总投资达到13.6亿美元,国内总投资额也超百亿元人民币。

02

迎来“冷静期”?

但从发展来看,手术机器人行业可以说是短期看系统,中期发展看耗材,长期看服务。目前手术机器人大多数企业仍处于研发落地和商业化早期的阶段,企业所面临的产品落地监管、商业化实现盈利以及激烈的市场竞争等问题不可忽视。

从研发、入院到商业化,每个环节都是一场硬战。尤其在上市破发潮下,那些重仓进入的投资机构,几乎面临“叫好不叫座”甚至迎来“亏至C轮”的窘境。从已经上市的企业来看,至今也仍陷在商业化难题里无法脱身。

另外,伴随耗材集采,企业和医疗机构都在寻找新的增长点,但较多对应的细分领域其实已经近乎红海,而很多项目本质上又处在早期,同时医院和医生方面难以商业化普及,投资人也逐渐“冷静”,不敢贸然出手。

同样从BDO报道中,在COVID-19大流行期间,用于家庭监测健康指标(从血压和心电图读数到葡萄糖和氧饱和度水平)的可穿戴设备的普及势头强劲,患者已经开始喜欢这种便利。医疗设备制造商也正在将更多的投资资金投入到开发可穿戴技术上,这也不难看出,相比手术机器人长期投入和不确定性,企业和投资方更趋向于短期实现回报的行业。报道中也指出退出手术机器人项目的公司数量有所增加,可能反映了手术机器人想要成功商业化所面的的困难。

BDO合伙人DougGustin也表示:“机器人有时具有更高和更长的成本途径和监管途径,”“其中一些公司可能需要为一些投资者提供更快的(投资回报)途径。另一方面,可穿戴设备往往面临较低的监管标准,并且可以带来更快的投资回报率。”

从BDO调查结果来看,72%的医疗设备和医疗技术公司计划投资开发可穿戴设备,而52%的公司预计将为机器人项目提供资金。在已经开发机器人系统的公司中,28%表示他们计划终止投资,而16%的公司打算停止资助可穿戴设备的开发。

可以说手术机器人在“疯狂圈钱”后,在与大多数行业一样,在热点的生命周期过去后,整体已由过热进入冷静期。企业也面临监管落地及商业化盈利大考,谁又能在激烈竞争中脱颖而出,尚不可知。

03

盈利遇困

纵观手术机器人行业,达芬奇毫无疑问是商业化最为成功的商业化产品,直觉外科也凭此垄断市场十多年,自其专利保护到期后,相关产品如雨后春笋般冒出,整个行业备受瞩目,与达芬奇一较高下的口号不绝于耳,从全球市场来看,手术机器人也迎来属于自己的黄金时代,与此同时也显现出了极度内卷的一面。

但大多数手术机器人企业仍在艰难爬坡阶段,烧钱和亏损是常态。从国外来看,曾号称“达芬奇终结者”的手术机器人企业Titan Medical,其产品研发已历经整整15年之多,曾苦于没有资金缺乏导致产品迟迟未上市。

公司自2020年开始,其一度面临退市,2022年11月其宣布了一项战略审查,并在12月解雇了员工。在解雇了约40名员工后,泰坦医疗取消了原定于2023年1月12日举行的特别股东会议。该会议原定于去年11月举行,以允许股东对潜在的普通股合并进行投票。

后总部位于加拿大多伦多的泰坦医疗在第41届摩根大通医疗健康年会(J.P. Morgan Healthcare Conference)期间与手术机器人公司的潜在买家会面。公司总裁兼首席执行官Cary Vance在会议开幕时的一份声明中说:“我们期待着在会议周期间与战略买家和投资者会面,并提供对三臂单通道机器人辅助手术技术可能出现的未来看法。”

再来看看国内,行业两大头部明星公司微创医疗机器人和天智航,同样营收和利润表现不佳。政策扶持,产品陆续拿证的企业也面临商业化盈利困难,动辄百万乃至千万元的手术机器人,并不好卖。

作为国内“手术机器人第一股”,天智航于2020年登陆A股,市值曾一度高达数百亿元,而两年后天智航市值仅为几十亿元,扭亏为盈之路仍需煎熬。据去年半年报显示,其营业收入6094.54万元,同比下降20.23%,净亏损4417.85万元,亏损同比扩大14.14%,基本每股收益为-0.11元。而2020年和2021年,天智航营收分别为1.36亿元和1.56亿元,且连续两年净利润为负,2022年还一度面临退市风险。

微创医疗机器人作为全球唯一布局五大“黄金赛道”的手术机器人企业面临着同样问题。其2021年全年净亏损高达5.84亿元,比2020年的2.09亿元翻了一倍还要多。虽有多款产品获批上市,但微创机器人2022年上半年营收仅为104.8万元,上年同期为零,股东应占亏损4.59亿元,同比扩大89.7%。

作为高端医疗器械行业“明珠”, 手术机器人核心技术研发、获取难度大,研发周期长,对设备的性能、技术参数、安全性要求高;行业的核心技术需要“产、学、研、医”的深度结合,需要经过长时间的技术积累和持续高昂投入,正是因此,资本和企业也逐步减少对手术机器人项目的投入,行业在一度过热后,也逐渐趋于冷静。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。