2023年机器人行业展望:上市潮、卷出海、拼性价比

当很多行业还在找方向时,多家机器人公司已在递材料冲上市了。

特别是协作机器人领域。

虽然行业平均收入水平在3亿元左右,但抵不住大家对“协作机器人第一股”的争夺。

据悉,出货量排名前三的遨博计划于今年三季度在科创板上市,目前已确定上市辅导机构为华泰联合证券。

自此,陆续完成C轮融资后的协作机器人三杰——节卡、越疆、遨博齐聚IPO之路。

我们还从投资人处获悉,苏州艾利特也将于今年年底启动科创板上市,目前正在密集接触券商。

对于整个机器人行业来说,也算是有了非常强的复苏信号。

毕竟不少公司在2022年经历了生死线,也从狂热走向了冷静。

当然,冷静背后也颇有被迫意味。

早期获得资金弹药的创业公司面临高估值压力,需要拿到更多收入证明自己。

但机器人部署是一项重资产投入,不惜成本的价格战在长期竞争中并不会积累多少优势,甚至是一剂“毒药”。

据了解,一些机器人公司仅仅收到10%的预付回款,就开始大量交付订单,并以整机价格计入总收入。

在POC(项目测试)阶段,就给到客户免费试用或者极低的价格租赁。

为了扩张新品类和新市场,普渡员工从2021年的500多人急剧扩张到去年的3000多人,最终被膨胀的组织规模“反噬”。

和行业克制相对应的是早期狂热。

狂热主要源于确定性的需求和资本热钱。

在疫情三年时断时续的复工复产下,企业主迫切的用工需求、对稳定性的追求,使得自动化越来越被提上日程,国产机器人迎来了国产黄金替代期。

有大需求就意味着有大机会,资本自然不会错过。

何况机器人还一度被视为TMT投资人转型硬科技的第一站。

从公开披露的融资数据来看,2020年、2021年机器人行业的融资事件分别为242起和210起。

到了2022年,投融资事件再度上升到358起,已披露融资金额总计约在400亿元-500亿元左右。

据多方了解,数十家机器人公司的融资交割是在2021年完成,2022年机器人项目的新融资普遍减少。

上述动机再叠加国产替代的大背景,使得下游场景加速跑出了不少细分新品类,比如割草机器人、擦窗机器人等等。

特别是去年马斯克和雷军对人形机器人的加注,直接搅动了二级市场的高预期,导致当时的机器人概念股接连大涨。

今年刚开年,ChatGPT的火爆同样燃起了市场对AI的热情,既然人与机器的交互方式发生了改变,那么下一阶段是不是就能出现具备硬件形态的机器人?

今年的机器人行业主题除了性价比,还有哪些重要因子?

相信我们这篇文章能给产业发展提供不少启发。

01

几乎所有机器人公司都在出海

如果说过去的机器人公司出海动作,是在内卷的国内市场之外,寻找为数不多的喘息机会。那么现在必然成为标配。

先以商用配送机器人公司普渡为例,其在一度扩张失速的情况下,仍然靠着海外市场挽回了一定程度上的“败局”。

2020年,普渡正式开始大规模出海,随之海外销售占比迅速提升,从2019年的8%提升至现阶段的80%以上。

据悉,普渡2022年出货量超2万台。

普渡负责人告诉我们,目前其海外市场以餐厅为主,并在去年开拓了大型商超、养老院、工厂、医院等多元场景。

另一典型代表就是物流机器人公司极智嘉,从2017年开始出海,2022年的海外收入占比达70%。

值得一提的是,极智嘉在海外有着数百人的本地交付团队,极智嘉创始人郑勇对我们表示:

“相比国内仓库对机器人有极致的效率要求,海外仓库更看重系统的稳定性、对问题的响应能力、持续的服务能力。”

可以说,这是极智嘉在海外能够与竞品拉开10倍差距的关键因素。

中国机器人公司能在海外取得经验优势,不可否认,这和我们的激烈竞争环境有关——这些国产机器人公司都诞生于客户最难搞定、价格竞争最为激烈、场景足够复杂的庞大市场,如此便锤炼出了一群有高竞争力的公司。

同时,一位关注硅谷创投生态的投资总结道,海外的餐厅、仓库、酒店长期面临着员工流动性高、工资上涨的难题,因此,不少这样的企业主很愿意尝试各种机器人来实现自动化。

“所有的机器人公司都应该认真考虑海外市场,海外劳动力短缺的形势远比国内严峻。”她说道。

其实,海外对机器人的需求不仅局限在B端场景,C端的需求同样在爆发。

例如一度爆红的庭院清洁机器人,瞄准了欧美家庭的“草坪经济”。

据Statista统计,2020年,美国每户在草坪和庭院上的平均花费达到了155美元。

在新的场景需求下,割草机器人、泳池清洁机器人、除雪机器人都具备了下一个“扫地机”的潜力。

仅割草机器人的市场规模预计到2026年就可达36亿美元。

这条赛道中,既有九号公司、科沃斯、大叶股份、格力博等上市企业进行布局,也有汉阳科技、锐驰智慧、松灵机器人、来飞智能等创业公司接连获得融资而加入战局。

割草机器人的竞争核心是基于视觉导航的软件算法,这恰恰是过去移动机器人公司所积累的强项。

02

移动机器人,高潜力品类开始爆发

对于移动机器人公司来说,要闯入的是一片无人区,所以谁最先找到有需求的场景并大规模落地,谁就能在赛道中胜出。

2022年,有三家针对工业或仓储场景的移动机器人公司营收超过10亿元,分别为海康机器人、海柔创新与极智嘉。

海康机器人孵化自海康威视,带着母公司的供应链和技术优势,海康机器人一度是价格战的最先发起者。

先是搅局工业移动机器人,后来又带起箱式仓储机器人风潮的海柔创新掰手腕。

招股书显示,2022年H1海康机器人业务实现营收17.66亿元,同比增长44.75%。

海柔创新则是通过“料箱到人”的模式创新,重新定义了新产品,利用爆款单品的逻辑迅速扩张规模。

海柔创新2022年销售额突破10亿,机器人系统已累计应用超5000台。

同样是第一梯队的极智嘉,2022年销售额达20亿元,过去两年出货量近2万台。据了解,极智嘉已在全球累计销售超4万台AMR。

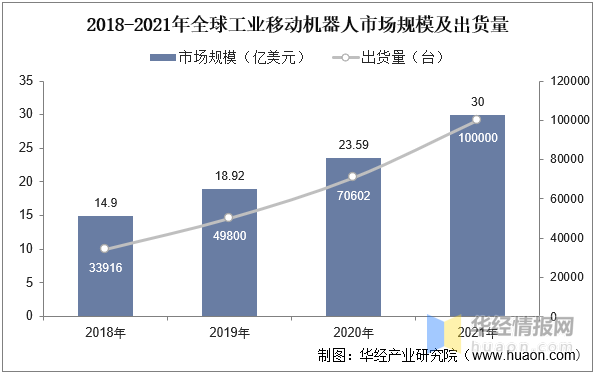

从整个市场来看,第三方数据显示,中国工业应用移动机器人(AGV/AMR)去年销售数量9.3万台(含海外市场),较2021年增长29.17%,市场规模达到185亿元,同比增长46.82%。

在行业层面,无人叉车和商用清洁机器人是融资最集中、投融资数量逆势增长的移动机器人赛道。

无人叉车行业在投资冷淡的2022年上半年,未来机器人、捷象灵越、劢微机器人、木蚁机器人接连完成亿元级融资。

一位无人叉车创始人告诉我们,无人叉车所搬运的托盘相对标准,不论仓储物流还是工厂物流都有着大量应用,这天然地与机器人自动化相契合。

与工业机器人类似,多家定位新能源工业搬运的无人叉车都赢得了不错的增速。

商用清洁机器人的爆火是因为身处第一梯队的高仙正在大规模落地,证明了这一场景的巨大潜力。当然移动属性只是这类机器人的一部分,作为执行机构的清洁模块也是一大技术壁垒。

数据显示,全球商用清洁机器人2022年总出货量约为2万-2.5万台。

而高仙占比60~70%,国内和海外市场的出货占比为1:1,2022年的收入接近9亿元。

“商用清洁可以面向的场景很广,包括商用、工业、交通三大板块。商用有高端写字楼、小区、酒店;工业有对洁净程度要求高的工厂;交通包含地铁、机场和高铁等。天花板足够高,客户付费能力强。”

一位投资人对我们表示。因此相比其他仍然处在探索期的领域,商用清洁机器人去年有15家公司完成了早期融资,可谓亮眼。

03

工业机器人仍拼国产替代

新能源是增量

机器人行业的大主题一直是国产替代和打破外资垄断。

而疫情三年,因外资品牌进口受阻,国内新能源行业扩产潮,工业领域的国产机器人得以借势追赶。

“光伏、锂电池、新能源车等行业这两年都处在设备投入期,只要有布局这些行业的机器人公司,都迎来了逆势的增长。”势能资本创始人黄俊对我们表示。

协作机器人公司如节卡、遨博等都在大举投入新能源行业。

汇川技术、埃斯顿等机器人上市公司则针对新能源提供一系列的解决方案。

发展时间较短、没有“历史包袱”的新能源行业也愿意给到机器人厂商试错的机会。

一位锂电池自动化生产设备商告诉我们,2016年他们从汽车电子转型进入电池生产时,这一行业几乎没有任何标准,而下游锂电池企业愿意协同各方一起探索标准化工艺,并让设备商尝试国产自研的机器人。

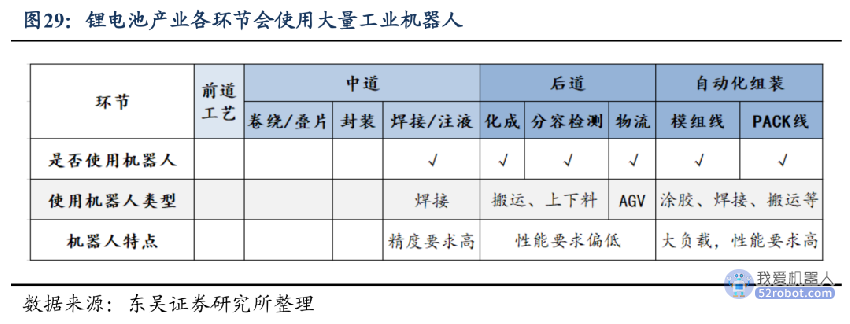

据东吴证券对锂电池行业的草根调研,由于锂电池生产对节拍、统一性要求较高。

在具体生产环节中,化成和分容会使用搬运和上下料机器人,组装线会大量使用SCARA和六轴机器人,模组和PACK端会用到大负载的六轴和SCARA机器人。

综合来看,保守估计1GWh的锂电池产线会用到约100台机器人。

而国内锂电池的生产规模还在持续增长,据工信部统计,2022年全国锂离子电池产量达750GWh,同比增长超过130%,其中储能型锂电产量突破100GWh。

锂电池产线中使用的工业机器人

这一幕对比日本机器人产业的腾飞有着相似之处。

日本汽车行业从1970年开始崛起,产量从彼时的581万台一路升至1990年的1349万台。

汽车行业作为工业机器人的最大下游,由此发展出日本两大机器人公司发那科和安川,包揽了汽车生产中的冲压、焊接两大工艺。

目前,中国的新能源开始爆发并领先全球,或能复制日本机器人路径。

何况在新能源车一体化压铸的趋势下,新能源用机器人对性能要求低于传统工业机器人,加上国产机器人的本土化能力,这是第一大优势;

交付方面,扩产的新能源要求更紧迫,国产更胜一筹。

比如在疫情期间,外资交货期普遍长达8-10个月,国产品牌常规交货期是1个月,重负载机型2个月。

据悉,协作机器人公司遨博就在去年11月和今年1月,共计拿下了比亚迪8200台“拧螺丝”机器人的订单,这两批订单的机器人均价仅为3万多元,远低于外资品牌动辄几十万的价格。

王传福在创业初期用“人+夹具=机器人”的半自动加工模式,打败了日本电池公司。

而现在作为新能源第一的比亚迪反过来又带动本土机器人发展,这未免不是一场耐人寻味的轮回。

慧和资产创始人刘安民对我们形容道,现阶段的新能源车越来越像当年的3C电子产业,新能源产线也具有了小批量、定制化特点。

一台机械臂只能做一套标准化的动作是不够的。所以协作机器人能满足搬运、焊接或喷涂等多个功能,就体现了极高的性价比。

新能源行业的上下游起伏是中国机器人庞大市场的一道缩影,从IFR(国际机器人联合会)统计的宏观数据也能看出变化走向。

机器人安装量和密度是衡量制造业自动化程度的关键指标。

2021年,中国工业机器人出货量相当于全球其它地区安装总和。

工业机器人密度首度超越美国,为322台/万名制造业工人,位居第五,而这一数字在10年前仅为18台/万人。

这意味着,工业机器人和新能源汽车的渗透率都渡过了早期小规模试用的阶段,将进入快速上升期。

04

从下游本体卷到上游核心零部件

对于大多数行业,只要下游的需求在增长,都会带动上游核心零部件的攻克,机器人也不例外。

首先在工业机器人中,上游成本占比较高的减速器和机器视觉都受到了资本较高关注。

拆开来看,机器人三大核心零部件包括减速器、伺服系统和控制器,一共占了总成本的70%。

其中减速器就是机器人的“关节”,大多由日本哈默纳科和纳博特斯克垄断,它们的技术壁垒在于长期积累的加工能力和零部件稳定的使用寿命。

在去年的机器人热潮带动下,国产谐波减速器(用于小负载机器人)、RV减速器(用于大负载机器人)企业都获得大额融资。

例如北京智同科技获得数亿元股权融资,由北京工业大学教授张跃明带队,主要研发CRV减速器。RV减速器上市公司双环传动增发近20亿元。

来福谐波获得国开制造业转型升级基金领投的过亿元D轮融资,来福谐波一度被看作科创板上市公司绿的谐波的有力竞争者。

机器视觉的融资爆发则集中在去年下半年,据不完全统计,2022年机器视觉领域至少完成了51起融资。

作为机器人的“眼睛”,机器视觉尤其是3D视觉,是实现机器人智能化不可或缺的部分。

虽然不同的3D视觉公司从芯片层、软件算法层、系统集成等各种维度进行创新竞争,但行业整体仍在极早期的发展阶段,规模尚未形成。

一位3D视觉公司创始人对我们表示,目前行业只有在物流领域的解决方案相对完善,例如让机械臂完成拆垛码垛、无序分拣等任务,而这一行业毛利较低、竞争激烈。

未来能否突破更多行业、更多应用将是竞争的关键点。

其次是移动机器人,上游的变化趋势则与自动驾驶的发展强烈相关。

在场景之上,移动机器人的未来竞争焦点已经逐渐转向SLAM导航技术,这包括了底层硬件和上层软件算法 。

具体来说,SLAM技术是融合多种传感器如激光雷达、摄像头和毫米波雷达的定位导航技术,使得机器人具有自主移动和感知环境的能力,与自动驾驶有一定的通用性。

马斯克顺势推出人形机器人的动作就是充分的证明。

只不过,实际落地产业的移动机器人面向的是相对封闭确定的低速场景,相比自动驾驶已率先进入了项目工程化和成本控制的阶段。

移动机器人的技术路径变化

在软硬件层面,移动机器人公司大规模采用了国产自研的激光雷达。

通过自研激光雷达及软件算法,一家无人叉车品牌甚至已为多家移动机器人公司供货。

高仙机器人仅配置一个便宜的工控机集成显卡就能实现自主导航,而不是自动驾驶汽车上昂贵的GPU。

另一方面,由于环境不同,所需要协同的对象也不同,自动驾驶时车辆需要与红绿灯等进行协同,而机器人只需要与工厂仓库的电梯或摄像头进行交互。

在确定性的场景下,机器人的环境协同方案相对更成熟。

无人叉车公司劢微就通过类似于车路协同的系统,让叉车能够识别货物异常状态(如跌落、偏移),将问题实时反馈至软件系统,以保证运输流程正常进行。

目前,使用SLAM导航技术的移动机器人仍然只占整体的25%,远远未达天花板。

毕竟这一技术突破仍有难度,某家面向仓储的自主移动机器人公司,就在2022年因为软件系统不稳定,导致已部署的机器人在升级后长期出现定位丢失、无法实时调度的情况,最终出货量不达预期。

在自动驾驶领域,禾赛科技已经于2月9日成功登陆纳斯达克挂牌上市,成立至今已向下游车企累计交付超10万台激光雷达。

截至发稿,禾赛市值已达23.85亿美元。

可以预见,逐渐走向智能化的移动机器人也将进一步带动上游,更多的激光雷达厂商也看到了这一新兴市场。

如大疆览沃Livox就选择避开车规量产的激烈战场,在今年1月份推出仅3999元的MID-360,专门聚焦低速场景,面向工业和无人物流领域。

最后,不管从B端到C端,还是从下游到上游,中国机器人公司都正向前一步步坚实地迈进。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。