冲刺“人形机器人”第一股,优必选是否值得选?

Chat GPT风靡全球,中国的AI企业也在寻找出路。1月31日,深圳市优必选科技股份有限公司向港交所递交了招股书,拟在港交所主板上市,冲刺“人形机器人”第一股。

优必选成立于2012年,其产品自2016年就走出了实验室,四度登上春晚,被大众熟知,还在迪拜世博会中国馆进行了为期半年的服务,完成了1000个场次的接待任务。

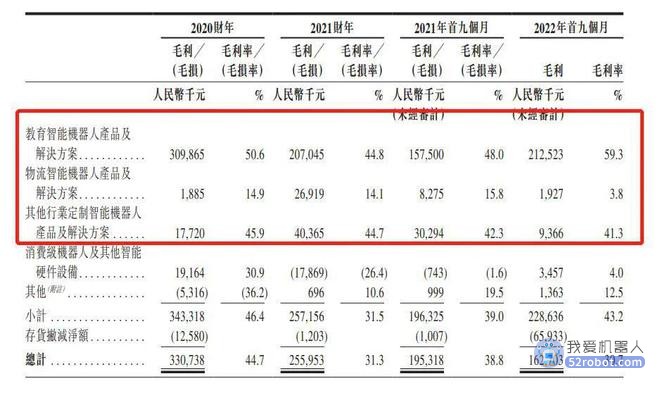

本该是明星企业的优必选,从本次递交的财报中看,报告期内的33个月累计亏损超24个亿。经营现金流和投资现金流净额均为负,只能靠外借和融资供血。

长期关注机器人行业的洛克资本透露,机器人全行业的毛利率在2020年以前都能达到20%,自2020年以后就接连巨幅下滑。烧钱研发又做不到大规模商业化,上市融资,优必选没得选。

01

亏损冲刺上市

公司成立11年,优必选已服务全球40多个国家和地区的近千个企业级甲方,共推出50余款机器人,机器人总销量超过了50万台。但和大多数初创硬核科技公司一样,优必选目前处于亏损中。

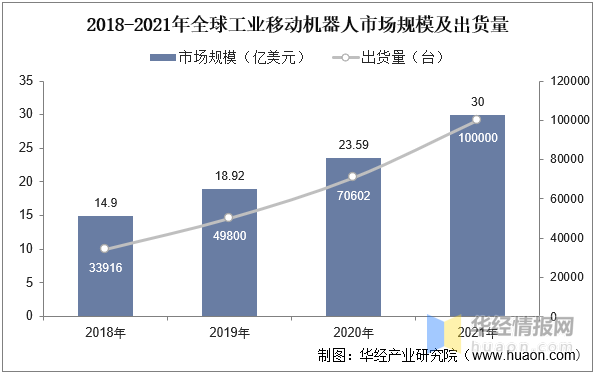

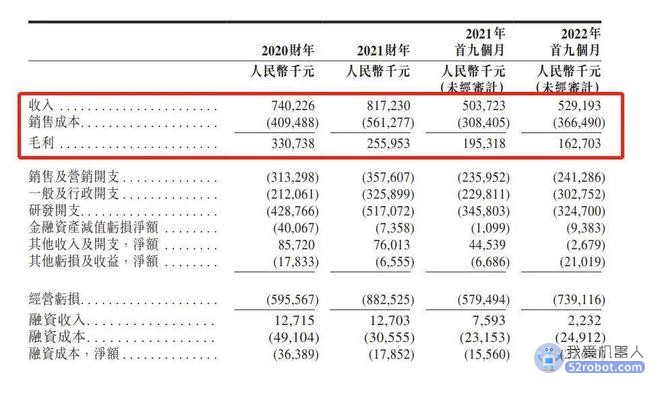

招股书显示,2020 年、2021 年和 2022 年的前三季度,优必选的营业收入分别为 7.40 亿元、8.17 亿元以及 5.29 亿元,净利润分别为-7.07亿元、-9.18亿元、-7.78亿元,毛利率接连下降,分别为44.7%、31.3%及30.7%。

其中,优必选2022年前三季度的营收与2021年同期相比,虽然从5.04亿元上升至5.29亿元,但亏损进一步加大,同期净利润从-6.07亿元变为-7.78亿元。

在产品研发方面,优必选目前拥有1692名员工,其中研发人员超过了40%,近三年的研发投入占收入比均维持在60%左右,2020年、2021年以及2022年前三季度分别为4.29亿元、5.17亿元、3.25亿元,分别占该年总收入的57.9%、63.3%和61.4%。

(图片来自优必选招股书)

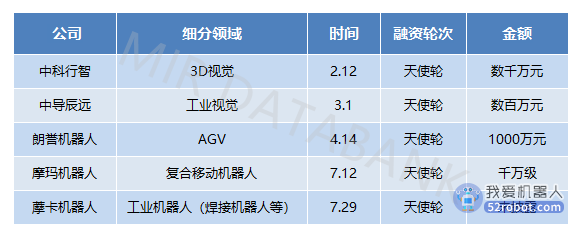

从产品销售情况上看,在报告期的33个月内,优必选教育类机器人的销售额分别占总营收的82.7%、56.5%及67.7%。物流类机器人的占比分别为1.7%、23.3%和9.6%。其他定制类机器人的占比分别为5.2%、11.0%和4.3%。

在产品毛利率方面,教育类机器人毛利率最为高,报告期内分别为50.6%、44.8%和59.3%,物流类机器人毛利率较低,分别为14.9%、14.1%和3.8%,其他行业定制机器人的毛利率分别为45.9%,44.7%和41.3%。

(图片来自优必选招股书)

从招股书中了解到,优必选的机器人总销量目前在国内排名第四,市场占有率为2.4%。自2021年以后,优必选成为国内最大的教育类机器人产品及解决方案供应商,市场份额约为20.1%。

(图片来自优必选招股书)

招股书显示,IPO前,优必选创始人周剑持股28.77%,为第一大个人股东,腾讯持有优必选科技6.48%的股份,为最大机构投资方。本次IPO所得的资金,优必选表示将主要用于进一步提升研发能力,收购或投资相关目标公司来拓展业务,拓展全球销售渠道并进一步优化管理和营运效率。

02

规模化还有多远

人形机器人的研发,于1969年开始于日本。2016年,人形机器人的发展进入产品具备高动态运动性能的第三阶段,代表产品就是波士顿动力具有的ATLAS机器人。成立于2012年的优必选,截至2022年年末,已经成为国内最大的智能服务机器人解决方案供应商,拥有1500项专利,其中300项为海外专利。

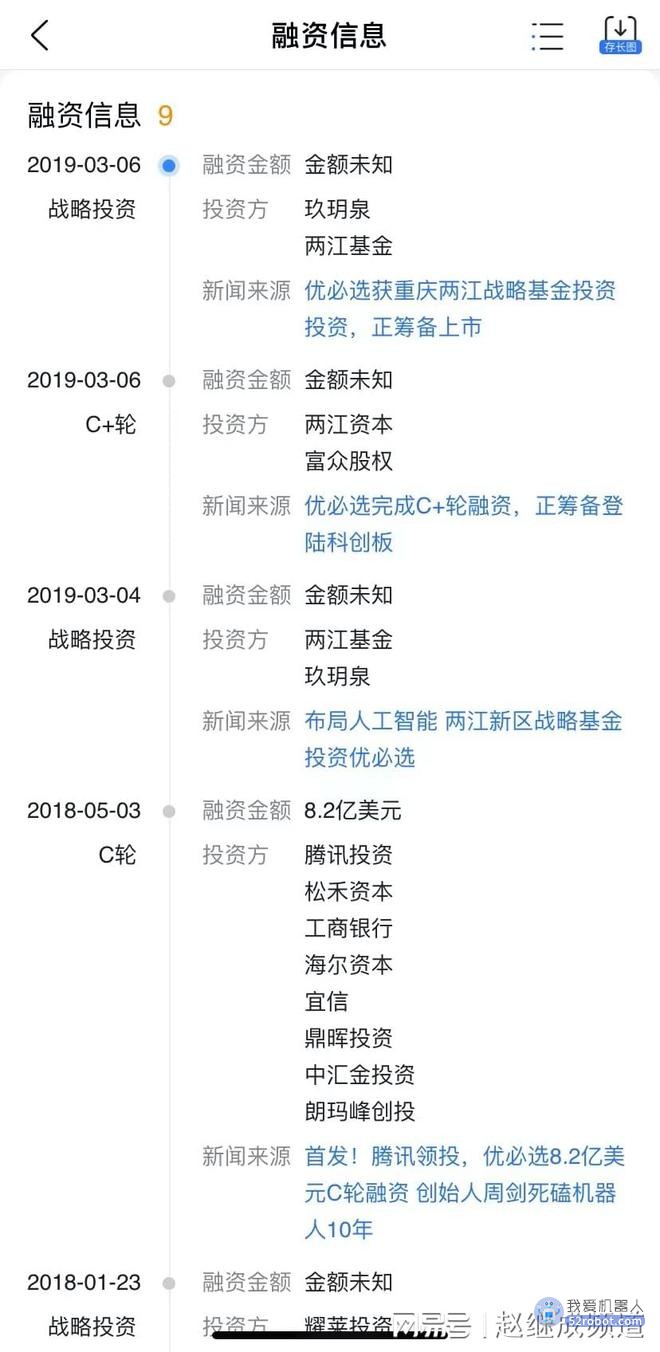

爱企查APP的信息显示,优必选一共经历9轮融资,最后一轮融资在2019年3月,获得重庆两江战略基金投资,当时的新闻报道中已经宣称优必选正在积极筹备上市。

(图片来自爱企查APP)

2017年,优必选进军智能教育领域,推出首个智能教育机器人。2018年,优必选研发出第一代Walker机器人,实现中国双足机器人行走能力的突破。随后的2020年,优必选又推出智能物流机器人产品,2022年,优必选推出智能康养机器人产品。目前,优必选共构建了企业级与消费级两大业务线。

在产品种类中,优必选的创始人周剑曾一度最看好教育行业。他早年接受《21CBR》采访时称,“中国有很多做刚需教育的公司,比如学而思、新东方,却没有一家真正头部的AI教育公司,优必选希望能成为这样的公司”。

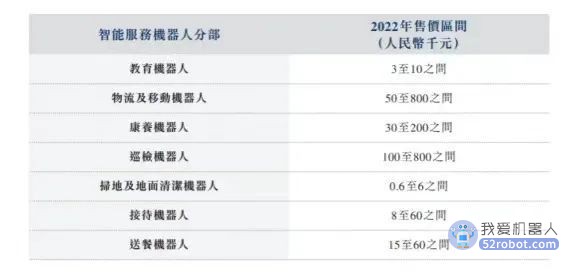

但随着国内双减政策的实施,据沙利文行业数据显示,国内智能教育机器人市场的年复合增长率已从2017年—2021年间的39.9%降低到2021年之后的24.6%。因此,尽管毛利率超50%,但优必选智能教育机器人客单价并不高,售价区间仅为3000至10000元,创营收能力有限。

(图片来自优必选招股书)

在此次招股书中,优必选也对未来的教育行业做出了预估,测算到2026年,中国智能教育机器人解决方案产业的市场规模仅为69亿元,要远低于智能物流及移动机器人的约454亿元和智能巡检机器人的约238亿元。

招股书数据显示,优必选的营收极度依赖前五大客户。2020年、2021年和2022年的前9个月,五大客户的营收贡献分别占总营收的66.5%、52.2%及64.7%,且主要集中在教育领域。报告期内,来自最大客户的收入分别占总收入的37.8%、21.4%和27.7%。

其中,优必选物流机器人的营收,几乎全部来自一家在深交所上市的汽车自动化输送系统装备公司—天奇自动化工程集团。为了留住天奇自动化,优必选在2022年甚至采取降价策略,不惜将毛利率从2021前三季度的15.8%降至3.8%。

优必选人形服务机器人Walker系列最新版本Walker X身高约130cm,体重63kg,拥有41个高性能伺服驱动关节,目前已经可以操控冰箱、咖啡机、吸尘器等家电,为人类提供按摩、拧瓶盖、端茶倒水等服务。但实际上,据浙商证券报告,以波士顿动力的ATLAS机器人为例,人形机器人目前的制造成本约200万美元,远达不到量产。

在消费者端,目前优必选天猫旗舰店上线17款产品,除两款产品月付款人数为100+以外,其余产品月销量最多为33件。售价32万的cruzr克鲁泽智能商用服务机器人和售价20万的ADIBOT净巡士紫外线消毒消杀机器人和售价5万的CADEBOT送餐机器人的销量均为0。

(图片来自优必选天猫旗舰店)

优必选的创始人周剑也曾在2021年的一次采访中提到,人形机器人要真正进入千家万户为家庭服务,至少还需要5-10年,甚至更长的时间。

03

优必选,优势在哪里?

据高盛资本预测,预计到2035年,在行业蓝海中,人形机器人的市场规模能够达到1540亿美元,接近截至2021年全球电动汽车市场以及全球智能手机市场的三分之一。

沙利文数据也预测,全球人形机器人市场到 2026 年市场规模将达到 80 亿美元,占全球智能服务机器人解决方案产业市场规模的11.8%。真正的商业化还未完全实现,特斯拉、亚马逊、戴森等国际巨头和国内的小米已纷纷入局。

2022年特斯拉的“AI Day”上,特斯拉人形机器人“擎天柱”(Optimus)现身,该款机器人高约1米72,体重约57公斤,每小时可行走8公里,可负载20公斤的物品,主打灵巧的机械手,单手能负重9KG的物品,自适应抓取不同形状、尺寸的物体。马斯克向外界透露,第一版Optimus预计在2023年投入生产,其售价将在2万美元左右,并在3-5年内实现量产。

(图片来自优必选微博)

特斯拉入局,可谓优势重重,其在智能汽车领域积累的技术和在智能汽车方面的市场营销策略,均能用于人形机器人领域。

2022年5月,英国的戴森公开表示将在未来10年内推出可以做家务的人形机器人,打造“英国最大、最先进的机器人中心”。为此,戴森扩招千名员工,计划投资50亿,亚马逊也通过投资的方式参与进来。

2022年8月,小米推出人形机器人铁大(CyrberOne)。雷军对外表示,CyberOne背后的智能、机械能力,全部由小米机器人实验室全栈自研完成。

对于优必选来说,虽然具备国内仅有两家机器人供应商具备的机器人全栈式生产技术能力,但由于市场需求度低,领先的技术还不能变现或难以变现。

优必选在招股书中显示,在报告期各期末,公司存货结余分别为4.1亿元、4.3亿元和4.2亿元。之所以出现较多存货积压,公司表示是由于疫情前相信市场需求庞大,然而在COVID-19疫情期间,市场的产品需求下降,导致存货积压。为解决积压库存,优必选只好采取降价销售。

库存还未清完,新款的研发又急于用钱。据时代周报报道,一位参与过优必选公司投资调研的投资人表示,优必选此次上市,是急于上市。

一方面,优必选急于打通资本市场的融资渠道,融到钱让公司活下去,另一方面,如果优必选继续不盈利,背后的资本将有意变现或退出。

(图片来自优必选微博)

Chat GPT的问世,让人类再度焦虑未来是否会被机器替代。可以肯定的是,机器人在未来注定会成为人类生活的刚需。人形机器人的不断迭代,也让大众看到了机器相比人类的强大。

但“刚需”如何能变现,人形机器人如何以大众能够接受的价格,出现在更多生活场景中,是优必选必须要攻克的难题。上市不是终点,相反成功上市融到钱后,对优必选来说才是新的征程。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。