深圳“20+8”产业报告之机器人,将与“千行百业”深度融合

导读:2022年6月,深圳市发布了《深圳市人民政府关于发展壮大战略性新兴产业集群和培育发展未来产业的意见》及配套文件,明确20个战略性新兴产业集群和8个未来产业发展重点,智能机器人产业集群正是其中之一。

2023年1月,工信部联合十六部门印发了《“机器人+”应用行动实施方案》,《方案》提出了深化重点领域“机器人+”应用,增强“机器人+”应用基础支撑能力,强化“机器人+”应用组织保障三方面内容,对于行业发展意义重大。毫无疑问,机器人将赋能千行百业,“机器人+”改变人们生活。

1. 机器人定义及分类

机器人是一种自动化机器,不同的是这种机器具备一些与人或生物相似的智能能力,如感知能力、规划能力、动作能力和协同能力,是一种具有高度灵活性的自动化机器。我国国标定义,机器人是具有两个或两个以上可编程轴,以及一定程度的自主能力,可在其环境内运动以执行预期任务的执行机构。

国际机器人联盟(IFR)将机器人分为工业机器人和服务机器人,工业机器人指应用于生产过程和环境的机器人,服务机器人指除工业机器人以外的、用于非制造业并服务于人类的各种机器人。

我国将机器人主要分为工业机器人、服务机器人和特种机器人三类。其中,工业机器人指面向工业领域的多关节机械手或多自由度机器人,在工业生产加工过程中通过自动控制来代替人类执行某些单调、频繁和重复长时间作业;服务机器人是指在非结构环境下为人类提供必要服务的多种高技术集成的先进机器人;特种机器人指代替人类从事高危环境和特殊工况的机器人。

资料来源:中国电子学会、来觅数据整理

2. 市场概况

机器人产业被誉为是“制造业皇冠顶端的明珠”,是全球公认的制高点,其高精尖技术密集程度是衡量一个国家科技创新和高端制造业水平的重要标志。目前,全球机器人产业已进入快速发展阶段。

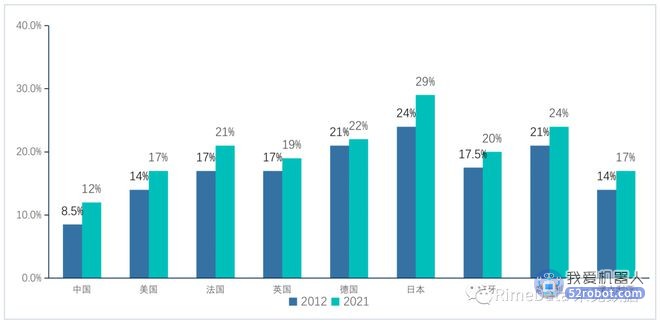

促进产业快速发展的原因:一是人口老龄化加速,劳动力成本不断上涨,以机器人实现人工替代,缓解劳动力紧缺并促进制造业转型发展成为必经之路。从全球来看,主要国家65岁以上人口占比基本都在17%以上,并且经合组织预测到 2050 年,全球年满65岁的人口达到30%的比例。

中国亦是如此,人口总量停止增长、老龄化加速、少子化加剧。中国截止2021年,65岁以上的人口占比12%。国家统计局1月17日公布的数据显示,2022年末我国人口比上年末减少85万人,人口自然增长率为-0.60%。

图表 2:全球主要的国家和地区的65岁以上的人口比例

资料来源:OECD、来觅数据整理

二是疫情的推动。过去三年的疫情对于全球经济和各行各业都造成了非常大的影响,疫情期间经历了“复工难”“用工荒”等,为机器人提供了试炼机会,越来越多的企业开始把目光转向自动化技术和机器人。

三是新一代信息、新材料、新能源、生命科学等技术与机器人的交互融合发展,使得机器人在应用领域、产品形态和功能模式等方面不断取得突破。疫情和技术融合是机器人产业快速发展的催化剂。

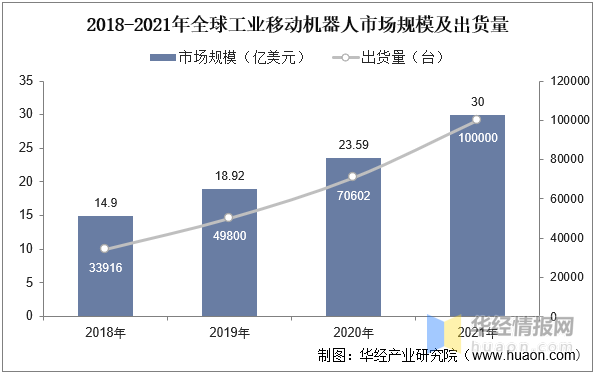

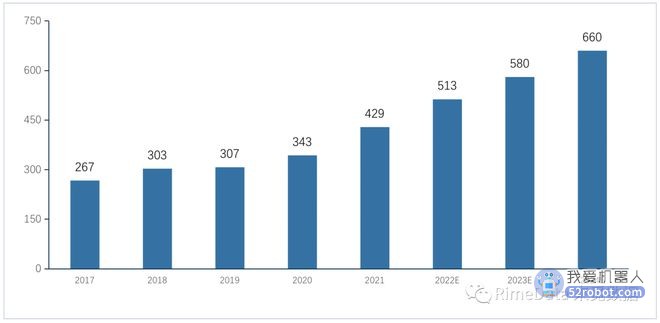

从市场规模来看, 2021年全球机器人市场规模达到了429亿美元,其中,工业机器人市场规模为175亿美元,服务机器人为172亿美元特种机器人为82亿美元。根据IFR、中国电子学会数据,预计全球机器人市场规模2024年有望达到660亿美元,2020-2024年CAGR约18%。

图表 3: 2017-2024年全球机器人市场规模及预测(亿美元)

资料来源:IFR、中国电子学会

另外,就国内而言,机器人产业战略地位仍在继续提升,“机器人+”已经类比“新能源+”,机器人产业将与“千行百业”深度融合,迎来新一轮高速增长。

今年1月,工信部等十七部门联合印发《“机器人+”应用行动实施方案》,提出到2025年,制造业机器人密度较2020年实现翻番,突破100种以上机器人创新应用技术及解决方案,推广200个以上具有较高技术水平、创新应用模式和显著应用成效的机器人典型应用场景。

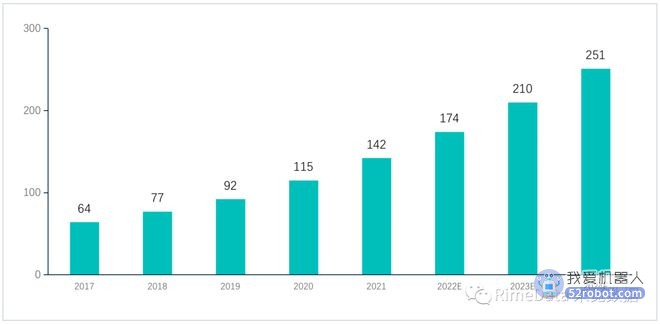

据统计,2021 年中国机器人市场规模达到142亿美元,2017-2021年复合年增长率达到22.05%,超过全球平均增长水平。预计国内机器人2024年有望达251亿美元市场规模,2020-2024年CAGR约22%。

而在细分市场中,2021年我国工业机器人市场规模75亿美元,是全球最大且增长最快的工业机器人市场,占比达43%;预计到2024年规模将达到115亿元,全球占比也将提升到50%。

2021年国内服务机器人49亿美元,预计到2024年规模将达到102亿元,2020-2024年CAGR约28%。特种机器人18亿美元,预计到2024年规模将达到34亿元,2020-2024年CAGR约24%。

图表 4: 2017-2024年国内机器人市场规模及预测(亿美元)

资料来源:IFR、中国电子学会

3. 深圳产业状况

据《深圳市机器人产业发展白皮书(2021年)》显示,在市场需求、技术突破和政策支持的共同作用下,深圳机器人产业持续高增长,市场规模不断扩大。2021年,深圳市机器人产业总产值达1582亿元,同比增长10.30%。

从细分市场来看,2021年深圳市工业机器人产业总产值953亿元,同比增长5.5%,占机器人产业总产值的60%,工业机器人核心零部件、工业机器人本体企业、工业机器人系统集成企业销售收入均达到双位数增长;非工业机器人产值629亿元,同比增长18.6%;其中,特种机器人、物流机器人企业销售收入增长明显,分别达到15.2%和20.4%。

深圳市是国内机器人产业链最为完整的城市之一,2021年深圳市机器人产业企业总数量达到945家,较2020年增加了103家。从产业结构来看,2021年深圳市工业机器人企业数量占比50.3%,非工业机器人企业数量占比49.7%。

从区域分布来看,南山区和宝安区是深圳机器人企业数量最多的两个区,其中,宝安区企业数量最多,占全市的33%。另外从企业产值来看,宝安区和南山区占比都达到了34%。

而在专利方面,深圳专利申请和授权数量自2015年起,五年间实现了爆发式增长。2021年,深圳机器人产业专利申请5428件,专利授权2316件。从PCT专利申请总量来看,深圳累计PCT专利申请1841件,全国领先;2021年深圳PCT专利申请353件,大幅领先北京(264件)、上海(170件)、苏州(83件)和广州(47件)。

2022年6月,深圳出台的《深圳市培育发展智能机器人产业集群行动计划(2022-2025年)》提到,到2025年,我市智能机器人产业增加值达到160亿元,其中无人机产业增加值达到百亿级规模,工业机器人、服务机器人、特种机器人实现快速增长。

4. 产业链特点及痛点

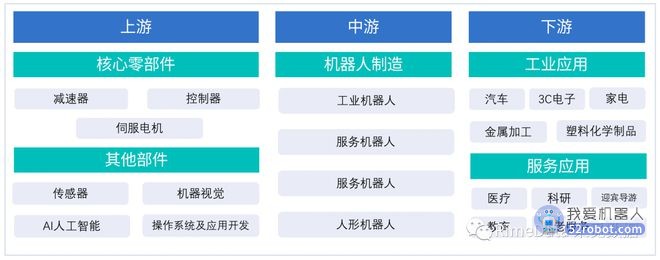

机器人产业链可分为上游的核心零部件、中游的本体制造和下游的应用三大核心环节,技术壁垒高度从上游到下游依次降低。其中,产业链上游的核心零是控制器、伺服系统、减速器、传感器,共占据工业机器人整体生产成本的60%以上。并对机器人本体的性能、负荷能力、可靠性等指标起着决定性作用。

产业链中游是工业机器人的本体制造,涉及工业机器人整机结构设计和加工工艺,工业机器人本体是工业机器人的机座和执行机构,与零部件相比,技术难度相对较低,但对工业机器人的稳定、精度等也有重要影响,并且高端市场依然难度较高,中游环节占据了三成左右的成本。

产业链下游的应用主要面向终端客户,为客户提供整套解决方案,包括系统开发和集成等,下游的应用是工业机器人工程化和大规模应用的关键所在,行业壁垒相对较低,成本占工业机器人整体不到10%。

资料来源:来觅数据整理

国内机器人已形成较为完整的产业链,并且在规模、成本、应用等方面具备一定优势,但也存在不少问题,主要是技术积累不足、自主核心技术较少、技术水平较低、高端供给缺乏等;尤其是三大核心零部件是亟需突破的瓶颈,目前减速器、伺服电机、控制器市场基本都由日韩、欧美厂商主导。

5. 投融资情况

从近几年机器人行业投融资情况来看,机器人投融资热度与行业发展历程非常契合,2018年之前,国家对机器人的支持补贴政策密集出台,汽车、3C电子行业等应用市场也在快速增长,下游用户使用机器人的意愿大幅提高,我国机器人,尤其是工业机器人产销量呈爆发式增长,因此行业关注度也在持续提高,行业融资事件和规模都在逐步增加。

2018-2019年,由于国家补贴的减少以及贸易摩擦的影响,下游应用行业发展受限,机器人需求增速放缓,行业投融资数量和金额都处在下降状态,2020年,疫情爆发,更行各业都受到冲击,但随着疫情逐步得到控制,并且新能源行业的爆发,机器人需求开始抬头;

而在2021年,随着“十四五”规划和国家高技术发展规划、“碳达峰”目标的相继推出,资本对于智能制造和机器人的关注度迅速回升,2021年投融资热度也达到顶峰,投融事件231起,融资金额294.8亿元。

图表 6: 2018-2022年机器人行业投融事件及融资金额统计(起,亿)

来源:来觅数据

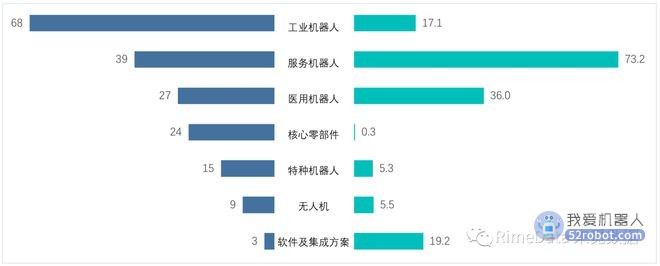

2 022 年,机器人行业热度依旧,资本市场活跃度仍然较高。 2 022 年,机器人投融事件 1 85 起,融资金额 1 56.6 亿元。从细分领域来看,工业机器人、服务机器人和医用机器人仍是最受关注的三个领域,其中工业机器人融资事件最多,有 6 8 起,服务机器人领域融资规模最大,合计 7 3.2 亿元。

图表7: 2022年机器人细分领域投融资情况(起,亿元)

来源:来觅数据

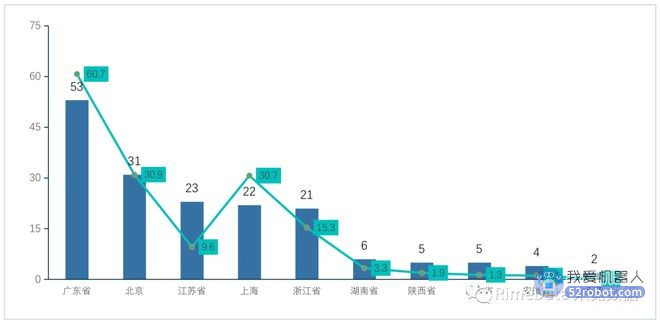

从地域分布来看,广东、北京、江苏、上海和浙江是2022年融资事件和融资金额最多的五个省市,其中,广东融资事件数量和融资金额都是遥遥领先,融资事件有53起,融资金额达60.7亿元。

图表8: 2022年机器人领域投融事件前十省份统计(起、亿元)

来源:来觅数据

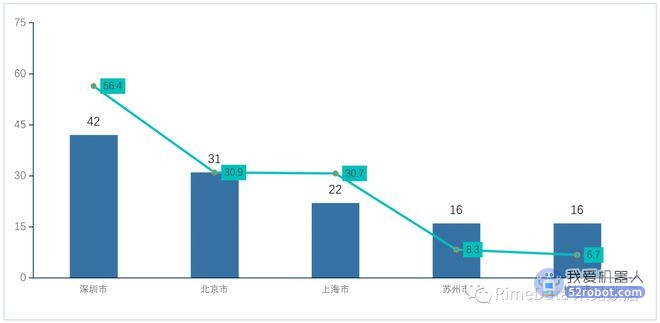

从城市分布来看,融资事件前五分别是深圳、北京、上海、苏州和杭州,其中,又以深圳居首, 2 022 年融资事件有 4 2 起,合计融资规模达 5 6.4 亿元 。

图表9: 2022年机器人领域投融事件前五城市统计(起、亿元)

来源:来觅数据

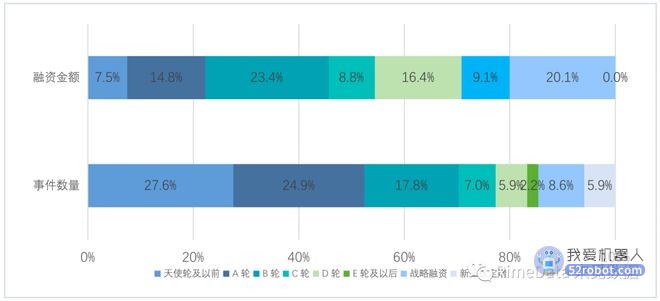

从融资轮次来看, 2 022 年融资事件数量主要集中在天使轮、 A轮和B轮,三者合计占比达70.3%,融资金额主要集中在B轮、 战略融资 和 D轮,三者合计占比达50.9% ,但集中度并不十分明显 ;总的来看, 机器人 领域 呈现一定的 投早投小的特点, 投融资主要集中在起步期阶段 。

图表 10: 2022年机器人产业领域投融轮次分布情况

来源:香港创新科技署,来觅数据整理

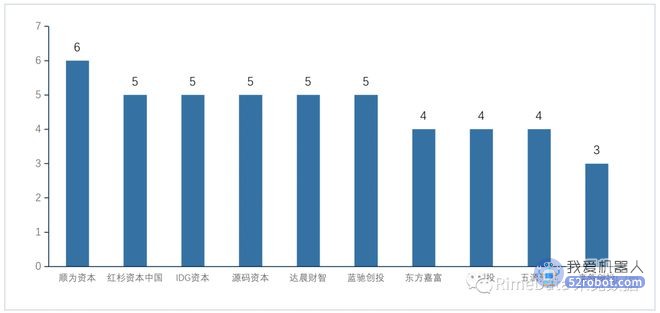

从投资机构来看,近年来 参与 机器人 领域投资 逐步增加,近五年共有 1 115 家 机构 。其中, 2 022 年有 345家机构参与投资,投资次数排名前十的机构分别是 顺为 资本、 红杉资本中国 、 IDG资本、 源码资本、达晨财智、蓝驰创投、东方嘉富、深创投、五源资本和高瓴创投。

图表 11: 2022年机器人领域投资排名前十机构

来源:香港创新科技署,来觅数据整理

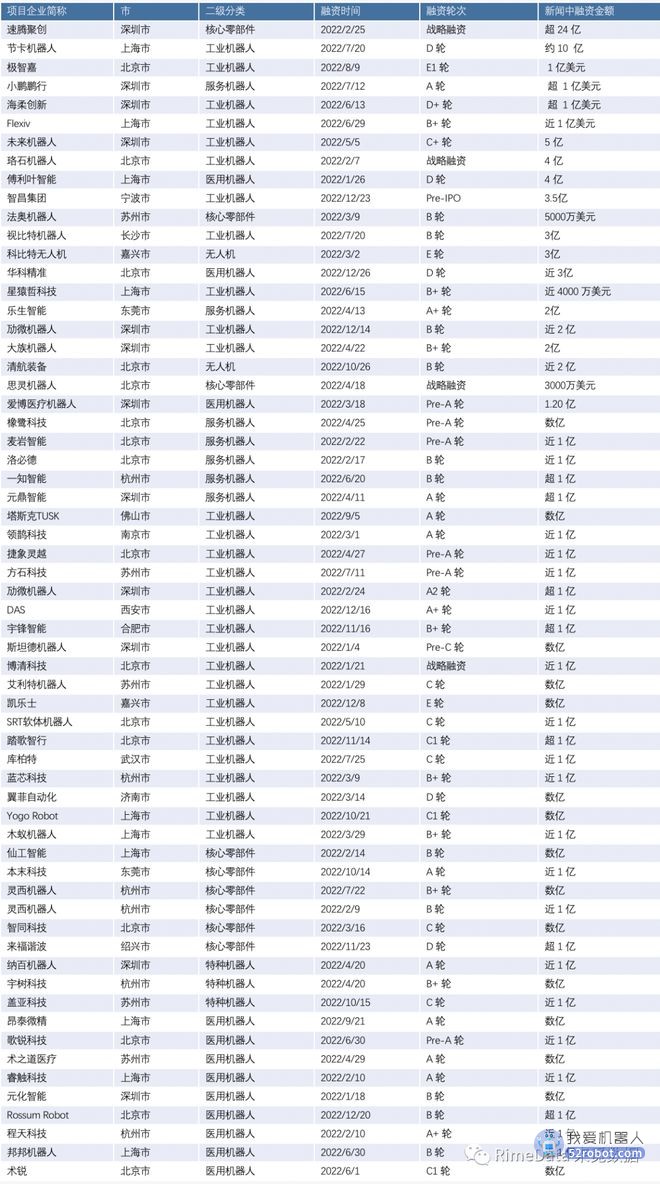

从大金额事件来看,2022年,机器人领域亿元及以上的事件共62起,其中,北京深圳上海各有16、12、10起。大金额事件主要集中在工业机器人、医用机器人、核心零部件和服务机器人等领域。

来源:来觅数据整理

6. 行业发展趋势

(1)国产替代趋势

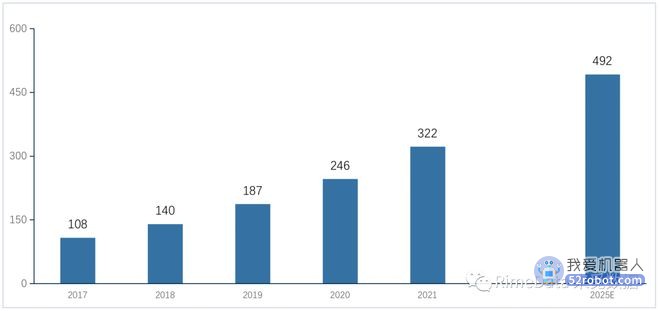

一是国内制造人 机器人密度 还有很大提升空间, 2020 年我国制造业机器人密度为 246 台/万人 , 2021 年我国制造业机器人密度约 322 台/万人, 增幅达 3 0.9% ,我国也 从全球第九大自动化国家跃升至全球第五大自动化国家。 但 按 《 “机器人 +”应用行动实施方案》,到2025年,制造业机器人密度较2020年实现翻番,预计 2025年我国制造业机器人密度约 492 台/万人,仍有巨大增长空间。

图表 13:2017-2025年中国机器人密度及预测(亿美元)

来源:来觅数据

二是国内机器人市场占有率持续提升,产业链中上游国产替代趋势持续加速。如前文所述,工业机器人上游核心零部件主要为减速器,伺服系统和控制器,它们的成本占比分别为30%、20%、10%,虽然国内企业核心技术虽与美日韩厂商存在一定差距,但随着近年来技术引进、研发、突破,这三类核心零部件国产化率已有所提升,2021年三者为41%、35%、20%,未来随着资本投入更多,产业集群逐步形成,核心零部件国产化进一步加速,市占率还会继续提升。

中游本体机器人制造整体环节,目前中国市场仍以国外机器人制造商为主,市场份额合计占比在七成左右,其中,以“四大家族”(库卡、发那科、ABB和安川机床)为绝对主导,2021年合计占比近40%,但中游环节国产替代的趋势也非常明显,内资工业机器人企业国内市占率呈逐步递增趋势,已从2015年的18%上升至2021年的33%。并且随着国产机器人产品可靠性、稳定性的提高,加之因地制宜的优势,国内“人工替代”对与国产机器人需求和包容性会更大。

(2)人形机器人蓄势待发,ChatGPT加速普及进程

人形机器人是具有与人类似的身体结构,包括头、躯干和四肢,直立行走,操作靠手,并具有一定程度的认知和决策的智能机器人。人形机器人具备更高的亲和力、更强的普适性以及更为智能,较其他服务机器人更容易被人们接受。

AI技术的创新发展,进一步加速人形机器人普及进程,ChatGPT的出现令人惊叹,它与人形机器人的结合能大幅提升人机交互体验,并且随着ChatGPT带来的算法突破,NLP(自然语言处理)技术的不断成熟,也将推动人形机器人的不断迭代,更快实现人形机器人的普适性。

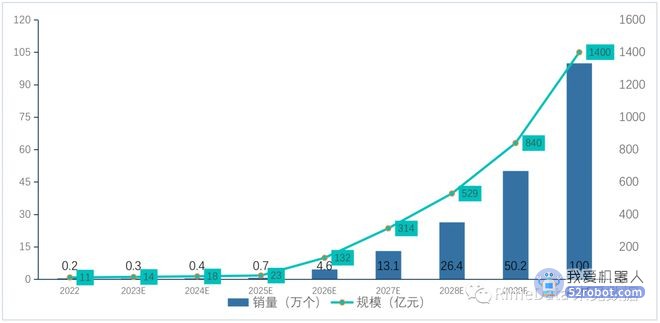

2022年,特斯拉高调进军人形机器人领域,预示着人形机器人产业化序幕即将拉开。人形机器人很有可能成为继手机、汽车后的又一风口,结合新能源汽车发展轨迹,2026年前后将是人形机器人市场打开,走进千家万户的节点。

预测此后人形机器人市场规模也将迎来大幅增长,预计2030年全球人形机器人渗透率分别有望达0.6%,对应全球销量将达到100万台,对应全球市场规模突破1400亿元,2021—2030年全球市场规模CAGR为80%。

图表 13: 2022-2030年人形机器人销量及市场规模预测

来源: 浙商证券

(3)新材料推动机器人轻量化

机器人轻量化是行业发展必由之路,减少本体重量能促使机器人降低运动惯性、减少运行能耗、提高操作速度、增加动作准确度和灵活性,进而提升工作效率。结构材料在机器人本体重量占比最大,因此材料轻量化对机器人“减肥”的最为直接。总体来看,当前机器人常用的轻量化材料主要是铝合金、镁合金和碳纤维等。

铝合金的密度较小,强度较大,比强度接近高合金钢,比刚度超过钢,铸造性能和塑性加工性能良好,在导电、导热、耐腐蚀和可焊性方面也比较理想,可以作为结构材料使用,并且应用成本相对较低。不过其热稳定性不够理想,在极端环境中使用有限。因此,铝合金材质更适用于模型、教育类机器人中,不适合用于铸造、消防等行业。

近年来,国内铝合金产量稳步提升,市场规模不断扩大。2017年国内铝合金产量为 792 万吨,2021年达到1068万吨,复合增速7.8%。国内铝合金市场规模从 2017年的 2011 亿元增长至 2021 年的 2298 亿元,复合增速 10%。

镁合金密度小、强度大、弹性模量大、散热性和消震性好,承受冲击载荷能力比铝合金大,耐有机物和碱的腐蚀性能强。但镁合金的强韧性与钢铁、铝合金相比还较低,因此强度的限制影响其铸造、焊接等加工性能,很难满足较大载荷搬运的应用需求,一般被用于医疗、家政等轻型机器人部件。根据中国有色金属工业协会等数据,2021年我国镁合金市场规模达145.4亿元,预计2025年增长至201.8亿元。

碳纤维复合材料强度大、重量轻、蠕变小,比强度是钢铁的数十倍,加工性能好,适用于多种成型方法,常被用于机器人手臂、关节等部位。相比于镁合金、铝合金材料,碳纤维复合材料的性能特征更适用于中小型工业类机器人,能够在较高载荷、高磨损、高使用频率的环境下工作。虽然其应用成本较高,但是其独特的性能优势在未来的智能化工业进程中不容忽视。

碳纤维市场规模过去 5 年复合增速 20%,国产化率仅 38%。根据《2021全球碳纤维复合材料市场报告》,2021年国内碳纤维总需求为6.24万吨,预计到2025年将达到15.92万吨,CAGR达26.4%,市场空间接近250亿元。

参考资料:

1. 机械臂中碳纤维材料与其他轻量化材料的比较,中国复合材料学会。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。