国产工业机器人的突围之战:Q1业绩分化但追“光”成共识 价格战反成国产化“东风”

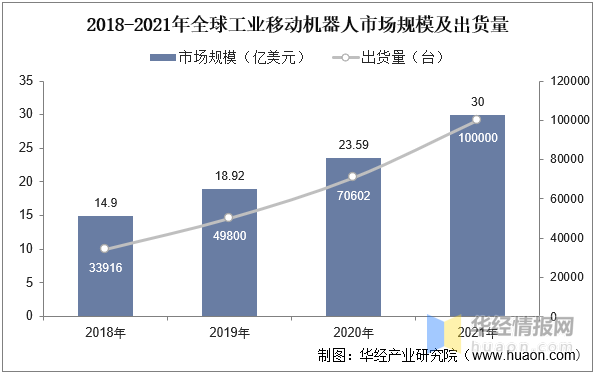

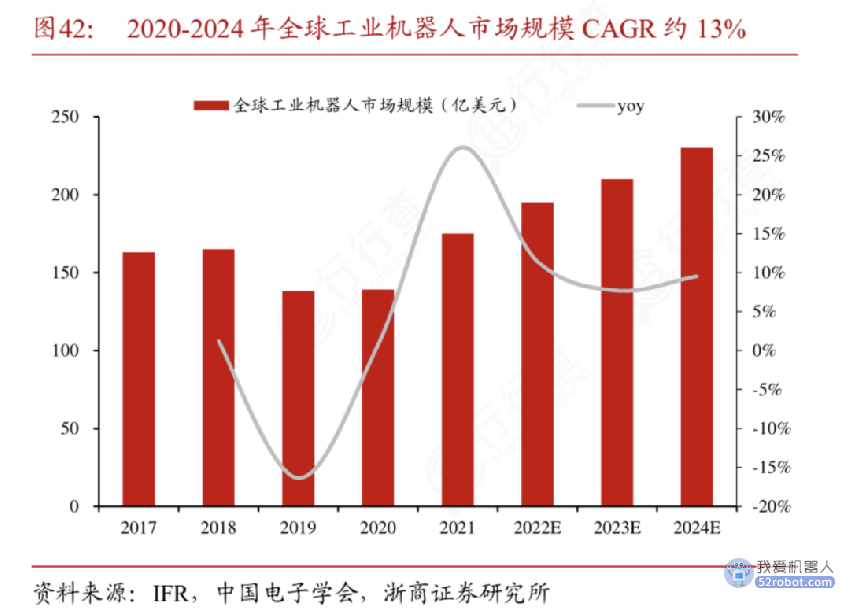

据GGII日前披露的数据统计,一季度中国工业机器人销量约为7.5万台,同比增长约11.7%。在相关支持政策及协作机器人等创新产品应用的加速拓宽下,预计国内机器人2024年有望达251亿美元市场规模,2020-2024年CAGR约22%。

不过,在供给方面,我国工业机器人Q1产量却未达预期,总计为103691套,同比增长1.17%,环比下降15.36%。GGII分析,由于去年下半年积压的订单仍需消化一段时间,叠加去库存亦是一季度主旋律,因而导致产量端的增速下滑明显。

对此,有分析认为,处于“阵痛期”的国产工业机器人行业今年将开启波动性复苏,这也让相关机器人本体制造商来到了决定性的突围之战。随销量显著提速,埃斯顿、埃夫特、汇川技术、新时达等国产头部机器人本体企业一季度业绩却出现严重分化,同时,海外巨头的持续挤压以及新的AI浪潮袭来,都给机器人国产商们带来了新挑战和新机遇。

▌工业机器人本体头部企业Q1业绩悲喜不相通:3C市场、芯片供给成死穴,光伏订单变身“救命药丸”

根据行业相关报道整理统计,在对选取的12家工业机器人本体领域上市公司Q1业绩梳理中,头部业绩分化较为明显。

具体来看,一季度营业收入正增长的企业有10家,分别为埃斯顿、汇川技术(工业机器人业务)、埃夫特、新时达、ST工智、机器人、华中数控、三丰智能、凯尔达、美的集团(机器人与自动化系统业务);而归母净利呈现正增长的企业仅为5家,分别为汇川技术、新时达、ST工智、三丰智能、美的集团。埃斯顿和埃夫特等均出现增收不增利的情况。

对此,埃斯顿和埃夫特均在近期投资者调研中提到,芯片短缺带来的电子元器件价格大幅上涨对机器人整机毛利率造成一定影响。此外,资料显示,埃斯顿的工业机器人产品线形成以六轴机器人为主,在3C电子、新能源等市场拥有较大市场份额。有行业分析指出,公司净利下滑,或许与3C电子压力较大有关。

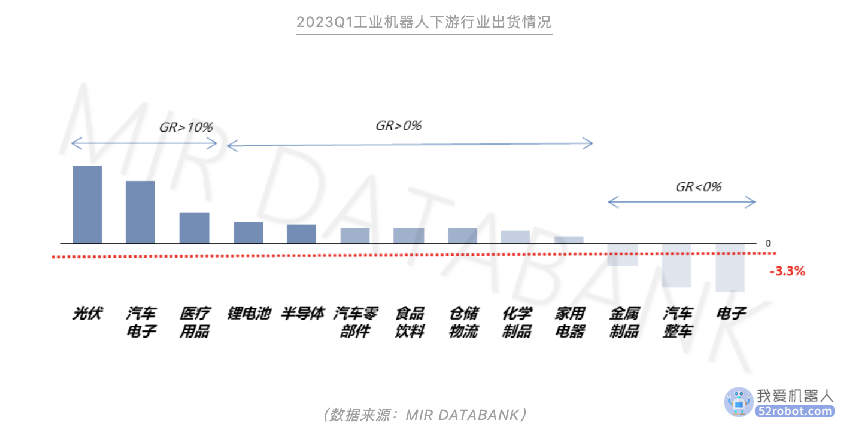

不过,据MIR睿工业数据梳理今年一季度工业机器人下游行业出货情况,光伏市场保持较高增速,但电子行业复苏不及预期,市场需求则呈负增长。另有数据显示,工业机器人主要应用的汽车制造业和3C制造业中,1-4月3C行业固定资产投资累计增速自2022年10月以来持续收窄,为14.20%。

对此,业内分析表示,在3C行业不景气时,光伏处于产能扩张和技术迭代的重要节点,光伏领域是工业机器人企业业绩增长的关键。从今年市场调研显示,多家工业机器人本体企业均透露,当前光伏等新能源订单成为需求增长的主要动力之一且将重点布局。

据悉,Q1营收最高的汇川技术的工业机器人销售以SCARA为主,公司该款机器人在国内市场的份额排名第二。在今年公布的投资者关系活动记录表中,公司预计,今年后三个季度在光伏、风电等领域的机会点将成为公司主要增长的来源之一。同时,埃斯顿在近期业绩会上表示,从第一季度订单情况来看,目前光伏需求仍然保持强劲,众多行业保持稳定增长。埃夫特相关负责人称,一季度埃夫特的订单增长主要来自于光伏行业。

业内专家认为,目前,我国工业机器人行业可以说已经进入一个新时期,市场增量爆发的阶段已经过去,进入存量市场争夺与细分增量市场卡位的新周期,需求侧成为产业链的主要矛盾,“需求从何而来”成为企业要考虑的首要问题。招商证券研报预计,未来锂电、光伏等新兴行业的发展,将为机器人市场带来可观增量。

▌打破“四大家族”围剿:价格战反成国产化“东风” 出海征战已行至中途

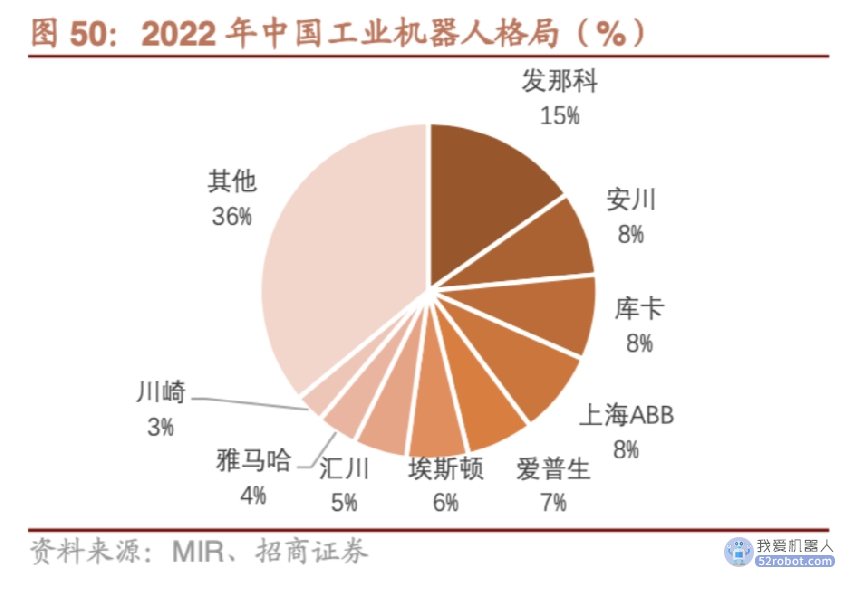

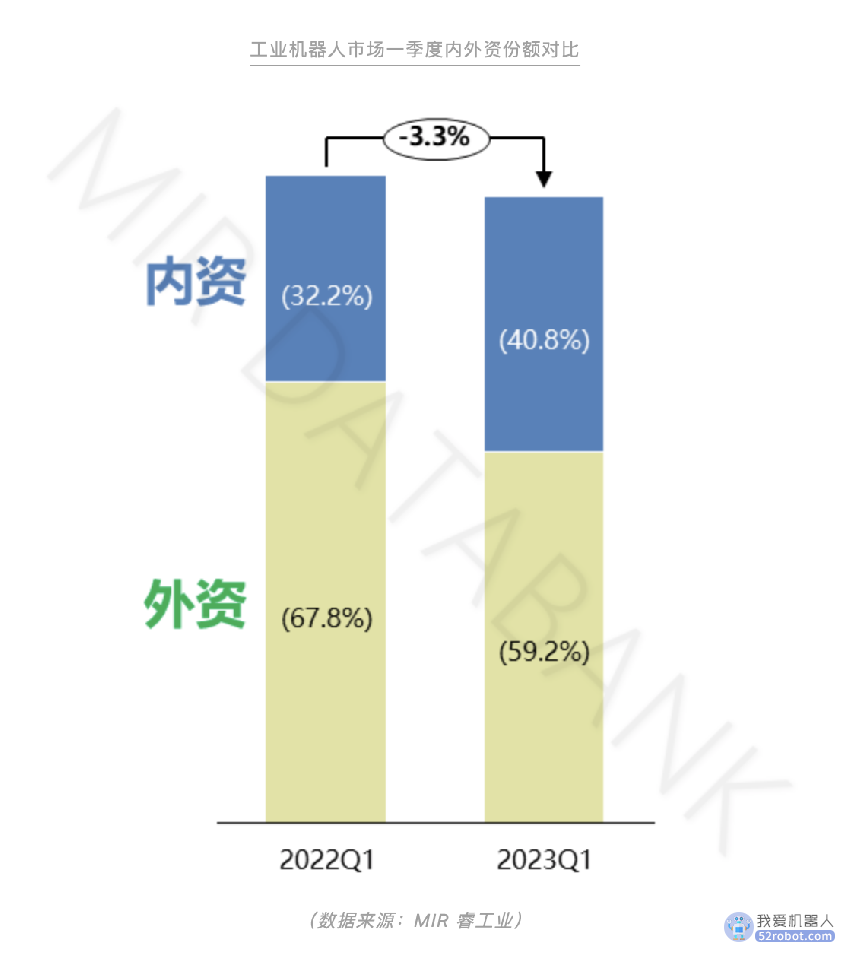

长期以来,我国工业机器人的主要市场份额长时间被外资企业占据。招商证券研报显示,2022年被称作“四大家族”的发那科、安川电机、库卡(美的100%持股))和ABB占据40%的市场,本体国产化率在30%左右。不过,在埃斯顿、汇川技术等龙头释放的“头雁”效应下,中国企业正找各种方法予以回击。

公开数据显示,今年一季度,工业机器人内资市场份额增长达到40.8%,首次突破40%,而相对应外资市场份额下滑16%,跌至59.2%,首次跌破60%。埃斯顿、汇川技术和埃夫特这三家国产厂商均进入行业TOP10行列,其中埃斯顿首次跻身TOP5。

对此,除了今年来光伏等新能源订单的拉动以外,有分析指出,在内外资厂商加速布局下,工业机器人市场价格战和内卷化将是必然趋势,而这种局面却反倒成为内资厂商的机遇,即迅速响应客户的需求,通过性价比“见缝插针”进入特定市场。外资企业则相对无法较快反应,加之去年工业机器人供给端紧张,大部分外资厂商均实行了涨价,因此,给了内资企业今年一季度市占率提升的机会。

另一方面,随国产品牌价格进一步下探,企业出海渐成潮流。数据显示,2023年1-3月我国机器人设备累计出口金额1.9亿美元,较上年增长62.1%,累计进口金额6.9亿美元,较上年增长55.1%。

国内工业机器人“四小龙”中的埃斯顿今年业绩会上表示,2023年可以被定义为公司海外发展的元年,支持行业头部客户在海外拓展是公司目前海外业务发展的重要市场策略,公司机器人产品等均会随着客户的海外拓展进行海外市场布局。其自2016年起至今便相继收购或参股多家欧美工业机器人上下游企业。埃夫特同样在此前收购了意大利白车身焊装系统集成商 WFC集团100%股权。此外,家电巨头美的集团自2016年开启对库卡的漫长收购之路,于2022年第四季度完成库卡的私有化(美的100%持股)。

不过,也有分析认为,目前,中国工业机器人品牌大多靠性价比优势进入发达国家市场,但这并不能成为企业生存的长期策略,尤其是若后期进入欧美等发达市场,在技术、品质等方面的突破才能在竞争中脱颖而出。

▌新浪潮下的“兴奋时刻”:AI大模型有望助力工业机器人市场扩容10倍甚至100倍,人形机器人加速迈向商业化

毫无疑问,今年AI浪潮下,相关技术正逐步深度嵌入中国工业生产和高端制造的各个环节。同时,人形机器人产业商业化加速也让工业机器人迎来了新机遇。

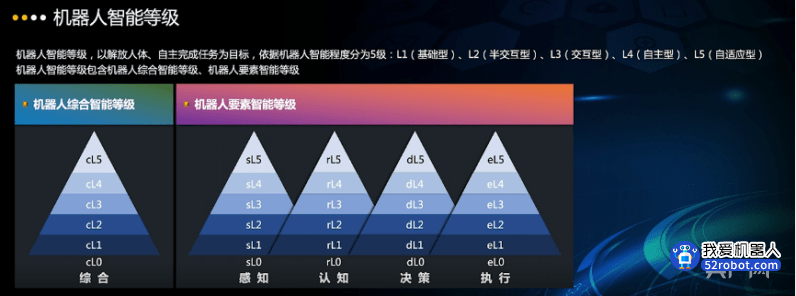

其中,对于AI大模型在工业上的应用,业内人士认为,大模型通过跨模态的各种各样训练数据,能够产生更高级的能力,而这种能力可以代替很多工程师的工作,也能把机器人的技术再推上一个量级,大模型后的工业机器人市场将可能是现有的10倍甚至100倍。据悉,2023年年初,谷歌推出视觉语言模型PaLM-E并运用到工业机器人,无需任何人类引导。此外,今年阿里巴巴将千问大模型接入工业机器人,成功用对话操控机器人工作。

与此同时,有市场分析指出,因工业机器人有投入高,产出周期长,产品不可复制等问题,因此往往较难带来非常理想的投资回报,而人形机器人若能在“C端”为机器人企业实现商业模式的进化,工业机器人企业或将借此完成蜕变。招商证券研报指出,人形机器人正加速迈向商业化,在5月特斯拉股东大会上,Optimus的最新进展已展现了人形机器人的快速迭代能力。

对此,有业内专家表示,在控制系统通过AI模型替代的基础上,工业机器人企业的现有技术也可以处理绝大多数的情况。国内企业在制造业领域的先天优势和政策支持,这些优势将很容易让全球人形机器人制造业中心在国内大批量落地。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。