为机器人装上“眼睛”的3D视觉,想要规模化落地还有哪些问题?

机器人行业正在迅猛发展,为机器人加上“眼睛”的3D机器视觉企业热度也不断攀升。

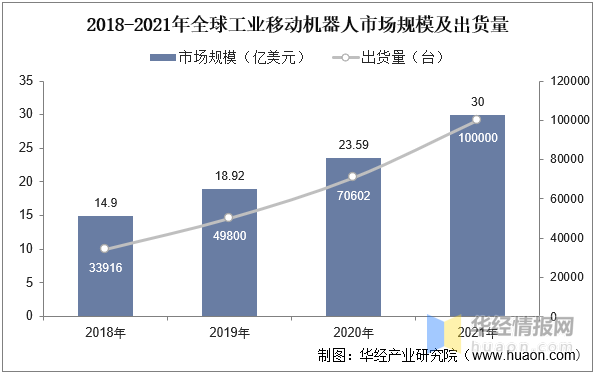

高工机器人产业研究所(GGII)预测,至2027年我国机器视觉市场规模将超过560亿元,其中,3D视觉市场规模将接近160亿元。

随着劳动力成本的逐步上升,智能制造、尺寸/缺陷检测、汽车制造、物流等劳动力密集型产业出现人才缺口。另一方面,上述产业对于检测精度、自动化程度的要求更高。传统2D视觉为平面成像,无法识别出物体尺寸、坐标等三维信息。而3D视觉不仅可以检测出快速移动的物体,还能获得较高精度的坐标、尺寸信息并建模三维图像。

加上了“眼睛”的工业机器人,摆脱了“笨重”的标签,作业也更加准确和灵活。

成立于2016年的梅卡曼德便是抓住了这一机会,推出了自研的工业级3D相机以及配套工业软件。其将3D视觉传感器置于机器人本体或机械臂上,由3D视觉引导的工业机器人便实现了对新物体的识别与抓取。据了解,目前产品已经在汽车、物流、工程机械、 3C、新能源等多领域实现交付,典型场景包括:无序上下料、拆码垛、定位装配、工业检测 / 量测、钢板分拣等。

“我刚入行时候大家问的是技术能不能使用,产品能不能有批量复购。现在问的是产品能不能盈利,市场空间有多大,这说明3D视觉的落地场景已经被验证了。”梅卡曼德创始人、CEO邵天兰在接受采访时称。

据第三方GGII和睿工业的数据显示,梅卡曼德在中国3D视觉引导工业机器人领域2020-2022年连续三年市场占有率第一。作为国家级专精特新“小巨人”企业,目前梅卡曼德已完成C++轮融资,投资机构包括IDG资本、红杉中国等,累计融资金额超15亿元。

GGII调研数据显示,2022年中国机器人引导类3D相机出货量超过8500台,其中国产品牌份额超过80%。而随着落地场景逐渐清晰,不断升温的赛道也吸引了更多新玩家入场。天眼查数据显示,截至目前,现存3D视觉企业3200余家,2023年共新增100余家注册企业。

由于跑道愈发拥挤,降价获客成为部分厂商抢占市场的方式。

一方面,产品降价在一定程度上撬动了潜在客户的购买意愿,扩大了3D视觉产品的市场规模。另一方面,加入降价大军无异于放弃平衡成本,而不加入则可能会流失一定客户。“低价竞争的本质原因是技术差距没有拉开。技术相差不大,价格战就会越激烈。而我们在技术上拉开了一定差距,自然就无需参与低价竞争内卷了。”邵天兰称。

与此同时,如何同时做好产品与应用依然困扰着这个赛道的从业者。

制造业里存在着许多长尾市场和各不相同的生产需求。这意味着,视觉厂商交付产品后,集成商需要将产品针对性地集成到客户的设备中。由于风险更小,行业内部分产品公司也开始包揽集成工作,破坏了业内仍不稳定的供应链分工模式。而对于企业来说,在产品与集成之间不断切换,也使得其目标定位和业务重点变得模糊不清。

产品与集成商之间的关系,可以被理解为家具公司与装修施工队。邵天兰表示,“集成商的技术优势就在集成上。好的集成商应该在理解客户需求和工艺的基础上,设计出整体的方案,并完成供应链管理和现场交付调试工作。”

即使当下3D视觉技术快速迭代,市场渗透率依然有限。这背后除了发展时间有限外,也与细碎的生产需求加大了标准化产品研发难度有关。

需求的细碎,意味着出现的问题以及导致问题的原因将会各不相同。以物流场景为例,看似货品具有标准化的尺寸要求,但货品可能出现缺口、污渍等,且破损的位置、程度是无法预测的,类似问题在视觉感知上仍未解决。“整个行业需求是非常的细碎且无穷无尽的,因此在传感、感知、规划上都还有很多技术需要去突破。”邵天兰称。

作为机器人“眼睛”的3D视觉,自然也收获了投资人的注意。据GGII数据显示,2023年第二季度,中国工业机器人领域融资金额约14亿元人民币,其中机器视觉领域占据23.43%。但较高的估值,也意味着较高的营收压力,如何跑正成本与营收成为关键环节。

总体来看,3D视觉发展仍处于早期阶段。虽然已基本完成技术可行性的论证,但未来仍需不断进行产品迭代、场景开拓、生态建设等工作。

无论是已入局的玩家,还是等待机会的新玩家,如何做出过硬产品,形成差异化优势并攻克更大市场都是眼下急需解决的问题。只要找到了正确方向,价格内卷、平衡与集成商之间关系等棘手问题或将迎刃而解。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。