中国达芬奇思哲睿IPO:创始股东上市前出走,盈利面临考验

公司即将上市,持股高管却突然离职。10月31日,哈尔滨思哲睿智能医疗设备股份有限公司(简称“思哲睿”)向科创板递交招股书,记录着这样的一幕。

思哲睿是国内少有的覆盖多手术科室的综合性手术机器人公司,为哈尔滨工业大学机器人研究院技术骨干创办的企业。公开资料显示,思哲睿实控人杜志江是哈尔滨工业大学机器人研究所副所长,公司高管多为杜志江研究团队人员。

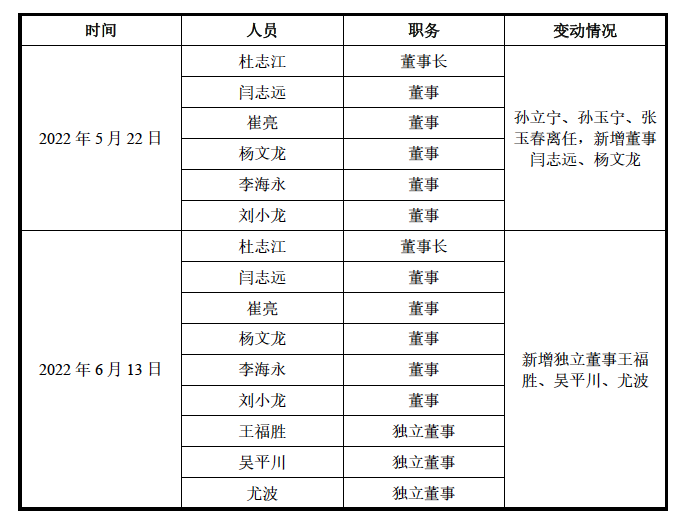

不过,在递交科创板招股书五个月前,思哲睿三位董事一同离职。5月22日,孙玉宁、孙立宁、张玉春离职。而孙玉宁、孙立宁是在思哲睿设立时,出资比例第二、第三大的创始股东。

公开资料显示,孙玉宁曾任思哲睿全资子公司苏州康多机器人有限公司总经理、董事、法定代表人,于今年6月、7月退出上述职务;孙立宁是国内知名手术机器人专家,此前担任哈尔滨工业大学先进机器人技术与系统国家重点实验室副主任,如今是苏州大学先进制造技术研究院的院长;张玉春则为思哲睿大股东哈尔滨博实自动化股份有限公司(简称“博实股份”,002698.SZ)的实控人之一。

目前,孙玉宁、孙立宁仅保留顾问一职,且并非杜志江一致行动人。

主要创始股东不是一致行动人

思哲睿设立时,杜志江、孙玉宁、孙立宁是出资比例最大的三位创始股东,占注册资本34%、18%、15%。截至2022年6月30日,孙玉宁、孙立宁仍持有发行人5.81%、4.64%股份。

“如果是在公司担任职位的创始股东,一般在融资协议里对于其离职也会有所限制。”一位知名律所律师王铭(应采访者要求匿名)分析称,相关人员IPO前出走,不太常见。

目前,孙玉宁为江苏工大协同医疗机器人有限公司(简称“协同医疗”)法定代表人、股东、董事、总经理,孙立宁则是董事长。

值得注意的是,孙玉宁、孙立宁及协同医疗,与张玉春的博实股份有着密切往来。

博实股份曾在公告里披露,孙立宁在1997年至2008期间,担任博实股份前身——哈尔滨博实自动化设备有限责任公司董事、董事长。

博实股份曾通过子公司投资过协同医疗,张玉春也曾担任过协同医疗的法定代表人,后改为孙玉宁。

天眼查数据显示,博实医疗目前对外仅投资了苏州铸正机器人有限公司,这家公司董事包括孙玉宁,股东还包括协同医疗。

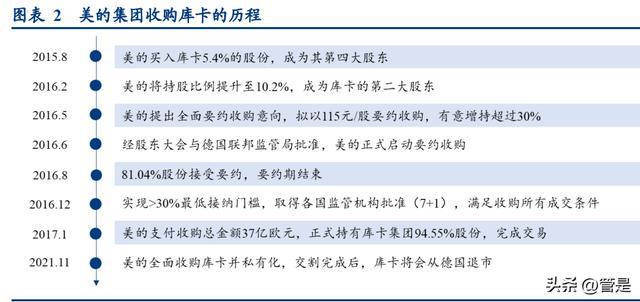

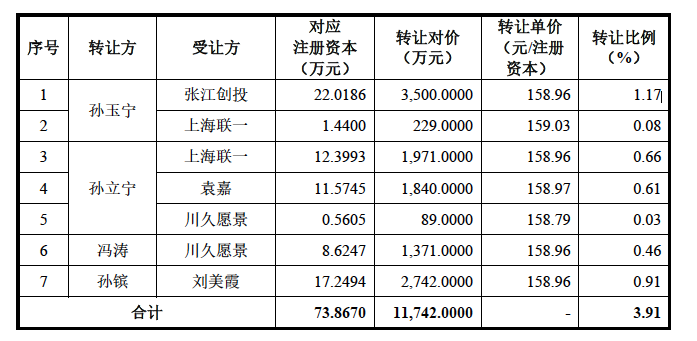

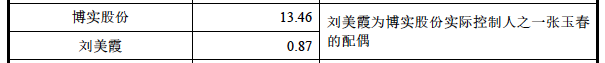

澎湃新闻梳理发现了一个细节,此前,孙立宁赠与孙镔1%的思哲睿股权,由孙玉宁代持,代持解除后,孙镔的全部股权转与杜志江作为合伙人的哈尔滨睿思弘盛智能设备研发企业(有限合伙)(下称“睿思弘盛”)。但2021年2月,孙镔却从睿思弘盛退伙,并将股权全部出售给博实股份实际控制人之一张玉春的配偶刘美霞,一同套现的还包括孙玉宁、孙立宁。三人套现总额超过1亿元。

三人套现总额超过1亿元,图片来自招股书

刘美霞为博实股份实控人之一配偶,图片来自招股书

目前,博实股份持有思哲睿13.46%的股份、孙玉宁持有5.81%股份、孙立宁持有4.64%的股权、刘美霞持有0.87%股权,四人共计持有思哲睿24.78%以上股份或表决权。

也就是说,孙玉宁、孙立宁与博实股份的关系对思哲睿来说十分关键。

“通常情况下,超过20%股份或表决权被视为有重大影响。”上海国家会计学院教授、会计学博士袁敏向澎湃新闻说道。

虽然三人已不在董事会任职,不过另一位未具名律师认为:“董事会是否有席位只是一个层面。股东联合如果持股超过20%,也将对公司决策产生重大影响。”

思哲睿董事会情况,图片来自于招股书

不过,袁敏也强调,除非有充分证据表明“双方共进退”,“目前的信息尚无法判断上述人士是一致行动人。”

据招股书披露,目前思哲睿持股5%以上股东博实股份、深创投、季能平、开封久有产业股权投资基金合伙企业(有限合伙)、孙玉宁就不谋求实际控制权已作出承诺。

但站在公司治理角度上,王铭强调,“必须考虑到,孙玉宁、孙立宁未来的目标是当财务投资人,还是说会回归参与公司业务管理。在此基础之上,如果相关方在事实上构成一致行动人,作为公司实控人,就需要应对可能产生的控制权争夺风险。”

王铭认为,围绕着孙立宁与博实股份关系,双方是否独立,以及潜在的风险,可能会成为公司上市时,监管部门关切的重点。

针对创始股东离职原因,以及为何不是实控人的一致行动人等疑问,澎湃新闻近日多次致电思哲睿证券部门的投资者服务电话,不过截至发稿时,相关电话始终未能接通,电话提示“您拨打的用户忙”。此外,澎湃新闻还曾以电子邮件形式对上述疑问向该公司问询,不过邮件发送至招股书中预留的电子邮箱后,同样未收到回复。

上市后,实控人股权低于30%

机器人辅助手术已经成为外科手术发展的重要方向,思哲睿IPO前就历经6次股权转让与4次增资,三年时间估值似乎从20亿元,跳到83亿元。

澎湃新闻注意到,2019年12月,思哲睿报告期内第一次有外部投资者进入。

深圳市创新投资集团有限公司、安信证券投资有限公司(简称“安信投资”)等以货币形式认缴注册资本。以安信投资为例,其以2000万元的成本,认购了18.8725万元的注册资本,增资完成后,安信投资对思哲睿的持股比例为1%,澎湃新闻记者以此折算(以下估值均折算),彼时思哲睿估值约合20亿元。

2021年7月,思哲睿董事季能平将其持有的该公司0.4667%股权(对应出资额8.8078万元)以1400万元转让给外部投资者中互国科(天津)股权投资合伙企业(有限合伙),思哲睿估值上涨到30亿元。2022年1月,在第二次增资之时,思哲睿的估值暴涨至80亿元以上。2022年5月,思哲睿最后一次引入外部投资者、估值再次微涨至83亿元。

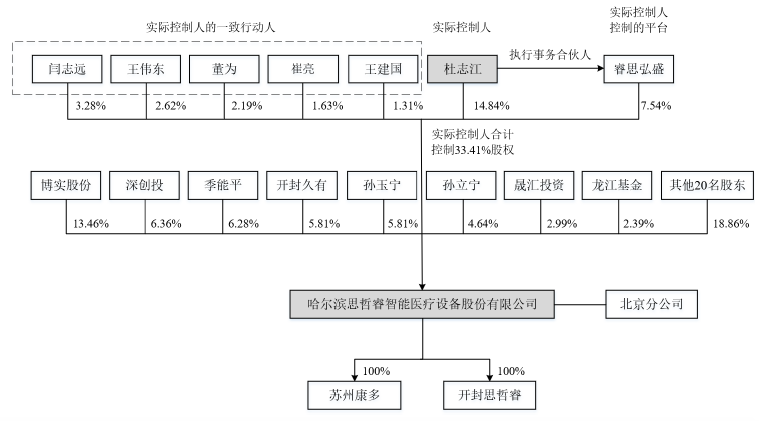

不过,随着外部投资者涌入,思哲睿股权较为分散。IPO前,思哲睿无控股股东,实际控制人为杜志江。杜志江通过直接持有14.84%股份、一致行动人持有11.03%股份、作为合伙人参股公司睿思弘盛持有7.54%股份,合计控制思哲睿33.41%股份。

思哲睿股权结构,图片来自招股书

而思哲睿此次IPO公开发行不低于25%股份后,杜志江持股数量将进一步被稀释,届时其通过各路径控制的股权比例总和低于30%,存在实际控制人控制股权较少的风险。

4年限定期的商业化难题

据招股书,截至6月30日,思哲睿拥有五条产品线,腔镜手术机器人、经尿道柔性手术机器人、经口腔手术机器人、人工耳蜗手术机器人和脊柱内镜手术机器人。其中,思哲睿腔镜手术机器人康多机器人SR1000已于2022年6月获得国家第三类医疗器械注册证,其余四款产品正处于产品样机开发阶段。

由于康多机器人刚刚获批,思哲睿商业化处于起步阶段,不仅尚未形成产品销售收入,而且研发投入将长期维持较高水平,思哲睿在风险提示中表示,企业很可能长期处于亏损状态。

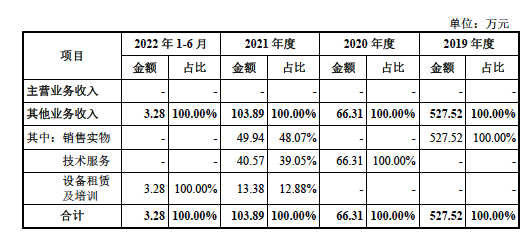

根据招股书披露,2019年~2022年以及2022年前6个月,思哲睿营业收入分别为527.52万元、66.31万元、103.89万元及3.28万元,均为偶发性的其他业务收入,扣除非经常性损益后归属于母公司股东的净利润分别为-3653.31万元、-3838.17万元、-7832.83万元和-10398.49万元。

思哲睿报告期内销售情况,图片来自招股书

根据弗若斯特沙利文研究报告,2021年中国手术机器人市场规模为41.9亿元,2025年中国手术机器人市场规模预计将达到188.8亿元,2021年至2025年的复合增长率为45.7%。

全球手术机器人的最大细分市场为腔镜手术机器人,看起来是一片待开垦的黄金地,当前由于中国腔镜手术机器人商业化进程较短,市场却被直观外科公司(Intuitive Surgical,Inc.,达芬奇机器人的主体公司)实质性“垄断”。

思哲睿在招股书披露,目前中国腔镜手术机器人领域仅达芬奇Si及达芬奇Xi手术系统实现了商业化销售。

不过,康多机器人的商业化不仅仅需要翻越达芬奇这座大山,第二梯队里面,站着多位中国版“达芬奇”,如山东威高手术机器人有限公司的“妙手S”、上海微创医疗机器人(集团)股份有限公司(简称“微创机器人”,02252.HK)的“图迈”,分别在2021年10月、2022年1月获得医疗器械注册证;此外,“门口”还站着深圳市精锋医疗科技股份有限公司、北京术锐技术有限公司等腔镜手术机器人领域的其他国产厂商。

微创机器人是其中唯一一家上市公司,据其披露,其产品组合包括3款已获NMPA批准的产品及7款处于不同研发、临床、注册阶段的候选产品。由于多款产品获批且管线丰富,西南证券在9月发布预测,微创机器人2022~2024年收入分别为0.9亿元、5.1亿元、12.3亿元。

创新医疗器械最大的风险是“不确定性”,思哲睿在招股书中坦言,从获批上市到销售放量,需要经过量产、宣传推广、医生培训、医院招标等一系列环节,存在较多不可控因素。现阶段,依靠单一产品的思哲睿的难点不在于IPO之路,而是手术机器人普遍存在的商业化时间窗口期的问题。

澎湃新闻注意到,《科创板股票上市规则》对于发行人退市有以下规定:若自上市之日起第4个完整会计年度触发《上市规则》第12.4.2 条的财务状况,即经审计扣除非经常性损益前后的净利润(含被追溯重述)为负且营业收入(含被追溯重述)低于1亿元,或经审计的期末净资产(含被追溯重述)为负等情况,则可能导致发行人触发退市条件。

如国内第一家、全球第五家获得医疗机器人注册许可证的企业——北京天智航医疗科技股份有限公司(简称“天智航”,688277.SH),该公司第三代天玑骨科手术机器人在2016年就获CFDA医疗器械产品注册许可证。

但从2020年上市至今,天智航扣非净利润一直为负,曾引发市场担忧。

在2022年半年度业绩会上,天智航总经理徐进表示:“对于实现营业收入1亿元我们完全有信心。”不过,据最新财报披露,天智航2022年前三季度营收目前仅有8427万元。

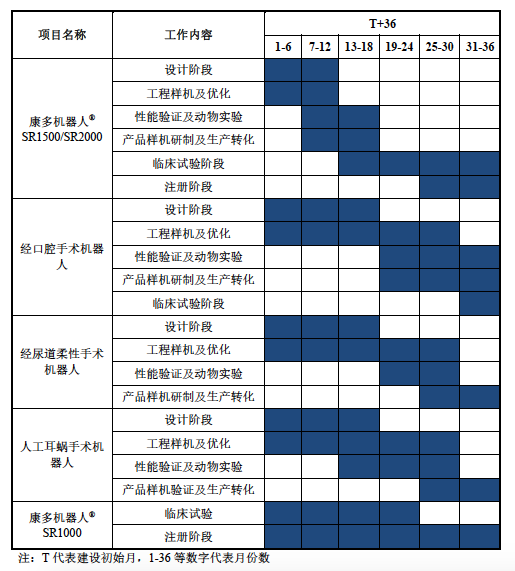

手术机器人研发项目周期多为3年,图片来自招股书

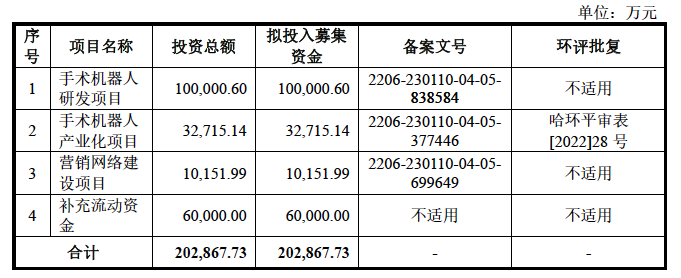

思哲睿此次IPO拟募集20亿元,将用于手术机器人研发项目、手术机器人产业化项目、营销网络建设项目以及补充流动资金。这些项目建设周期均在2~3年左右,尤其值得注意的是,思哲睿生产线建设,也就是手术机器人产业化项目建设周期也长达24个月。

募集资金投资项目概况,图片来自招股书

此外,思哲睿商业化进展顺利,还包括多个“大前提”条件,如:康多机器人产品安全可靠,无重大医疗事故产生;思哲睿其他管线新产品研发过程中未有无法攻克技术难点,不存在临床试验失败、产品注册申请未能获批、整体研发进度不达预期等情况;政策风险以及其他黑天鹅事件等等。

四年之内,思哲睿能否扭亏为盈,营收破亿,这或许是思哲睿IPO之路最大的“命题”。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。