上半年国产机器人市场份额达43.7%,埃斯顿、汇川、埃夫特销量领先

8月2日,工信部装备工业一司副司长汪宏在2023世界机器人大会新闻发布会上表示,今年上半年,我国机器人产业整体保持稳定增长态势。国家统计局数据显示,工业机器人产量达22.2万套,同比增长5.4%,在经历了2个月的下滑后,中国工业机器人的产量开始稳步回升。

(国家统计局公开数据)

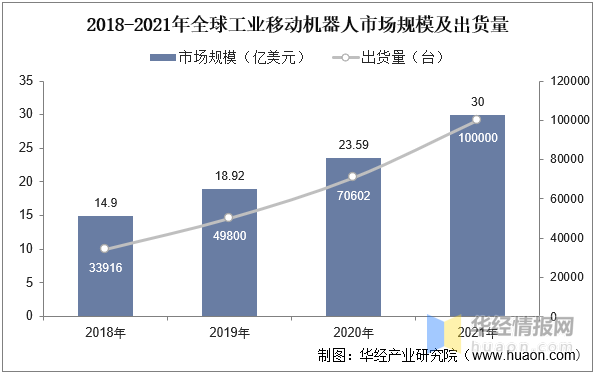

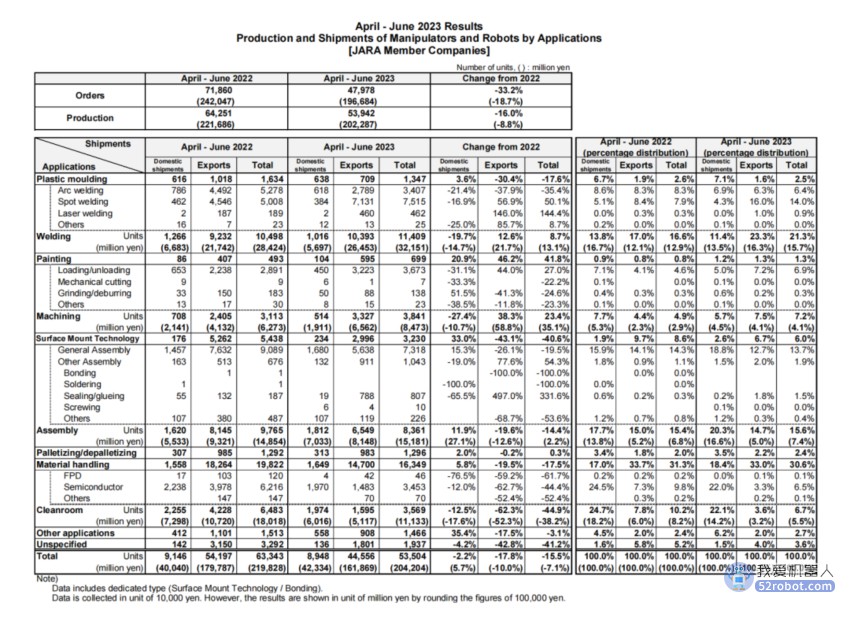

反观日本,日本机器人工业会(Japan Robot Association;JARA)最新统计数据显示,在第一季度,日本机器人订单额下滑了18.9%至2082亿日元,产出58722台,销售56604台,产额增长了0.3%至2168亿日元,到了二季度日本工业机器人订单额更是同比大减18.7%至1967亿日元,产量下滑16%至53942台,销售量下滑33.2%至47978台,连续第三季陷入萎缩,单季度订单额创近3年来新低,同期日本机器人产额同比下滑8.8%至2023亿日元,系11个季度以来首度陷入萎缩。

(JARA第二季度数据)

▍核心企业发展对比

中国上半年的机器人市场稳定增长,得益于政策引导下的国产替代加速,国产品牌市占率进一步提升。根据睿工业数据,2023年上半年国产品牌和外资品牌工业机器人增速分别为+23%/-11%,在需求偏弱的市场环境中,国产品牌凭借性价比优势和细分领域定制化设计服务,实现逆势增长,23年H1国产品牌的市场份额达到43.7%,同比提升7.7%。分品牌来看,3家国产厂商进入TOP10行列,分别为埃斯顿、汇川、埃夫特,其中埃斯顿销量仅次于发那科,位列第二。

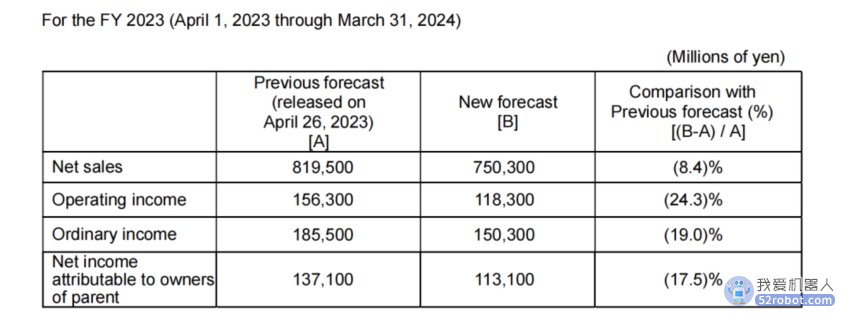

我们从发那科的财报来看,第一季度发那科机器人部门由于日本市场年末需求非常强劲,综合销售额总计约为3569亿日元,较上一财年增长了33.0%。机器人部门的销售额占发那科整体销售额达到的41.9%。在该财报中将其归结于中国的销售额显著增长,主要销售方向在电动汽车、物流和可再生能源相关行业。其次是美国汽车行业需求提升,欧洲的一般工业需求上涨。到了第二季度,发那科的机器人部门总销售额仅964.79亿日元,较上一财年同期增长了20.0%,涨幅远不及预期,但发那科对于全年的增长预计保持了乐观。

(发那科2023年盈利预测)

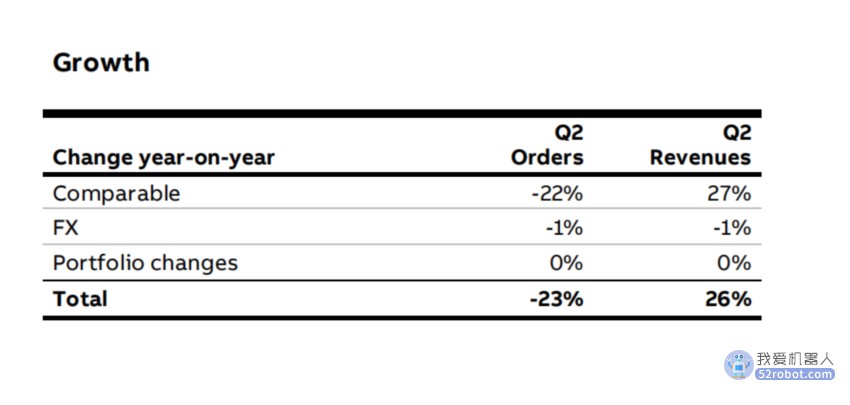

ABB第二季度财报中也提到了这种问题,受库存调整和客户进一步缩短交货周期需求,再加上汇率影响,机器人和离散自动化较去年的水平有所下降,美国的订单增长5%,而中国订单下滑33%,汽车行业保持增长,但一般工业和消费电子有所下滑,导致ABB机器人整体订单数量同比下降了23%至8.5亿美元。ABB认为,随着在中国供应链的建立,能进一步缩短交付周期,缓解订单积压情况,并预计第三季度订单将呈现较好的增长态势。

(ABB第二季度业绩变化)

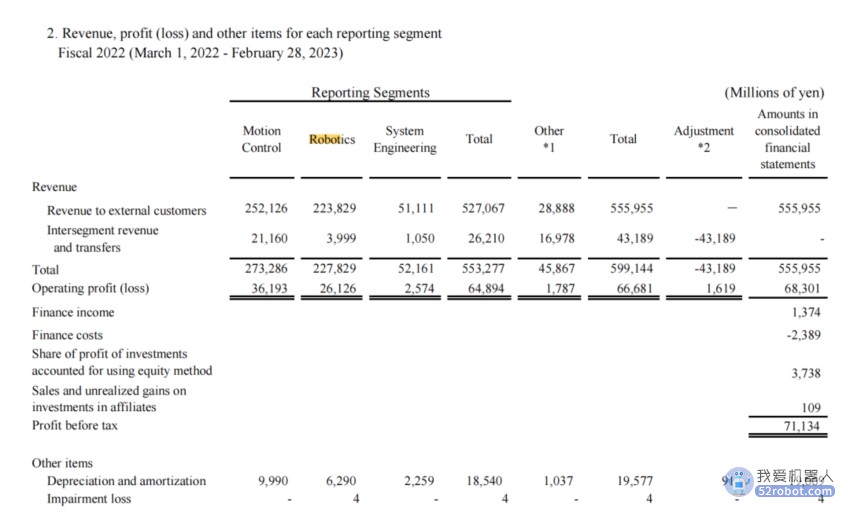

安川机器人的财报发布会上则表示其业务第一季度(3月1日至5月31日)表现尤其出色,销售额同比增长25.3%至2238亿日元,营业利润同比增长51.5%至261.26亿日元。安川电机总裁小川正博解释了业绩强劲的原因:全球主要市场的汽车行业正在加速向电动汽车(EV)转变。锂离子电池相关资本投资进一步扩大。但安川的市场压力也并不小,“市场状况好坏参半,天空也并不晴朗。我们将努力交付积压订单,并在处理各种问题的同时实施各种项目。”小川社长表示。

(安川第二季度业绩)

而由于2022年美的已经实现了对库卡的全资控股,基本完成整合,所以库卡的业绩目前不在单独公布。但2022年库卡获得了44.6亿欧元的订单,同比增长25%,今年第一季度美的集团公布的机器人与自动化事业群已经实现收入76亿元,比去年同期增长的27%,预计第二季度延续增长态势。

可见在2022年疫情导致外资品牌缺货严重,给予了国产机器人良好的窗口期,快速进入锂电等新兴领域并打磨产品。2023上半年市场需求不明朗趋势下,行业价格战及内卷化成必然趋势,具备性价比优势的内资品牌再次抓住机遇,在锂电、光伏、汽车零部件等领域与外资加速交锋并抢占市场份额,同时在整车领域加速渗透。

但需要看到的是,虽然在竞争格局方面,埃斯顿、汇川技术等国产机器人头部企业的市场情况较为乐观,但依然没有出现业绩暴涨或者是大幅度上扬的情况,就整体销售而言,与日本机器人的整体情况类似,上半年半数以上企业销量同比下滑,仅有少数国产头部厂商在手订单乐观,马太效应较为明显,也使得市场格局重塑,行业加速洗牌。

▍各国机器人趋势与走向

海外市场有着非常大的增长潜力,2023年以来,中国机器人企业小规模开展出海已经取得了一定成绩,例如埃斯顿等国内头部企业都在积极尝试出海,未来有望抢占更大的市场蛋糕。

IFR的数据显示,就全球需求来看,2023年上半年,欧盟、美国和印度正在积极开展新旧产能的转化工作,这将进一步拉动机器人的产销量。

例如欧洲的工业机器人在2022年就已经呈上升趋势:欧盟 (EU) 27个成员国在2022年安装了近 72000 台工业机器人,同比增长6%,德国、意大利、法国、西班牙和波兰的机器人新装量占欧盟境内安装的所有工业机器人的 70%。欧盟近年来的政府补贴力度非常大,例如Horizon Europe计划(2021—2027年)的预算为943亿美元,而德国高科技战略 2025 (HTS)计划2026 年前每年提供约 6900万美元,五年总预算为3.45 亿美元,这也拉动了德国的机器人需求市场。

北美拥有仅次于中国的全球第二大工业机器人运营存量。尤其在美国,汽车制造商和零部件制造商的需求在2022 年增长了48%,在汽车行业、电气/电子、金属和机械的需求正在持续上升。而且需要注意的是美国政府发起的国家机器人计划(NRI)目前已经更新到3.0,该计划将在2020年至2024年期间拨款350亿美元的预算。虽然在2021年实际拨款也就1400万美元。

印度在近年来也成为工业机器人的新安装量大国,IFR认为,与中国相比,印度机器人技术的长期潜力非常明显,而且印度将装备制造能力视为能为其人民提供充分教育和就业机会的重要一步。由于印度近年来快速成为制造业近岸外包的热门目的地,行业中一般工业以金属工业为主导,橡胶和塑料工业其次,电气/电子工业也增长明显。虽然印度政府出台的生产挂钩激励 (PLI) 计划将持续到2025 年,主要为在印度汽车、金属、制药和食品加工等行业的装备升级提供补贴,但该国的全球信用问题一直受人诟病。

日本和韩国也有着相应的机器人规划,机器人使用市场的培育度正在提升,例如日本“New Robot Strategy”计划2020年至2025年5年间,为机器人相关项目拨款4.4亿美元,重点行业包括制造业(7780万美元)、护理和医疗(5500万美元)、基础设施(6.432亿美元)和农业(6620万美元)。韩国的“3rd Basic Plan on Intelligent Robots”计划为2022年实施的“智能机器人计划”拨款1.72亿美元。

就国内市场而言,中国企业在多个行业的解决方案都有着相对优势。例如在2023年上半年,电子制造、汽车零部件、金属制品、锂电、光伏成为中国下游领域中销量占比最高的五个行业,分别占比21%、13%、13%、11%、8%。其中,光伏行业工业机器人销量增速最快,上半年实现销售1.1万台,同比增长94%;其次汽车电子、医疗用品、锂电池行业机器人分别增长20%、10%、7%,电子、汽车整车销量下滑明显,分别下滑16%、14%,金属制品、电器等行业复苏态势已显,但仍需时日激活。

分机型来看,我国小六轴机器人、大六轴机器人、SCARA机器人销量占比分别为33%、31%、26%,这些机型同样是光伏、压铸、打磨等多个行业场景需求的主力。协作机器人的出货也表现亮眼。有机构认为这主要得益于下游汽车需求逐步释放、餐饮及新零售市场开始复苏。

从渗透率看,IFR数据显示,2021年我国制造业机器人密度为322台/万人,据工信部等17部门印发《“机器人+”应用行动实施方案》,2025年我国制造业机器人密度目标较2020年翻番(约500台/万人),机器替人及智能工厂改造趋势下,工业机器人渗透率有望持续提升。

▍结语与未来

工业机器人行业的回暖趋势在今年第二季度已经体现。根据睿工业数据,2023年上半年Q2环比Q1增长,二季度相比一季度呈现复苏迹象。根据MIR睿工业统计的行业销量数据显示,2023H1工业机器人销量13.4万台,同比增长1%;其中23Q1/Q2销量分别为6.6/6.8万台,同比变化-3%/+5%,环比变化-12%/4%,制造业承压状况已经出现改善,行业景气度已经有所提升。

从国产化率看,2022年我国工业机器人国产化率仅35%,今年上半年提升明显。展望未来,随着国产替代进程提速,“机器人+”等国家政策的落地实施,国产替代逻辑愈发明确,加之受益国内优势产业腾飞及下游应用场景拓展,诸如光伏、锂电等国内客户崛起,工业机器人国产化迎来机遇,内资龙头加速赶超外资品牌在国内的市场份额,国产龙头崛起正当时。

机器人作为当下最具成长性的自动化产品,虽然2023年受下游景气度影响短期承压,但下半年在稳增长预期&内需改善背景下,预计工业机器人需求全年呈现前低后高态势,下半年有望迎来反弹。

工信部装备工业一司副司长汪宏强调,下一步,我们将提升创新驱动能级、谋划推动链式发展,以机器人+应用行动为抓手,大力推动机器人产业高质量发展。持续提升产业创新能力,构建我国机器人产用协同创新体系,支持用户单位和核心机器人企业共同参与机器人核心技术攻关,共同开发先进适用的机器人产品和系统解决方案。进一步维护产业链供应链稳定,支持机器人产业链上下游企业协同创新,大中小企业融通发展,持续推动强链固链稳链,积极融入全球产业链供应链体系。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。