疯狂圈钱的“手术机器人”,会不会成为VC的智商税?

手术机器人的征途仍属星辰大海。短期内资本投入无望收获,只盼长期主义能慰藉VC/PE的投资信念。

每每说起手术,很多人都会谈之色变,毕竟这是在自己身上“动刀子”。如果动手的医生改成了机器人,你还会放心手术吗?

前不久,专注于智能化骨科手术机器人系统的研发企业“罗森博特”科技,完成了超亿元B轮融资,由北京中关村科学城、深创投领投,清控招商基金、盛景资本跟投。

某一线PE机构负责医疗投资的刘文文告诉记者,“手术机器人短期看系统、中期看耗材、长期看服务。耗材集采会打破原有的利益结构,企业和医疗机构都在寻找新的增长点。但现实是很多细分领域其实已经近乎红海,而很多项目本质上又处在早期,两者之间的不匹配造成投资人不敢贸然出手。加上医院和医生方面难以商业化普及,要找到合适的标的再到收获成果,怎么算这笔帐也不会太好看。”

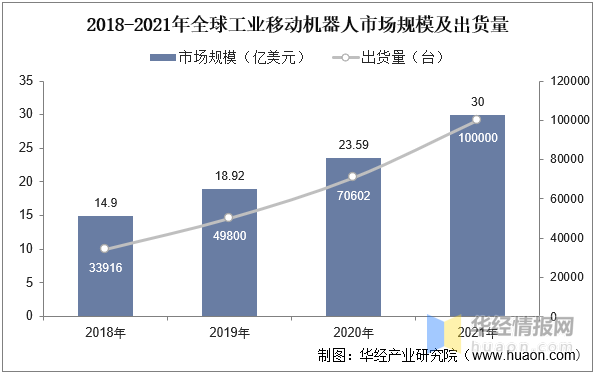

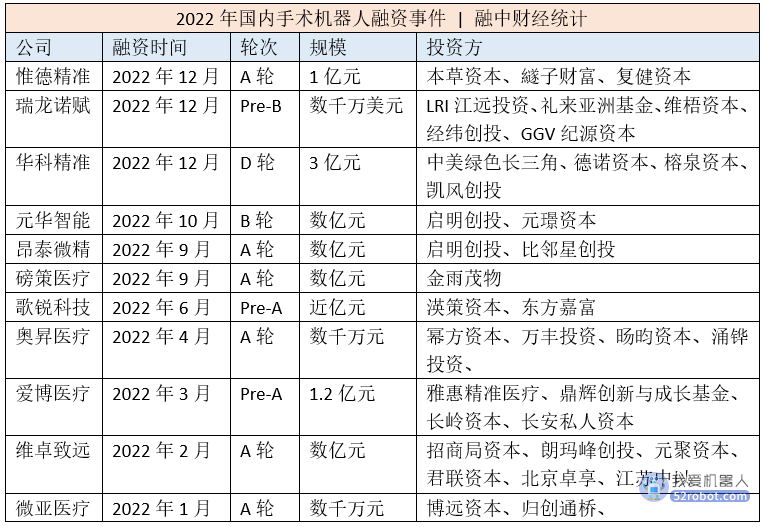

近两年,国内手术机器人行业投融资加快,2021年投融资数量从2013年的1件上升到全年27件,整个赛道总融资金额超过30亿元。2022年以来,医疗领域投融资整体趋势虽然放缓,但上半年全国632起投融资事件中,医疗器械在投融资数量和金额方面均位列第二,热门机器人赛道10余起融资过亿元,入局机构不乏礼来亚洲基金、经纬创投、启明创投、招商局资本、朗玛峰创投、君联资本、鼎晖资本等明星机构。而且越来越多的产业资本、PE/VC机构重金布局,二级市场也迎来多家IPO企业。比如精锋医疗、思哲睿等。

但即使冲击资本市场,这批企业所面临的盈利、商业化以及市场竞争等问题始终不容忽略,尤其在上市破发潮下,那些重仓进入的投资机构,几乎面临“叫好不叫座”甚至迎来“亏至C轮”的窘境。从已经上市的企业来看,至今也仍陷在商业化难题里无法脱身,对那些早早下场的投资人终归成了倒在黎明前的第一波“先驱”。

从研发、入院到商业化,手术机器人产业发展的每个环节都是一场硬战,而漫长的投资周期中,所谓的长期主义,似乎成了困住投资人的一笔“智商税”。

01

手术机器人正崛起

骨科备受资本青睐

手术机器人是医疗机器人范畴中占比最大也是最重要的领域之一,集临床医学、生物力学、机械学、计算机科学、微电子学等诸多学科为一体的新型医疗器械。

自2017年至2021年,中国手术机器人市场由8.8 亿元增长至近41.9亿元,复合年增长率47.6%。2030年,中国手术机器人市场预计将达687亿元,2025年至2030年复合年增长率为 29.5%。虽然国内手术机器人起步较晚,但在资本的疯狂涌入下,发展较快。

2022年,国内手术机器人投融资事件仅10余起,同比下降18.6%。不过背后资方包括礼来亚洲基金、维梧资本、经纬创投、GGV纪源资本、启明创投、元璟资本、招商局资本、朗玛峰创投、元聚资本、君联资本、鼎晖资本等多家头部。

不止如此,多家企业集中冲刺IPO。比如由哈尔滨工业大学机器人研究院技术骨干创办的企业“思哲睿”在11月初获得上交所IPO受理,这家公司成立以来获得深创投、博实股份、安信证券、哈创投集团等众多机构青睐,累计完成数亿融资,估值近100亿人民币。

4月份,精锋医疗向港交所递交招股书,IPO前完成6轮超过20亿元融资,其中2021年11月完成超2亿美元C轮融资,由博裕投资、淡马锡和红杉中国联合领投,三正健康投资、LYFE Capital、国策投资等老股东追加投资,中国国有企业混合所有制改革基金、OrbiMed、晨壹投资、大湾区基金、Octagon Capital、Sage Partners、临港蓝湾资本、Mirae Asset (未来资产)等海内外知名投资人跟投,估值也从刚创立的4300万元暴涨至15亿美元。该公司目前正稳步推进CFDA认证。

手术机器人是集多项现代高科技手段于一体,可用于手术影像导引和微创手术的综合性医疗机器装置。从临床医学应用角度分,可分为腔镜手术机器人、骨科手术机器人、泛血管手术机器人、经自然腔道手术机器人、经皮穿刺手术机器人和其他手术机器人。

刘文文告诉记者,“手术机器人确实能够缓解现有医生资源短缺现状的重要创新,这也是近年受到资本追逐的原因之一。从应用场景看,骨科、血管介入和内窥镜手术机器人较受资本喜欢。但入局有先后,至今这些企业也没见胜负之分,也有诸多因素在。”

目前,手术机器人研究和产业化集中的热点领域,骨科是最早进入的领域之一,也是中国手术机器人领域相对拿得出手的地方。因骨科手术在骨骼内开展,人眼无法看到骨内,视觉上存在误差,损伤风险很高,即便通过透视技术看到内部,但得到的是重叠影像,且辐射损伤大。所以,传统手术方式易受到患者体位定位、手术器械控制精准度、医生个人经验和疲劳程度等因素的影响,最终影响到手术成功率和可靠性。

02

盈利难魔咒难破

商业化卡在临床

机器人手术安全吗?机器人手术会不会出现意外,遇到故障需要重新开刀吗?机器人手术时断电了怎么办?这是众多医患面对机器人手术时候会产生的质疑。

手术机器人属于高端医疗器械,上游为机械臂、光学跟踪相机等,核心技术研发、获取难度大,研发周期长、前期投入多;下游则是医院端的应用,对产品的性能、技术参数、安全性要求高。天峰资本执行合伙人汤浩就曾公开表示,价格昂贵一直是手术机器人广为诟病的问题。

“现阶段,所谓的手术机器人多数还只是医生助手,基本不能单独完成手术任务,甚至有些医院,一次开机就要花费上万。此外,在医疗操作流程中,一旦发生过错,生产者、使用者、机器人本身等责任主体的界定问题也仍是未解。”刘文文告诉记者,“机器人手术费比通常手术费贵2万-4万左右。对患者来说‘不愿接受’是非常明显的态度。”

通常而言,手术机器人由手术控制台、配备机械臂的手术车及视像系统组成。外科医生需要坐在手术控制台,观看由放置在患者体内腔镜传输的手术部位三维影像,并操控机械臂的移动,以及该机械臂附带的手术器械及腔镜。机械臂是机器人必不可少的,在使用不到10次之后基本就会报废,而医院每台手术至少要用到4条机械臂,每条售价10万元左右。只要开机做手术,医院就要持续为它埋单。

以单台达芬奇手术机器人为例,在国内价格约1800万,每年维护费用约200万。除了对机械臂手术刀等耗材产品作了严格使用限制,在器械上面的记忆芯片,每插在机器人上一次,芯片就会计数+1,10次手术过后机器人就会自动锁死,必须更换新的机械臂后才能重新开机,而一个机械臂价格约2000美元。可见,市场虽大,但并不意味着企业能抓到手中。

2022年12月,思哲睿拟登陆科创板,披露招股书显示,这家公司的主营业务收入竟然为0。7月份,被称为“血管介入手术机器人第一股”的润迈德登陆港交所。然而招股书同样显示,公司2021年归母净利润亏损扩大至6.34亿元。就连“达芬奇”腔镜手术机器人——目前世界上无可争议最为成功的临床手术机器人系统之一,销售达15年,截止2021年,全球累计装机量也只是6730台,在中国装机仅为210余台(截至2021年10月)。

北京天智航总经理徐进就曾在接受媒体采访时提到过,“手术机器人对医院来说,始终是奢侈品。”从产业链角度看,手术机器人上游主要参与者为硬件、软件供应商,其中核心零件的技术门槛高、生产成本占比较高;中游制造商,主要从事手术机器人研发设计、生产制造及销售活动,下游则是为应用终端,以三甲医院为主。如果在医院临床端难以实现大规模的商业化,那么对于供应商而言无疑是一场“灾难”。

市场终须要回归到商业本质。手术机器人在世界微创外科领域当之无愧称得上革命性手术工具,大大提升了手术精准度,也释放了更多医疗资源。但是盈利已经成为企业难以言说的痛,这便是目前的现实。

“手术机器人在临床中提供精准、安全价值是有目共睹的,但是产品价格高也是事实。”刘文文对记者解释,“只有把成本降到一个市场普遍能接受的价格,手术机器人的渗透率才可以提升,进而实现大规模商业化。”“接下来,五年甚至十年,说服医院采购,说服医生使用,通过大三甲临床带动,应该是企业端发力的重点。”

比如要说服徒手做了二十年手术、连手术刀都用固定型号的主刀医生拥抱机器人,说服三甲医院愿意斥千万元采购临床价值不明的创新医疗器械,还要让患者能接受给自己动刀的医生换成这些冰冷的机器。

03

好项目太少

投资人不敢贸然出手

作为一项新兴产业,手术机器人增长潜力巨大,在技术和政策的双重驱动下也正高速发展,但脱离不了仍处于早期的现实。

曾经缔造了2021年医疗器械行业市值最高的IPO的港交所上市公司“微创机器人”,2021年净亏损达5.83亿元,同比扩大179.08%,而与巨额亏损相比,同年收入仅为215万元。这家成立于2015年的公司专门进行商业腔镜手术机器人研发。2020年后,先后得到了高瓴资本、国新科创基金、上海科创投集团、易方达基金、雪湖基金等诸多知名资本投资,其中高瓴从A轮、B轮到基石,连续3轮支持。然而其市值从最高的679亿元已跌至300多亿,缩水严重。

天智航在2020年7月带着“国产手术机器人第一股”的荣光登陆科创板。2022年半年报显示,营收6094.54万元,同比下降20.23%;归母净利润亏损4417.85万元,同比亏损扩大547.17万元。截至发稿,不到60亿市值,相比曾经一度超400亿高市值大幅缩水。

作为高端医疗设备,手术机器人不可避免地面临前期研发高投入、获批上市流程长等问题,这也大大增加了企业盈利的不确定性。二级市场变化直接影响到一级市场投资人。

不少投资机构都表示“虽然看好手术机器人,但短期内难以找到合适的项目出手。而且从全球来看,腔镜、骨科、神外、血管介入等赛道均有海外企业布局,甚至部分赛道已经形成了基本稳定的竞争格局。国内企业,即使在国产替代的风口之下,可能也只有少数企业才能实现突围。”

此外,根据弗若斯特沙利文数据,2015-2018年期间,我国手术机器人市场规模呈现稳步增长,但自2019年起,市场规模呈快速增长态势,2021年,市场规模约为7.6亿美元,手术机器人已然进入红海时代。与此同时,2022年上半年,NMPA批准上市手术机器人多达9款,超过2021全年获批的6款,不同赛道的竞争激烈程度不尽相同。换句话说,国内初创新企业面临着激烈的竞争。

就中国市场而言,患者人数庞大且可能需要使用手术机器人进行的常规微创伤手术数量众多,手术机器人是外科手术发展的必然趋势,但研发难度大,技术壁垒高,在耗材集采的大趋势下,虽然看到了更大的希望,仍需长期的时间与资本的持续投入。市场空间巨大,但无疑,手术机器人的征途仍属星辰大海。短期内的资本投入必然无望收获,只盼长期主义能慰藉VC/PE的投资信念。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。