洞察2022:中国服务机器人行业竞争格局及市场份额

导读:

行业主要上市公司:科沃斯(603486);石头科技(688169);天智航(688277)等。

本文核心数据:服务机器人行业市场份额;服务机器人行业市场集中度;服务机器人行业企业情况。

全文统计口径说明:本文“服务机器人”划分根据《机器人与机器人装备词汇》(GB/T 12643-2013)的定义,服务机器人是指除工业自动化应用外,能为人类或设备完成有用任务的机器人。

1、中国服务机器人行业竞争派系

按机器人的应用领域进行分类,机器人可分为工业机器人、个人/家用服务机器人、公共服务机器人、特种机器人和其他应用领域机器人。服务机器人是指除工业自动化应用外,能为人类或设备完成有用任务的机器人。由于产品的需求不同,不同领域内服务机器人产品的差别较大,因而细分产品市场内的竞争者也大为不同,行业内主要产品及竞争情况如下:

2、中国服务机器人行业市场份额与排名

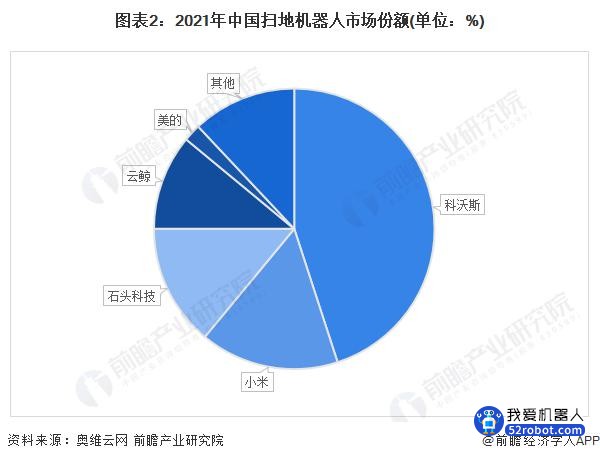

从我国扫地机器人市场来看,根据奥维云网的测算,在国内市场中,2021年国内线上市场前五大品牌分别为科沃斯、小米、石头、云鲸和美的,市场占有率分别为45%、16%、14%、11%和2%,合计市场占有率为88%,从上述国内市场占有率和国内线上市场占有率数据可以看出,智能扫地机器人行业品牌头部集中效应较为明显。

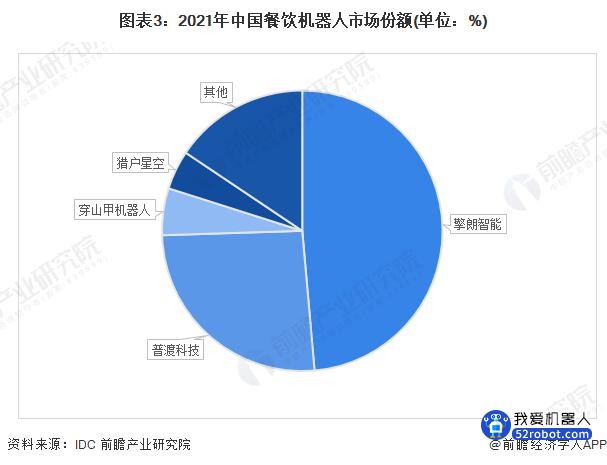

从我国餐饮机器人市场来看,IDC2022 年 6 月发布《中国餐饮行业商用服务机器人市场份额报告》显示,擎朗智能、普渡科技、穿山甲机器人、猎户星空等厂商占据了市场主要份额。其中,擎朗智能、普渡科技两大头部厂商分别占据市场份额的 48.6% 和 25.9%,头部效应明显。

从我国医疗机器人市场来,2022年6月,由互联网周刊、eNet研究院、德本咨询联调的2021医疗机器人企业排行榜出炉。其中,天智航、上海微创、哈工大机器人、安翰科技、精锋医疗、威高集团、楚天科技、新松机器人、神方机器人、赛诺微等十家企业荣登TOP10。

3、中国服务机器人行业市场集中度

总体来看,我国服务机器人行业的市场集中度较高,从扫地机器人和餐饮机器人为代表产品来看,2021年,行业市场CR1都高达45%及以上,市场CR4均超过80%,主要是因为机器人行业具有高行业准入门槛、高技术壁垒、高资金壁垒等投资特性。

4、中国服务机器人行业企业布局及竞争力评价

我国服务机器人行业上市公司中,科沃斯、石头科技、九号公司等产业布局较广,积极发展全球化战略,其余企业主要布局境内地区,主要集中与华东与华北等。

从企业服务机器人业务竞争力来看,科沃斯、石头科技、天智航等在各自领域内市场竞争力较强。

5、中国服务机器人行业竞争状态总结

目前,服务机器人行业现有竞争者较多,竞争较为激烈;应用于各个领域的服务机器人企业为快速并稳固地获得较大市场份额,都不断加快研发和市场拓展进程,品牌企业规模优势和技术优势已经形成,再加上行业技术壁垒较高,因而潜在进入者威胁较小;行业上游核心部件技术含量较高,且数量有限,各服务机器人制造商之间为购买核心部件而面临较大的竞争,供应商的议价能力较强;出家用扫地机器人以外,其他服务机器人产品均数量有限,供应商数量也较少,购买者议价能力较弱。

运用波特的“五力”模型,对服务机器人行业的竞争环境分析中,对各方面的竞争情况进行量化,5代表最大,0代表最小,服务机器人行业的竞争情况如下图所示:

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。