医疗器械行业向好,手术机器人更是热门,但商业化成难题

近年来,实现核心技术自主可控成为医疗器械发展的主题,赛道风口再起。

在2023深圳国际高性能医疗器械展上,体外肺膜氧合机(ECMO)核心部件、5.0T人体全身磁共振系统核心部件、高清晰磁兼容PET成像系统……50余项创新医疗器械在此展出。

政策利好是行业发展的较大动力。深圳前海勤智国际资本管理有限公司董事长汤大杰向记者介绍,2021年,公立医院建设近5.600家,较上一年增加了50%。“公立医院或给医疗器械行业带来大量机会。因为手术室、ICU、检验科等各种科室都需要大量设备。”

在医疗器械领域,手术机器人是当下最热门领域之一。Frost&Sullivan数据显示,2015-2020年,中国手术机器人市场从0.9亿美元增长至4.3亿美元,年复合增长率超过35%。

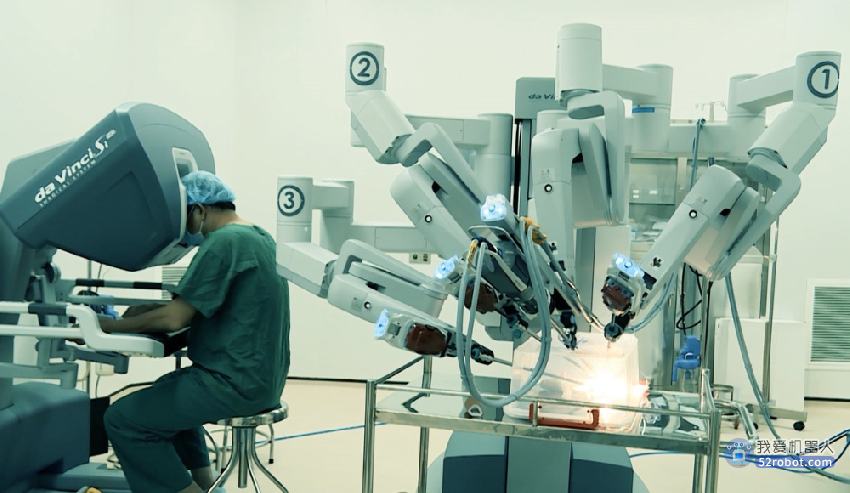

深圳市人民医院副院长、深圳市人大代表梁真向记者表示,“我们非常需要手术机器人。尽管我们已有进口的达芬奇手术机器人,但我们医院业务量非常大,所以计划补充国产手术机器人。”

但目前很多企业面临盈利困境。例如,天智航自上市后手术机器人推广不达预期,公司一直未盈利;港股上市的微创机器人、润迈德同样面临盈利困境。

政策推动国产医疗器械创新

《“十四五”医疗装备产业发展规划》是医疗装备领域首个国家层面的产业发展规划,其中提出,力争到2025年,医疗装备产业基础高级化、产业链现代化水平明显提升,主流医疗装备基本实现有效供给,高端医疗装备产品性能和质量水平明显提升。

政策支持释放了多项利好。首先,医疗新基建浪潮持续落地,利好国产龙头企业。在疫情影响下,全球掀起医疗新基建浪潮,医疗器械市场规模扩容。其中财政贴息贷款预计释放数千亿医疗器械市场需求。

深圳前海勤智国际资本管理有限公司董事长汤大杰介绍,2021年,公立医院建设近5.600家,较上一年增加了50%。“公立医院或给医疗器械行业带来大量机会。因为手术室、ICU、检验科等各种科室都需要大量设备。”

以深圳为例,“十四五”期间,深圳加大优质医疗资源供给,实施薄弱区域补缺工程、紧缺专科资源扩容工程,加快推进市新华医院、市第二儿童医院、香港中文大学(深圳)医院、市大鹏医院等89个重大项目建设。

2022年,深圳市就完成医疗卫生固定资产投资额超230亿元,全年新增床位1920张。2023年,将建成市第二儿童医院、市中医院光明院区等医院,加快建设新华医院等项目,全年新增床位3200张。新增社康机构35家。

其次,政策支持加速国产医疗器械厂商提升自主研发及创新发展能力,迎合新需求,推动国产医疗器械行业向高端制造升级。

此前,由于医疗器械研发难度大,中高端产品均由进口产品占据主导市场。大型影像设备进口占比在80%左右,如MR、CT、PET/CT等,但近年来政策大力支持国产医疗器械发展,器械采购对国产产品倾斜,国产医疗器械迎来高速发展。

兴业证券研报也指出,当前我国医疗器械高端领域主要为进口品牌占据,国产化率较低,因此加速国产替代、实现自主可控,是我国医疗器械行业长期发展的主旋律。预计在未来5-10年,国产器械产品将持续在影像设备、高值耗材、内窥镜、手术机器人等各个细分领域提升市场份额。

此外,值得注意的是,带量采购降价幅度逐渐温和,对于国产企业来说或是利好。2020年冠脉支架集采平均降价93%,2021年人工关节平均降价82%,2022年脊柱集采平均降幅为60%-70%。

因此,医疗器械领域创投热度也逐渐升高。据医药魔方统计,截至2022年一级市场中医疗器械的投融资数量(424起)超过创新药(413起);二级市场里泛医疗赛道发生82起IPO事件,其中医疗器械的数量最多(29%)。

为何医疗器械领域投资火热?有业内人士表示,从本质上来说,创新药卖的是专利,而创新器械除专利外,还需叠加复杂的精密制造系统;此外,医疗器械的创新是一个循序渐进的过程。

“我个人认为医疗器械行业在未来五到十年,将至少保持15%-20%的左右的较高速增长。”汤大杰称。

手术机器人赛道火热,但盈利是难题

据报道,仅在刚刚过去的5月,近20家医疗器械企业宣布获得融资。这些创新医疗器械企业的研发领域涉及心血管介入、分子诊断、生物医学用光学成像、眼科手术机器人、骨科器械、减重药械组合产品、重症冠心病患者用医疗器械等。从融资轮次来看,大部分集中在天使轮、A轮。

在医疗器械领域,手术机器人是当下最热门领域之一,其中腔镜手术机器人赛道,是全球手术机器人的最大细分市场。目前,中国市场的腔镜手术机器人市场相较美国而言,机器人入驻腔镜手术的渗透率明显偏低,仅有0.5%,与美国相差了26.6倍,其中存在巨大的发展空间。

医院作为需求方,以及产品使用地,其对手术机器人有较大需求。据了解,手术机器人可以作为医生手和眼的延伸,在传统手术方式难以企及的地方帮助医生完成手术。因此,手术机器人多应用于风险较高、过程复杂、难度较大的三、四级手术中。

现如今,国产手术机器人已经逐渐得到临床医生的肯定和认可,并在诸多培训中心的支持下,学习、应用机器人手术。

梁真向记者表示,“我们非常需要手术机器人。目前国内相关企业也迅速抓住市场机会,不断提升质量。尽管我们已有进口的达芬奇手术机器人,但我们医院业务量非常大,所以需要再补充,我们计划购买国产手术机器人。”

尽管我国手术机器人市场仍处于早期发展阶段,但潜力较大。Frost&Sullivan数据显示,2015-2020年,中国手术机器人市场从0.9亿美元增长至4.3亿美元,年复合增长率超过35%。

据动脉橙数据,2022年手术机器人赛道共产生45起融资,其中20起位于A轮以前,总额约8.15亿美元,在经过2021年的融资大爆发阶段后,手术机器人依然有如此吸金能力,足以证明其吸引力

据不完全统计,2022年我国至少有15款手术机器人获批。截至目前,微创机器人、天智航、思睿哲、精锋医疗、医达健康、键嘉医疗、华科精准、铸正机器人、和华瑞博等企业推出的手术机器人均已实现商业化装机。

但值得注意的是,很多企业面临盈利困境。例如,“国产手术机器人第一股”天智航,其上市后手术机器人推广不达预期,公司一直未盈利;港股上市的微创机器人、润迈德同样面临盈利困境。业绩报告显示,2022年,微创机器人净亏损约11.46亿元;润迈德净亏损约13.46亿元,亏损同比扩大112.42%。

尽管市场潜力较大,但赛道也愈发拥挤,除具备明显的技术优势外,产品大规模商业化的可能性、确定性等也是重中之重。

值得注意的是,支付方式也是手术机器人落地的重要影响因素。尽管上海、北京率先将部分手术机器人项目纳入医保,但2022年9月湖南省医保局发布《关于规范手术机器人辅助操作系统使用和收费行为的通知》,则对手术机器人收费项目进行了约束。

在基本医保定位于保基本,并且医保基金未来可能长期承压的情况下,对于手术机器人,还需要探索更多元的创新支付方式。

“有越来越多的支付工具、商保的模式,可以去赋能医疗器械行业,包括手术机器人领域。”镁信健康险事业部总经理杨溯表示,例如2023年度的镇江惠民保,在保险费不变的情况下,可报销项目就增加了达芬奇手术机器人治疗费用。

杨溯认为,除了普惠险,未来商业健康险也可以考虑将手术机器人纳入保障范围,来解决一部分差异化的医疗服务需求,例如城市中产或高端人群对品质医疗的需求。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。