苏州工厂再转身,千亿机器人产业集群的崛起样本

沿一条狭长的双向车道公路行至中段,对面是“建设新城市,发展新产业,布局新赛道”的标语牌与呼啸而过的高铁,在两排的行道树隔断处就是陆家镇单体建筑面积最大的科创产业园——普洛斯华成(昆山)智能制造科技产业园。

五月,思灵机器人宣布将华东总部落户普洛斯华成智能制造科技产业园(以下简称“华成产业园”)。至此,这座总建筑面积为20.7万平方米、2021年启动运营的产业园已经容纳了11家智能制造机器人公司。其中,思灵机器人、快仓智能都以超10亿美元的估值入选了“全球独角兽公司”的名单,目前机器人赛道的独角兽公司全球仅有7家。

华成产业园对面的标语牌与高铁

除华成产业园外,苏州工业园、吴中区机器人产业园、昆山高新区机器人产业园等成批产业园在苏州各区县星罗棋布——机器人关键零部件企业和家用服务机器人主要集中在吴中区;工业机器人本体制造主要集中在昆山市、苏州工业园区和虎丘区;系统集成组装主要集中在昆山市、苏州工业园区、吴中区和吴江区;医用机器人主要集中在虎丘区——苏州围绕智能制造机器人正在形成新的城市产业版图。

机器人公司为什么选择苏州

为什么机器人公司纷纷落户苏州,集群效应会是一个答案。

“先是我们来了,接着同行、合作伙伴陆陆续续入驻。园区里面还有两家公司老板是大学同学,很多都是常打交道的业内熟人。我们做腿,他们有的做机械臂,还有做的是整套集成设备。园区内的机器人公司事实上组成了一个战略通道,既包含同一行业的上下游关系,也有不同行业的不同的合作关系。”斯坦德机器人常务副总经理苗志坤告诉界面新闻记者。

斯坦德机器人是开园入驻华成产业园的第一批企业,两间厂房的编号“A01”与“A02”也标注了这一纪录。公司总部位于深圳,在将生产基地迁往昆山之前已经辗转经历过四次搬家:创业初期从一间没有空调的老工厂打磨出初代产品拿下华为的订单,再搬到深圳宝安区的产业工厂从租一层到到租四层,到现在拥有现在华成产业园的两座独栋厂房。

走进斯坦德机器的人安全标准测试中心内部,厂房内分测试、装配、仓库与充电、搬运四大区域,仅有装配线、测试线上需要固定数量的人力支持。有一位工程师在用笔记本电脑一遍遍重复模拟测试着机器人的移动轨迹,还有三两工程师正对着一台原型机围坐讨论工程细节,更多的叉车机器人、移动机器人穿梭其间。

斯坦德工厂内两位工程师在讨论原型机组装

据现场工作人员介绍,这间安全测试中心厂的一线工人总数大致在30名左右。去年制造基地总产能为2000台,今年的目标是3500台-5000台,承载了斯坦德98%以上的产能。

离制造业基地更近、离供应商更近、离客户更近,苗志坤用三个“近”向界面新闻总结产业集群效应在现实中发挥的作用。

以客户为例,工业机器人的诞生与汽车、3C电子产业的生产自动化的发展轨迹高度重合,斯坦德机器人过往也主要借助服务这两大产业客户发展壮大。苏州市统计局公布的最新数据显示,昆山2022年工业总产值为1.08万亿元,约占苏州的四分之三。其中电子信息、汽车零部件制造为昆山的两大支柱产业,产业链基础完备。3C电子品类中的笔记本电脑为昆山的城市标签,行业巅峰时期笔记本电脑年产量高达1.2亿台,占全球的三分之二,目前仍然能够做到“世界每生产三台笔记本电脑,就有一台来自昆山”。

他认为,机器人作为布局未来的先进制造技术,需要选择先天条件好、基础设施好的制造业中心城市或区域带优先落地,进而来培育产业基础。而这种产业集群效应会进一步反哺机器人企业的发展。

斯坦德工厂内一位工程师在测试机器人行动轨迹

另一家移动机器人独角兽快仓智能在2021年12月将华东总部签约设在华成产业园。快仓智能的主要客户来自流通、制造领域,生产的移动机器人用作智能拣选、智能搬运的“腿”,曾经为菜鸟部署了亚洲机器人规模最大的智能仓库,库内部署移动机器人超过1000台。

快仓智能的精益生产管理专家王哲煜负责管理工厂统筹生产管理,园区上下的人喜欢叫他“厂长”。快仓园区工厂花了八个月时间就实现了规模化生产,速度快到“签约规划的3.2万平方米厂房已经不够用了”。

左为快仓早期手工打磨组装的样品机,右为快仓潜伏式机器人

快仓各类机器人在工厂内工作

供应链上下游的就近原则对于扩大再生产起到关键助推作用。机器人核心零部件包括控制器、三电系统(伺服电机、减速器、电池)、传感器(主要为雷达),这些已经占去一台机器人超过75%的成本。这些零部件的知名厂商密集分布在长三角地带的江浙沪、安徽等地的中心城市与周边区县。

王哲煜认为,无论是从成本的角度,还是效率的角度,制造业的发展需要依赖载体。而载体的核心是供应链,即长三角、珠三角地带呈现集群分布的工业体系。

千亿产业的机会与挑战

在苏州“十四五”规划十大千亿产业链的定位中,机器人产业(覆盖机器人本体、零部件)到2025年的总产值要突破1000亿。吴中区提出要打造“全国机器人产业创新集群第一区”,昆山陆家镇也将“百亿级机器人产业集群”作为目标。

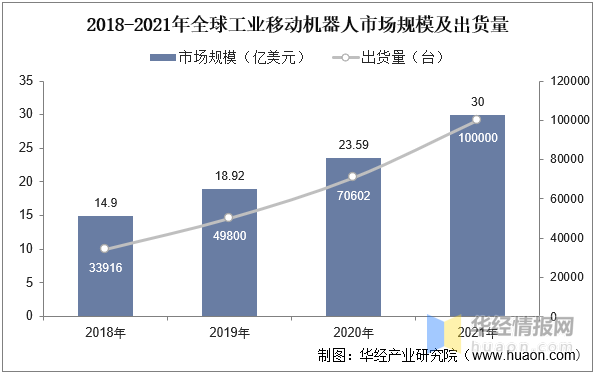

机器人作为先进智能制造的代表,近五年来随着资本投资的强力助推驶上快车道,正处在产业化投入的早期阶段。

投研分析机构PitchBook的数据显示,从长期来看,机器人技术领域的全球投资过去五年飙升了五倍以上,从2015年的10亿美元增至2020年的54亿美元,吸引投资的公司数量从169家增至269家。

根据国际机器人联合会(IFR)发布的2022年世界机器人报告,2021年全球工业机器人密度(机器人密度是衡量制造业自动化的一项关键指标)的新平均值已增至每万名员工141台机器人,2015年仅为每万名员工69台。

中国对工业机器人的大规模投资使得其机器人产业连续跃升。2015年中国工业机器人密度仅为49台,低于世界平均值。IFR公布的最新数据显示,中国在2021年首次超越美国,在全球机器人密度排行榜上排名上升到第五位,达到每万人322台。

从供需关系和全球机器人的总保有量来看,中国生长出千亿机器人产业空间巨大。工信部起草的《“十四五”机器人产业发展规划》数据显示,从2013年起,中国已经连续8年成为全球最大的工业机器人消费国,2017年时就已经占到世界总出货量的一半。“十四五”规划要求机器人产业密度要在2025年达到每万人450台。

但机器人行业又兼具新兴产业“未火先卷”的典型特征。

“国内机器人市场实在太卷了。整个行业、各赛道都有太多竞争对手。大家都有可能冲出来,都在相互斗相互防。”苗志坤告诉记者,价格对机器人公司来说是一把双刃剑,既是核心竞争力,但又因为同行内卷打价格战成为了全行业的一大痛点。

以工业移动机器人为例,海康威视(002415.SZ)、大华股份(002236.SZ)这一领域的两大头部公司。海康威视上个月正式拆分旗下海康机器人冲击A股上市,大华股份也被曝光正在筹划分拆华睿科技正在上市辅导。

海康机器人最新提交的招股书显示,公司在移动机器人市场占有率近三年分别为8.3%、8.6%、11.8%,毛利率却因为市场激烈的低价竞争而一路下滑,分别为 49.5%、42.9%、38.6%,去年前三个季度的平均毛利率已经降到不足35%。

机器人行业现阶段主要服务企业用户,抢客户、头部厂商全程盯着对手压价,不少机器人公司开始免费安装部署、牺牲毛利率甚至亏钱拿项目,并且迅速自上而下蔓延形成行业的长期生存现状。

海康机器人在2020年对移动机器人产品大幅降价,单价从7.9万直降到6.6万(从2019年至2022年前三季度,单价分别为7.9万元、6.6万元、7.4万元和 7.2万元),回复证监会问询表示降价抢占份额已经成为了当年的市场风向。

低价博弈已经演变成大小厂商的内卷螺旋。国产工业机器人想要安身立命只有两条路:要么有本事拿订单,要么有本事拿投资。苗志坤看来,价格战打到最后卷的都变成了焦虑,中间产生许多内耗。“同行竞争很多时候直接就变成相互叫价。比如说你卖5万,我就卖4万,你卖4万,我就卖3万”。

在机会与挑战并存的现实面前,王哲煜认为行业的头等大事是“让更多的人能用上机器人”,落到机器人公司身上的任务是“造更多机器人卖出去”。

当下机器人的需求市场集中在人口老龄化严重、劳动力成本高的国家与地区,目前世界机器人密度排名前三的大国均位于亚洲,分别是韩国、新加坡、日本,工业机器人密度分别是1000台、670台、390台,去年三国年龄超过65岁以上的人口比例分别为 17.5%、18.4%、30%(按照联合国的定义,当一个国家或地区60岁以上人口所占比例达到或超过总人口数的10%或者65岁以上人口达到或超过总人口数的7%时,可以称之为“老龄社会”),且预期老龄化趋势在未来会持续加剧,范围不断扩大升级为全球性问题。

因此出海目前是机器人公司集体看到的一个新增长机会。目前世界排名前三的机器人大国均位于亚洲,分别是韩国、新加坡、日本,工业机器人密度分别是1000台、670台、390台。德国、北美、北欧也是长期活跃的需求市场。斯坦德机器人去年有10%的业务收入来自海外市场,主要是日本、美国,今年的目标是增加到20%。快仓则从2020年进军海外开始,到2022年海外业务规模同比增长3倍以上,业务占比已经超过50%。

“苏州模式”的两次转身

华成产业园是由另类资产投资管理与产业运营服务机构普洛斯收购改造的特色产业园。

普洛斯现场工作人员向界面新闻记者解释与这些机器人企业之间的合作:普洛斯负责提供场地并依托空间运营管理、提供产业服务,机器人公司签合约入驻。

华成产业园内的空工厂,普洛斯通常会按客户需求预先设计厂房空间

事实上,越来越多机器人公司排队入驻华成产业园这一类的大型产业园区基地,并非简单的“房东-租客”模式。普洛斯资产中国区联席总裁赵明琪通过旧厂改造的完整逻辑来拆解其中“政策-产业-资本”的协同作用:

第一,投资的落位和周边的经济环境密不可分,包括区域环境和政府支持。老旧厂房改造更多发生在经济发达区域。因为土地是稀缺资源,价值更高,提高它的容积率,能够承载更多的产业需求。同时二次投入的成本较高,所以改造首选北上广深等一线城市和主流的经济发达城市。

第二,改造项目需要有一定的体量,必须值得花大精力去做前期的沟通和重建。要做好评估,保证投入、产出要能够形成规模效应。

第三,做好精准的未来的产业定位,未来的招商方向,普洛斯需要服务地方政府的产业政策。一方面,固投本身对地方政府就非常重要,在政府的经济指标里固投、外商直投(FDE)本身就是很重要的项目;另一方面,普洛斯接手改造的旧厂房已经不再生产,即闲置资产。对于普洛斯的进入,等于要在同样地块上做一个增量的投资。产业的定位方向包括未来不同产业涉及的比例、建筑规划,设计形态,都需要承载和服务未来当地的产业发展。

华成产业园前身是一家台资纺织公司淘汰下来的旧织染厂,经过改造成为今天的机器人特色产业园。同一片土地上的前世今生,凝结着“苏州模式”两次转身的缩影。

回望苏州从改革开放后跨越传统产业结构的第一次转身,外资是初代“苏州模式”不可忽视的要素。2004年,苏州市城市GDP达到3365亿元,仅次于上海、广州、北京排全国第四;全部工业产值达到9010.77亿元,仅次于上海,“最强地级市”响彻全国。

同年,苏州实际吸引外资规模也超过上海、深圳,居全国各市之首。以“台商高地”昆山为典型,第一家台资企业顺昌纺织1990年到昆山落户,华成织染厂紧随其后在1993年来到陆家镇,千禧年后数以万计的汽车、电脑与材料厂商带动了历时性的外资潮。今天这座拥有200多万常住人口的县级市已经拥有近10万名台商,“台资+代工”缔造林了昆山的电子信息、装备制造两大支柱产业。

然而依靠外向型投资驱动、主要从事劳动密集型、低附加值的制造业代工崛起的“世界工厂”也使得“苏州模式”倍受质疑。同样是2004年,苏州在人均GDP为4.66万元的前提下,城市居民人均可支配收入仅为1万多元(按收入法计算, GDP =收入+利息+利润+租金+间接税和企业转移支付+折旧,人均可支配收入一般应为人均GDP的75%,上海市当年同等人均GDP水平为2万元)。重庆市原市长黄奇帆直接批评当年的苏州模式是“只长骨头不长肉”。

时至今日,苏州正在发力产业创新集群效应,推动制造业向技术密集型、高附加值的产业升级与转型。过去一年,苏州规模以上工业实现产值4.36万亿元,同比增长4%,排在深圳、上海之后居全国第三,高新技术产业产值占规上工业总产值比重已经超过一半。

根据国家发改委的不完全统计,苏州总计约有16万家工厂。从传统制造向智能制造迈进,沿“微笑曲线”的底部向两端移动,不仅是机器人公司成长为千亿产业的未来机遇,也是属于苏州制造业的下一个时代。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。