手术机器人企业密集IPO 国产替代寻求突破

2023年或为手术机器人国产化元年,谁将成为中国的“达芬奇”?各路资本对中国手术机器人产业热情高涨。

今年以来,多家手术机器人企业启动首次公开发行(IPO)进程,精锋医疗冲刺港股,键嘉医疗递交科创板IPO申请,术锐机器人启动上市辅导,思哲睿完成科创板IPO问询。

密集上市、资本青睐的背后,国产手术机器人仍然面临盈利难题,商业化困境始终存在。如何破解商业化难题,推动国产替代,值得持续关注。

盈利难题普遍存在

尚未盈利即启动冲击资本市场,已成为国产手术机器人的业内常态,主营业务盈利难的困局下,随着明星资本加持,手术机器人企业选择上市融资持续“输血”。

最新启动IPO的是键嘉医疗,4月2日,来自杭州的键嘉医疗递交科创板IPO申请,拟募资15亿元。

成立于2018年的键嘉医疗专注于手术机器人及相关产品研发、生产和销售,立足于骨科、口腔科等手术领域,自主研发了涵盖关节、脊柱、创伤、种植牙等领域的手术机器人,并持续在运动医学、神经外科等领域布局。

键嘉医疗主要产品ARTHROBOT髋关节置换手术机器人于2022年4月成为首个获得第三类医疗器械注册证的国产髋关节置换手术机器人;ARTHROBOT膝关节置换手术机器人于2023年1月获得第三类医疗器械注册证。

业绩方面,键嘉医疗尚未实现盈利。2019到2022年前三季度,键嘉医疗实现营业收入分别约为10.68万元、29.13万元、0元、0元;对应净利润分别约为-3228.09万元、-4991.92万元、-9918.21万元、-2.77亿元。

就业绩持续亏损,键嘉医疗表示,公司产品上市时间相对较短,已上市产品尚未实现大规模商业化,未形成明显规模效应;公司在研产品项目进度持续推进且有产品正在开展临床试验,导致报告期内公司研发费用投入较大;同时为实现对人才的长效激励机制,公司对员工实施了股权激励,导致报告期内的股份支付费用较高。

键嘉医疗面临的商业化困境并非个案,正冲刺IPO的精锋医疗、思哲睿同样尚未盈利。今年1月12日精锋医疗二次递表港交所主板,继续冲刺港股。

业绩方面,精锋医疗尚未盈利。2020年到2022年前三季度,精锋医疗净利润分别为-7940万元、-3.49亿元和-1.47亿元,主要由于研发开支所致。

冲刺科创板,拟募资逾20亿元的思哲睿,同样尚未盈利。2020年至2022年上半年,思哲睿净利润分别为-3228.89万元、-6663.26万元、-1.27亿元。

已经登陆资本市场的手术机器人公司,同样面临盈利困境。2020年7月登陆科创板的骨科手术机器人企业天智航目前仍未盈利,业绩快报显示,2022年天智航营业收入1.54亿元,净利润-1.14亿元。国产手术机器人龙头微创机器人2021年11月登陆港股,最新年报显示,2022年实现营收2342万元,净利润-11.4亿元。

行业融资密集

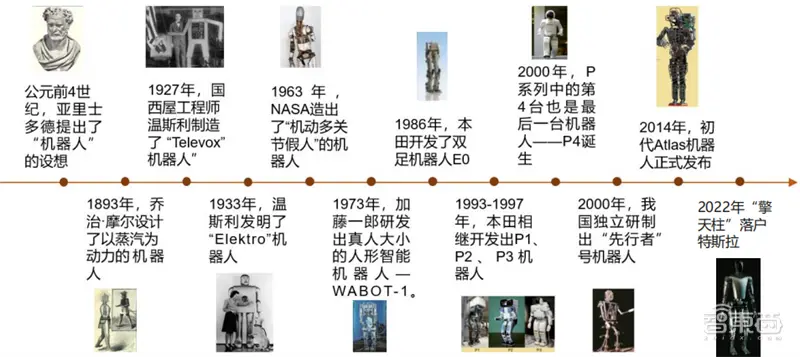

回顾手术机器人的发展历程,还需从“达芬奇”说起。直觉外科(Intuitive Surgical Inc.)的达芬奇腔镜手术机器人2000年获FDA批准上市,至今仍然是全球最受欢迎的手术机器人产品。

截至2021年末,达芬奇手术机器人完成了全球1347台系统安装,较2020年增长了43.91%;全球累计安装达6730台,其中美国仍是主要市场。

从整体市场观察,2015到2020年间,全球手术机器人市场规模从30亿美元增加到83.2亿美元,复合增速22.6%,弗若斯特沙利文预测2026年将达到335.9亿美元,复合增速26.2%。

直觉外科的达芬奇产品所取得的巨大成功,迅速给手术机器人行业立下了标杆,无数的实业大牛和投资资金都向这个行业汹涌而来,催生了手术机器人技术和产业的快速扩张,国产手术机器人企业纷纷崛起。

在国产手术机器人领域,天智航系专注于骨科手术机器人;微创手术机器人全面覆盖了腹腔镜、骨科关节置换、经自然腔道、血管介入、经皮穿刺这五大赛道;键嘉医疗则主要布局了骨科、口腔这两个赛道。

国产手术机器人目前高速发展的背后,离不开资本支持。因为未能实现盈利,不少手术机器人企业营运资金主要依靠外部融资,这也是众多国产手术机器人企业现状。

据MDCLOUD(医械数据云)统计,2017年至2021年,从融资次数来看,我国手术机器人领域融资次数趋势有所上升,总融资次数为88起,平均每年约17.6起。2022年业内就有29起融资事件。而从已披露金额来看,2022年融资近亿元或以上的企业有11家,其中元化智能、术之道医疗、术锐科技、华科精准获得数亿元融资。

上市前,精锋医疗已完成多轮融资,仅在2021年,精锋医疗就完成两轮累计金额接近20亿元的融资,参投机构包括淡马锡、保利资本、红杉中国、三正健康及博裕资本等。键嘉医疗在四年时间内共迎来5轮融资,参投机构包括百度风投、高瓴、软银、Tiger Global等明星资本。

募投争夺市场

中国手术机器人市场起步晚,规模相对较小;但持续投资及政策支持等因素的推动下,手术机器人行业逐渐由依赖进口手术机器人转向技术创新。并逐步超越国际公司生产的手术机器人所占市场份额。

东北证券数据显示,中国手术机器人的市场规模由2016年8.53亿元增至2020年的29.35亿元,年复合增长率达36.2%,预计2030年中国手术机器人的市场规模将达584.26亿元,年复合增长率为34.9%。

政策面上也利好不断。2022年9月,湖南省医保局发布《关于规范手术机器人辅助操作系统使用和收费行为的通知》,明确机人辅助手术收费及医保支付政策,规范收费行为,该通知所称“手术机器人”包括各类冠以类似名义的辅助操作设备、平台、系统或工具。在业内看来,湖南省此举将有助于推动手术机器人行业健康发展。

2023年3月发布的《大型医用设备配置许可管理目录(2023年)》,将乙类大型医用设备兜底条款设置的单台(套)价格限额由1000万元至3000万元调增为3000万元至5000万元,远超过大部分内窥镜和骨科手术机器人价格。国盛证券认为,本次管理目录的变化有利于医疗设备进一步扩容,国内手术机器人市场即将进入快速增长阶段。

国产手术机器人除具备性价比优势外,还具备本土化的市场推广与供应链优势。在抢占市场的过程中,各家拟IPO企业,纷纷选择募资加码研发、扩大产能,提升销售网络覆盖面,补充流动资金。

键嘉医疗IPO就计划募资15亿元,分别用于手术机器人技术研发项目,研发中心建设项目,手术机器人及配套器械生产基地建设项目,营销网络建设项目以及补充流动资金。

其中募投金额最高的手术机器人技术研发项目将聚焦于键嘉医疗主要在研产品、新产品、产品相关核心部件及软件云平台的研究和开发,通过加强研发项目投资强度,促进公司全骨科手术机器人的设计开发,拓展该类产品的适应证范围,并投入第二代种植牙手术机器人、眼科手术机器人、经自然腔道手术机器人、便携式导航系统等新产品的研发,扩展公司覆盖的治疗领域。

同时,精锋医疗此次IPO募集所得资金净额将主要用于核心产品MP1000的持续研发和日后商业化;用于管线其他在研产品的持续研发、以及日后制造与商业化;用于手术机器人和相关领域的潜在策略收购与合作;以及用作营运资金和一般企业用途。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。