2022年中国工业机器人产业十大关键词

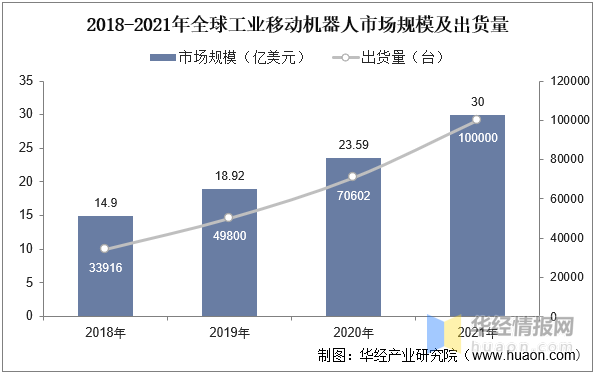

过去,我们认为随着后疫情时代的到来,机器人行业将迎来绝佳的发展机遇。不出所料,2021年机器人行业进入高速增长期,高工机器人产业研究所(GGII)数据显示,2021年全年工业机器人销量26.13万台,创造历史新高,全年增速约为53.92%。

然而,进入2022年以来,疫情持续冲击,让3C、传统汽车等终端行业景气度持续下降,机器人作为与终端行业景气度息息相关的行业,亦受到不利影响;加之俄乌战争、能源紧缺、通货膨胀等多种不利因素,机器人行业更是处在“千变万化”之中。

2022年,工业机器人行业呈现哪些特点?产业迎来哪些发展新风向?又有哪些热点?从以下关键词中可窥一斑:

01

低开平走

国家统计局数据显示,2022年1-10月,国家制造业PMI指数分别为50.1%、50.2%、49.5%、47.4%、49.6%、50.2%、49.0%、49.4%、50.1%、49.2%,有6个月处于枯荣线以下,制造业承压明显。

从工业机器人产量数据来看, 2022年1-10月,中国工业机器人产量为362568套,同比下降3.2%。其中,2022年10月,中国工业机器人产量39030套,同比增长14.4%,工业机器人产量开始回暖。

从工业机器人销量也可略窥一二,GGII数据显示,2022年Q3中国市场工业机器人总出货量79115台,同比增长25.27%。

GGII报告指出,上半年区域性封锁与供应链紧张导致机器人厂商出现交付问题,下游采购预算仍保留较大空间,GGII预计2022年四季度下游订单量将延续三季度增长趋势,供应链问题缓解,需求端拉动下工业机器人产量将保持12万台以上。

02

新能源成最大拉动力

锂电池行业对生产效率、生产精度以及可靠性的高要求使其对于智能装备的需求高于绝大部分其他行业。自2020年以来,锂电池行业的持续扩张很大程度上拉动了上游设备的需求,同时原产线的整线改造升级加速也为机器人的增长贡献了一定增量。

据高工机器人不完全统计,2021年动力电池投扩产项目63起(含募投项目),总金额超6218亿元,涉及动力电池产能超过2.5TWh。

同时,2022年,新能源行业是少有实现正向增长的行业之一。中国汽车工业协会统计数据显示,2022年1-9月,新能源汽车产量471.7万辆,累计增长1.2倍。

随着锂电池产业集中度的不断提升,锂电设备行业亦进入发展的新阶段,受补贴退坡影响,动力电池价格逐年下滑,产业链的成本压力贯穿整个产业链,并在设备端得到体现。

机器人作为制造业实现自动化、智能化的手段之一,不管是存量替换还是增量需求,在锂电领域的应用尚有较大空间待挖掘,新能源行业在短期内无疑也将会是机器人的最大拉动力。

高工机器人产业研究所(GGII)统计数据显示,2021年中国锂电行业对于工业机器人的需求呈现“爆发”态势,工业机器人(主要统计六轴机器人和SCARA机器人)销量19700台,同比增长98.18%。其中六轴机器人9255台,同比增长102.61%;SCARA机器人10490台,同比增长94.44%。

03

大负载机器人

在外资品牌缺货的大背景下,加之以新能源汽车为主导的汽车工业复苏,终端企业对于重负载机器人的用量需求相应增多。

中国汽车工业协会数据显示,2021年全年,国内汽车销量2627.5万辆,同比增长3.8%,结束了自2018年以来连续三年的下滑态势。

上游供应失衡,下游需求旺盛的大环境下,部分企业认为,当前国外机器人企业在供应链方面存在小缺口而导致交期被拉长,加上国产汽车主机厂也在寻求供应链的安全,有导入国产机器人品牌的诉求,所以在当下这个时间节点可能会接纳国产重在机器人,国产重载机器人迎来短暂窗口期。

如埃斯顿、埃夫特、新时达、广数、华数机器人、配天机器人、卡诺普等国产机器人本体厂商先后推出了130kg以上的重负载新品,部分本体厂商针对当下最热门的锂电、光伏等行业推出重负载SCARA机器人产品,同时入局者持续增多。

04

涨价潮

2020年以来,磁钢、减速机等部件所需的金属原材料价格维持高位。同时,芯片及部分零部件的缺货情况持续,加之疫情肆掠导致的停工,对自动化核心部件及机器人的正常生产及交付产生较大影响,机器人产业链出现缺货的情况。

2022年,从零部件到工业机器人领域的多家企业产品进行了价格调整,据不完全统计,截至2022年10月,有超30家上游零部件厂商宣布涨价,超8家外资本体厂商宣布涨价,超12家国产本体厂商宣布涨价。

实际上,对外资品牌而言,涨价是基于利润优先经营策略的考量。而对国产品牌而言,涨价背后的底层逻辑一方面是为了对冲交付量下滑的损失,另一方面价格在一定程度上由竞争决定,在谈具体项目时存在“一单一议”的情况,企业针对终端大客户发布涨价通知,更多是为了争取获得客户的理解,减少在产品价格上的博弈。

05

挣钱难

2022年一季度,市场需求旺盛,企业实现订单额同比大幅增长。然而4月份开始,由于疫情影响,企业增长乏力,交付受影响,尤其是上海及周边区域的厂商出现客户订单延迟情况。

随后一系列恢复性政策逐渐发挥作用,但力度和恢复情况不及预期,6-7月的市场表现偏疲软,客户砍单现象较明显。

以汽车行业系统集成商2022年上半年的业绩为例,巨一科技、三丰智能、迈赫股份、天永智能、凯尔达、克来机电、江苏北人等均出现不同程度的利润下滑,其中克来机电、江苏北人更是由盈转亏。

行业人士判断,2022年,机器人产业链企业的毛利仍将处于下行通道,但下降趋势相比去年会略有所缓解。

06

资本寒冬

或受疫情影响,加之产业增速变缓,2022年对中国机器人产业而言是“资本寒冬”,一级市场融资案例数量锐减。

据高工机器人不完全统计,2022年1-9月,中国工业机器人领域融资事件59起,融资金额超87亿元,而2021年1-9月,中国工业机器人相关领域融资事件就已有94起。

从具体的季节来看,2022年Q1,中国工业机器人领域融资事件24起,融资金额超29亿元;2022年Q2,中国工业机器人领域融资事件18例,涉及资金超过37亿元人民币,融资金额同比下滑约27.45%;2022年Q3,中国工业机器人领域融资事件17例,涉及资金超过22亿元人民币,融资金额同比2021年Q3下滑约69.44%。

但资本寒冬下,协作机器人、末端夹爪、机器视觉、减速器等细分子赛道仍保持着较高的关注度。以机器视觉为例,据统计,2022年1-9月,机器视觉行业融资事件23起,融资金额超25亿元,平均单笔融资金额超亿元。

07

人形机器人

2022年4月,马斯克在TED一次访谈中,透露出人形机器人将会是继特斯拉的下一个研发方向。

随后数月内,关于人形机器人所需的关节、减速器、电机等各个赛道,都掀起了一阵又一阵的“资本热”,包括埃斯顿、汇川技术、绿的谐波、秦川机床在内的机器人产业链上市企业股价也连续多日大幅上涨。

10月1日,马斯克主动给人形机器人泼了一盆冷水。Tesla AI Day 2022大会上,Optimus真正面世,然而其首次亮相并非自主行走,而是以原型机的形式被现场的工程师缓缓推向舞台中央。在业内人士看来,这是一款不符期待也不合格的人形机器人。

行业人士认为:“人形机器人是一个复杂而庞大的工程系统,很难从单点突破实现真正的革命性创新,特斯拉Optimus表现不如预期也是可以猜到的。但特斯拉推出Optimus,借助马斯克的个人IP,Tesla在一定程度加速了公众对于机器人的认知,也让国产核心零部件厂商开始受到资本关注。”

08

专精特新

2022年8月,工信部公示第四批“专精特新小巨人”企业名单,再度引发行业对于「专精特新」的广泛关注。

据了解,“专精特新”中小企业是指具有专业化、精细化、特色化、新颖化等特点的企业。它们多专注于产业链上某个环节,主营业务聚焦,同时具有较强大的创新能力、创新活力和抗风险能力。

高工机器人统计,第一批专精特新“小巨人”企业名单中,共有248家企业上榜,其中机器人产业链相关企业仅5家;第二批专精特新“小巨人”企业名单中,全国共有1744家企业上榜,其中37家为机器人产业链相关企业;第三批专精特新“小巨人”企业名单中,共计4930家企业入选,其中有133家机器人产业链相关企业上榜;第四批专精特新“小巨人”企业名单中,共计4357家企业入选,其中73家机器人产业链相关企业入选。

需要注意的是,目前专精特新“小巨人”企业已经将近9000家,距离10000的目标一步之遥。同时《优质中小企业梯度培育管理暂行办法》规定,已被认定的专精特新“小巨人”企业有效期最长不超过3年,这意味着,在榜企业要3年进行一次“留任考试”。

不难看出,即便来势汹汹,但专精特新企业们也面临着持续的挑战,既来自内部管理也来自于榜单内外企业的挑战。

09

万台俱乐部再扩员

过去的2021年,埃斯顿、汇川技术先后打破机器人年出货量破万台的大关,成为国内仅有两家“万台俱乐部”的企业,同时2022年发展速度进一步加快,如汇川技术透露,其工业机器人在前三季度出货台套数约1.2万台,埃斯顿预计2022年出货量能达到1.5万台。

此外,伯朗特依托低价策略也已在2022年10月实现年出货量破万台,成为国产机器人品牌中第三家年出货量破万台的企业,但同时也带来了持续的争议。据悉,2022年1月1日-2022年9月30日,伯朗特实现营业收入3.56亿元,同比下降25.91%,实现归母净利润-1786.32万元,同比止盈转亏;在毛利率上,2022年1-9月,伯朗特毛利率为12.40%,去年同期为35.42%。

值得一提的是,2022年协作机器人市场化落地提速,或也将出现年出货量破万台的企业。

10

出海与全球化布局

2022年,不仅艾利特机器人、大族机器人、节卡机器人、遨博智能、珞石机器人等协作机器人品牌出现在全球各地的展会,梅卡曼德、视比特机器人等机器视觉厂商也在高工会议上反复提到出海、布局海外市场,同时埃夫特、瀚川智能、博众精工等上市企业的公告也多次提到收获海外订单,汇川技术也多次公开提到要做全球化的本土化企业。

具体来看,GGII数据显示,2022年Q1-Q3,我国工业机器人出口量分别为5765台、9072台、9900台,同比增长3.45%、31.63%、48.69%,出口量增长明显。

究国产品牌出海背后的原因,行业人士向高工机器人表示:“出海向好,主要有三个方面的原因,一是中国机器人产品已具备全球竞争力;二是疫情以来海外市场对机器人的需求大幅增长;三是国内市场‘内卷’比较厉害,通过出海可获得更多的订单机会和利润。”

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。